Блог им. Marek |Lockheed Martin Corporation (ВПК США) - Прибыль 2021г: $6,315 млрд (-8% г/г)

- 25 января 2022, 16:30

- |

Lockheed Martin Corporation

There were 275,786,440 shares of our common stock, $1 par value per share, outstanding as of October 20, 2021.

www.sec.gov/ix?doc=/Archives/edgar/data/936468/000093646821000101/lmt-20210926.htm

Капитализация на 24.01.2022г: $103,144 млрд

Общий долг на 31.12.2019г: $44,357 млрд

Общий долг на 31.12.2020г: $44,672 млрд

Общий долг на 31.12.2021г: $39,914 млрд

Выручка 2019г: $59,812 млрд

Выручка 9 мес 2020г: $48,366 млрд

Выручка 2020г: $65,398 млрд

Выручка 1 кв 2021г: $16,258 млрд

Выручка 6 мес 2021г: $33,287 млрд

Выручка 9 мес 2021г: $49,315 млрд

Выручка 2021г: $67,044 млрд

Прибыль 9 мес 2019г: $4,732 млрд

Прибыль 2019г: $6,230 млрд

Прибыль 9 мес 2020г: $5,041 млрд

Прибыль 2020г: $6,833 млрд

Прибыль 1 кв 2021г: $1,837 млрд

Прибыль 6 мес 2021г: $3,652 млрд

Прибыль 9 мес 2021г: $4,266 млрд

Прибыль 2021г: $6,315 млрд

investors.lockheedmartin.com/financial-information/quarterly-results

Lockheed Martin Corporation – Dividend Information

Declared **** Ex-date *** Record date * Payable date * Amount

09/23/2021 * 11/30/2021 * 12/01/2021 ** 12/27/2021 ** $2.80

06/24/2021 * 08/31/2021 * 09/01/2021 ** 09/24/2021 ** $2.60

04/21/2021 * 05/28/2021 * 06/01/2021 ** 06/25/2021 ** $2.60

01/28/2021 * 02/26/2021 * 03/01/2021 ** 03/26/2021 ** $2.60

investors.lockheedmartin.com/stock-information/dividend-history?c=83941&p=irol-dividends

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Marek |Peloton Interactive, Inc. - Отчетность

- 24 января 2022, 21:31

- |

Peloton Interactive, Inc.

As of October 29, 2021, the number of shares of the registrant's Class A common stock outstanding was 274,171,534 and the number of shares of the registrant's Class B common stock outstanding was 28,852,658.

www.sec.gov/ix?doc=/Archives/edgar/data/1639825/000163982521000322/pton-20210930.htm

Всего: 303 024 192 акций

Капитализация на 24.01.2022г: $8,954 млрд

Общий долг FY – 30.06.2019г: $462,0 млн

Общий долг FY – 30.06.2020г: $1,304 млрд

Общий долг FY – 30.06.2021г: $2,732 млрд

Общий долг 1 кв – 30.09.2021г: $2,908 млрд

Выручка FY – 30.06.2019г: $915,0 млн

Выручка 1 кв – 30.09.2019г: $228,0 млн

Выручка FY – 30.06.2020г: $1,826 млрд

Выручка 1 кв – 30.09.2020г: $757,9 млн

Выручка 6 мес – 31.12.2020г: $1,823 млрд

Выручка 9 мес – 31.03.2021г: $3,085 млрд

Выручка FY – 30.06.2021г: $4,022 млрд

Выручка 1 кв – 30.09.2021г: $805,2 млн

Убыток 1 кв – 30.09.2018г: $54,5 млн

Убыток 6 мес – 31.12.2018г: $109,6 млн

Убыток 9 мес – 31.03.2019г: $148,2 млн

Убыток FY – 30.06.2019г: $195,6 млн

Убыток 1 кв – 30.09.2019г: $49,8 млн

Убыток 6 мес – 31.12.2019г: $105,2 млн

Убыток 9 мес – 31.03.2020г: $160,7 млн

( Читать дальше )

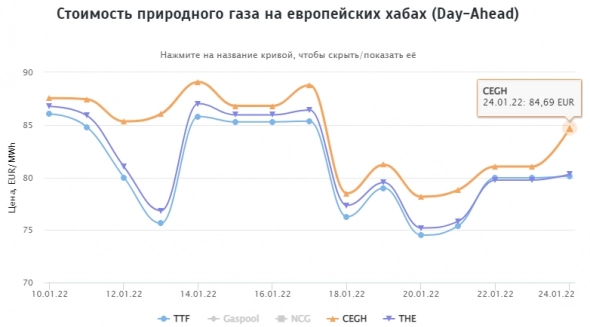

Блог им. Marek |Стоимость природного газа на европейских хабах 24.01.2022г: $970,31 за 1000 м3

- 24 января 2022, 14:23

- |

Нидерланды – хаб TTF: €80,14 MWh = $951,63 за 1000 м3

Германия – хаб THE: €80,31 MWh = $953,65 за 1000 м3

Австрия – хаб CEGH: €84,69 MWh = $1005,66 за 1000 м3

p.s. Цена газа на хабах практически на месте стоит, не верят западенцы ни в какие войны, а то бы газ давно бы уже по $2000 за тысячу кубов торговался.

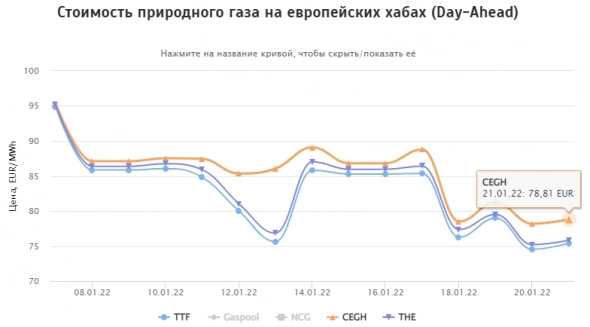

Блог им. Marek |Стоимость природного газа на европейских хабах 21.01.2022г: $911,99 за 1000 м3

- 21 января 2022, 13:06

- |

Нидерланды – хаб TTF: €75,40 MWh = $896,77 за 1000 м3

Германия – хаб THE: €75,83 MWh = $901,88 за 1000 м3

Австрия – хаб CEGH: €78,81 MWh = $937,33 за 1000 м3

Блог им. Marek |Bank of America объявляет дивиденды по привилегированным акциям за 1-ый квартал 2022 года

- 19 января 2022, 23:05

- |

Bank of America Corporation сегодня объявила о том, что Совет директоров санкционировал регулярные денежные дивиденды по размещенным акциям или депозитарным акциям следующих серий привилегированных акций:

| Серия привилегированных акций | Дивиденд на акцию или депозитарную акцию1 | Дата реестра | Дата оплаты |

|---|---|---|---|

| Плавающая скорость некумулятивная, серия E | $0.25556 | 31 января | 15 февраля |

| Плавающая скорость некумулятивная, серия F | $1,000.00000 | 28 февраля | 15 марта |

| Регулируемая некумулятивная скорость, серия G | $1,000.00000 | 28 февраля | 15 марта |

( Читать дальше )

Блог им. Marek |Prologis, Inc. (аренда промышленной недвижимости) - Прибыль 2021г: $3,149 млрд (+95% г/г)

- 19 января 2022, 22:42

- |

Prologis, Inc. — американская компания, является мировым лидером в области промышленной и офисной недвижимости с акцентом на высокобарьерные, быстрорастущие рынки. Арендные операции составляют наибольший компонент операционных сегментов компании и, как правило, составляют от 85% до 90% консолидированной выручки, прибыли и средств от операций («FFO»).

По состоянию на 31 декабря 2021 года компания владела или имела инвестиции в, на основе полной собственности или через совместные инвестиционные предприятия, недвижимость и девелоперские проекты, которые, как ожидается, составят около 1,0 миллиарда квадратных футов (93 миллиона кв.м.) в 19 странах. Prologis сдает в аренду современные логистические объекты разнообразной базе из примерно 5 800 клиентов, главным образом в двух основных категориях: бизнес-бизнес и розничная торговля/онлайн-исполнение.

Компания была основана в 1983 году. Штаб-квартира расположена в Сан-Франциско, штат Калифорния, США. По состоянию на декабрь 2020 года в компании работало 1945 человек.

( Читать дальше )

Блог им. Marek |Газпромбанк приобрел блокирующий пакет в компании по строительству платных дорог и путепроводов

- 19 января 2022, 12:07

- |

Структура Газпромбанка «ГПБ Развитие активов» закрыла сделку по приобретению блокирующего пакета в уставном капитале ООО «Путепроводы регионов Холдинг», реализующего через механизмы концессии и проектного финансирования региональные инфраструктурные проекты по строительству путепроводов и иных объектов транспортной инфраструктуры. Об этом в среду объявили в ГПБ.

Сторонами согласованы принципы предоставления проектного финансирования в сумме не менее 4 млрд рублей для реализации текущего портфеля проектов. «Между Газпромбанком и ООО «Путепроводы регионов Холдинг» заключен мандат на финансовое консультирование при реализации инфраструктурных проектов на принципах государственно-частного партнерства», — добавляют в банке.

Там подчеркивают, что «Путепроводы регионов Холдинг» является единственной компанией в России с успешным опытом реализации проектов строительства и эксплуатации путепроводов на региональных автодорогах. Интересы компании также распространяются на концессионные проекты платных обходов малых городов и автомобильных мостов. К 2024 году компания намерена реализовать проекты в Рязанской, Тамбовской, Ярославской, Курской областях, а также заключить концессионные соглашения в других регионах Центрального, Поволжского и Южного федеральных округов.

( Читать дальше )

Блог им. Marek |В «Россети Центр и Приволжье» утвержден Бизнес-план на 2022 год (инфографика)

- 19 января 2022, 10:49

- |

28 декабря 2021 года состоялось заседание Совета директоров Компании, на котором был утвержден Бизнес-план Общества на 2022 год и приняты к сведению прогнозные показатели на 2023-2026 годы. Бизнес-планом на 2022 год предусмотрена индексация тарифов на услуги по передаче электроэнергии в пределах прогнозной инфляции, рост доли выручки от нерегулируемых видов услуг и увеличение финансового результата по итогам 2022 года.

Показатели Бизнес-плана Общества на 2022 год:

Данные в млн руб., если не указано иное

Показатели |

План |

Ожид. факт 2021 года |

Изменение |

2022 года |

|||

Выручка (всего), в том числе: |

109 220 |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс