Блог им. Marek |Reuters: Уолл-стрит завершила торги ростом, так как началось ралли Санта-Клауса

- 24 декабря 2024, 23:48

- |

- Рынки закрываются в 13:00 по восточному времени в праздничную сокращенную сессию

- Dow, Nasdaq увеличили серию побед до четырех; S&P растет третий раз подряд

- Акции, связанные с криптовалютой, растут на фоне роста биткоина

- Бенчмарки выросли в первый день ралли Санта-Клауса

- Индексы выросли: Dow 0,91%, S&P 500 1,1%, Nasdaq 1,35%

Как промышленный индекс Dow Jones, так и промышленный индекс (. DJI) и Nasdaq Composite (. IXIC) S&P 500 показал рост четыре сессии подряд (. СПХ) доведя свою победную серию до трех сессий, ознаменовав первый день сезонного ралли Санта-Клауса.

Ранее в этом месяце индекс Dow снижался в течение 10 сессий подряд, что стало его самой длинной полосой потерь с 1974 года.

Поскольку акции с мегакапитализацией оказывают огромное влияние на рынки, их производительность часто является ключевым фактором индексов. В сочетании со снижением объемов торгов и небольшим количеством других катализаторов, поскольку многие инвесторы берут отпуск на праздники, это становится еще более выраженным.

( Читать дальше )

- комментировать

- 404

- Комментарии ( 3 )

Блог им. Marek |Акции США бьют рекорды по всем направлениям, поскольку Пауэлл настроен оптимистично в отношении экономики США

- 05 декабря 2024, 00:27

- |

- Бежевая книга ФРС показала бизнесу уверенность в перспективах спроса

- Фьючерсы на французские облигации растут на фоне падения правительства Барнье

Акции достигли рекордных максимумов, поскольку председатель Федеральной резервной системы Джером Пауэлл заявил, что экономика находится в удивительно хорошей форме. Евро пошатнулся, когда французское правительство пало после вотума недоверия в парламенте.

Ралли в крупных технологических компаниях привело к тому, что S&P 500 достиг 56-го рекорда закрытия в 2024 году. Nasdaq 100 поднялся более чем на 1%. Корпорация Nvidia возглавил рост показателей «Великолепной семерки» с мегакапитализацией, при этом рост группы в этом году приблизился к 65%. Salesforce Inc. и Marvell Technology Inc. Их результаты укрепили надежды на то, что обе компании продолжат извлекать выгоду из общеотраслевого бума в области искусственного интеллекта.

( Читать дальше )

Блог им. Marek |Стратеги банков и инвесткомпаний прогнозируют, что в 2025г S&P500 достигнет 6400 — 7000 пунктов

- 25 ноября 2024, 23:39

- |

Mon, November 25, 2024 at 6:45 PM GMT+3 4 min read

Еще два стратега с Уолл-стрит прогнозируют, что бычий рынок акций США продолжится в 2025 году.

В понедельник команды по стратегии акций Barclays и RBC Capital Markets (Royal Bank of Canada) опубликовали целевую цену на конец года в 6 600 для S&P 500 в 2025 году. Целевые показатели предполагают рост эталонного индекса примерно на 10,5% в течение следующих двенадцати месяцев, что примерно соответствует долгосрочной исторической среднегодовой доходности за последнее столетие.

«Данные говорят нам о том, что еще один год устойчивого экономического роста и роста прибыли, некоторые политические попутные ветры и некоторые дополнительные послабления инфляции (которые должны поддерживать P/E S&P 500 на высоком уровне) могут поддерживать рост акций в предстоящем году», — написала глава RBC Capital Markets по стратегии акций США Лори Кальвасина в записке для клиентов в понедельник.

Вену Кришна, глава отдела стратегии акций США в Barclays, написал, что с учетом того, что «инфляция продолжает нормализоваться, устойчивая макроэкономика и Big Tech сохраняют лидерство в росте EPS», S&P 500 должен продолжить свое шествие вверх.

( Читать дальше )

Блог им. Marek |S&P 500 достиг 50-го исторического максимума в 2024г. Не удивимся, если акции возьмут передышку, прежде чем снова вырастут в конце этого года

- 11 ноября 2024, 11:47

- |

(Bloomberg) — Акции выросли в конце своей лучшей недели в 2024 году на фоне хороших данных по настроениям потребителей и ставок на то, что программа новоизбранного президента Дональда Трампа, направленная на рост, будет продолжать подпитывать корпоративную Америку.

Акции растут четвертую сессию подряд, а S&P 500 достиг своего 50-го рекорда в этом году. Индикатор увеличил свой недельный прирост до 4,7%. Когорта защитных акций вышла в лидеры в пятницу после того, как некоторые группы достигли уровня «перепроданности».

По данным Bank of America Corp, колоссальные 20 миллиардов долларов поступили в американские фонды акций в тот день, когда Трамп объявил о победе. Это был самый высокий показатель за пять месяцев, сказал стратег Майкл Хартнетт (Michael Hartnett) в записке со ссылкой на EPFR Global. Компании с малой капитализацией, которые, как ожидается, извлекают выгоду из протекционистской позиции Трампа, привлекли самый большой приток с марта.

( Читать дальше )

Блог им. Marek |Стратеги из JPMorgan и Bank of America предупредили, что акции в США рискуют упасть даже при начале снижения ставки ФРС

- 03 сентября 2024, 10:16

- |

September 02, 2024 (Bloomberg) — Ралли на фондовом рынке может застопориться вблизи рекордных максимумов, даже если Федеральная резервная система начнет долгожданный цикл снижения ставок, считают стратеги JPMorgan Chase & Co.

Команда во главе с Миславом Матейкой, который был одним из самых медвежьих голосов по акциям в этом году, заявила, что любое смягчение политики будет ответом на замедление роста, что делает его «реактивным» сокращением. Сезонный тренд является еще одним препятствием, поскольку сентябрь исторически является худшим месяцем для акций США.

«Мы еще не вышли из леса», — написал Матейка в записке, подтвердив свое предпочтение защитным секторам на фоне отката доходности облигаций. «Индикаторы настроений и позиционирования выглядят далеко не привлекательными, политическая и геополитическая неопределенность повышена, а сезонные колебания снова более сложны в сентябре».

После падения в первых числах августа S&P 500 восстановился и завершил месяц в пределах досягаемости от рекордно высокого уровня на ставках на то, что ФРС начнет снижать процентные ставки на своем следующем заседании 17-18 сентября. Индекс MSCI All-Country World Index находится на рекордно высоком уровне.

( Читать дальше )

Блог им. Marek |М.Уилсон из Morgan Stanley: "Коррекция фондового рынка на 10% «весьма вероятна»". Выборы в США в ноябре и прогноз ставок среди растущих рисков

- 09 июля 2024, 11:30

- |

- Выборы в США в ноябре и прогноз ставок среди растущих рисков

- Откат может предложить возможности, оценки сейчас «неинтересны»

8 июля 2024 г. в 18:04 GMT+3

Трейдеры должны готовиться к значительному откату на фондовом рынке, поскольку вокруг президентской кампании в США, корпоративных доходов и политики Федеральной резервной системы царит неопределенность, считает Майк Уилсон из Morgan Stanley.

«Я думаю, что вероятность коррекции на 10% весьма вероятна где-то между настоящим моментом и выборами», — сказал Уилсон в интервью Bloomberg Television в понедельник. Третий квартал «будет неспокойным».

Индекс S&P 500 открыл неделю на исторических максимумах и достигнет своего 35-го рекорда закрытия в этом году, если завершит понедельник в зеленой зоне. Ожидания того, что ФРС дважды снизит ставки в этом году, и ажиотаж вокруг искусственного интеллекта привели к росту эталона на 17% с января после его роста на 24% в 2023 году. Действительно, даже такой давний медведь, как Уилсон, смягчил свой тон в последние несколько лет.

( Читать дальше )

Блог им. Marek |Завтрашняя экспирация = Тройное колдовство Уолл-стрит на сумму 5,5 триллиона долларов проверит спокойствие рынка

- 20 июня 2024, 22:25

- |

— Опционы на индексы, отдельные акции и ETF истекают в пятницу.

— Экспирация опционов также совпадает с ребалансировкой индекса.

20 июня 2024 г. в 21:05 GMT+3

Экспирация опционов в США в пятницу может обеспечить трейдерам, испытывающим нехватку волатильности, некоторые краткосрочные колебания рынка.

Так называемое «тройное колдовство» приведет к тому, что опционы на сумму около $5,5 трлн, привязанные к индексам, акциям и биржевым фондам, выпадут из игры, согласно оценке опционной платформы SpotGamma. По мере исчезновения контрактов инвесторы будут корректировать свои позиции, добавляя всплеск объема, способного раскачивать отдельные активы.

Истечение срока действия в этом квартале происходит на фоне подразумеваемой волатильности опционов S&P 500, которые держатся вблизи самого низкого уровня с момента до пандемии коронавируса, при этом эталонный индекс США оседлал рост акций Nvidia Corp. и других компаний, связанных с искусственным интеллектом. Экспирация совпадает с ребалансировкой индекса, когда индексы S&P Dow Jones перетасовывают весовые коэффициенты компаний, а ETF, которые отслеживают его показатели, вносят аналогичные коррективы.

( Читать дальше )

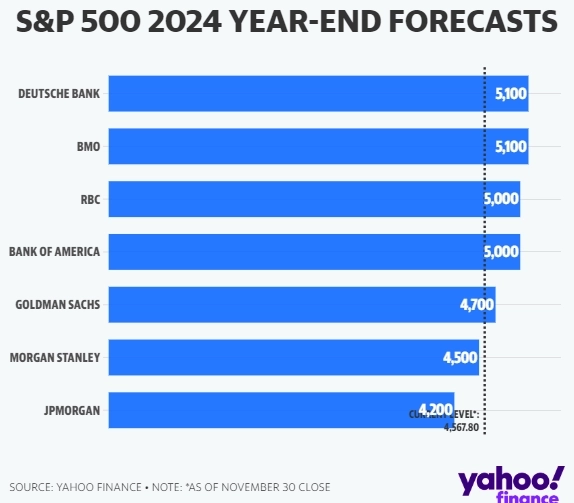

Блог им. Marek |Goldman Sachs повысил целевой показатель S&P500 на 2024г до 5100 с 4700 ранее, на фоне возросшей уверенности в снижении ставки ФРС в марте

- 19 декабря 2023, 20:24

- |

Mon, December 18, 2023 at 7:26 PM GMT+3·

Оптимистичный прогноз Уолл-стрит по снижению процентных ставок также вызывает более оптимистичные призывы к акциям.

Поскольку инфляция снижается быстрее, чем многие первоначально прогнозировали, Федеральная резервная система делает «голубиный» разворот, а доходность облигаций падает, Goldman Sachs теперь ожидает, что S&P 500 (^GSPC) закроет 2024 год на уровне 5 100.

В своем первоначальном прогнозе, опубликованном около месяца назад, Goldman Sachs прогнозировал, что эталонный индекс завершит год на уровне 4700, что на тот момент отражало потенциал роста акций примерно на 5% в следующем году.

В обновленном прогнозе фирма специально сослалась на недавние экономические данные, которые включали более мягкую, чем ожидалось, инфляцию для производителей и лучшие, чем ожидалось, показатели розничных продаж за ноябрь.

«Рост розничных продаж выше консенсуса еще раз свидетельствует об экономической устойчивости, в то время как более низкие, чем ожидалось, заявки на пособие по безработице подтвердили, что рынок труда остается здоровым», — написала команда Goldman Sachs по стратегии акций во главе с Дэвидом Костином в аналитической записке в минувшие выходные.

( Читать дальше )

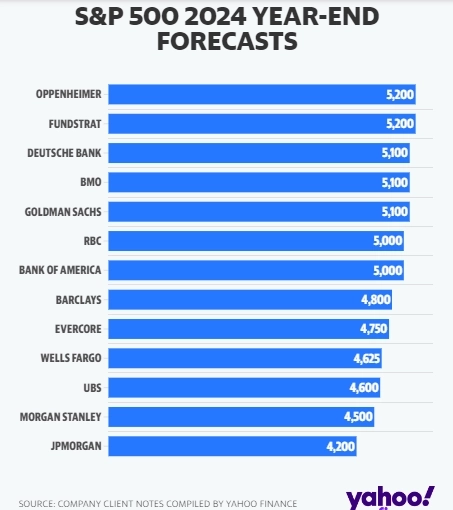

Блог им. Marek |Прогнозы банков Уолл-стрит значения индекса S&P500 на окончание 2024 года

- 04 декабря 2023, 14:18

- |

На дворе декабрь, а это значит, что стратегические команды Уолл-стрит дают свои обоснованные прогнозы о том, где окажется S&P 500 в конце 2024 года.

Наш «Чарт недели» завершает многие из них. И хотя первоначальные прогнозы были в основном о том, насколько вырастет индекс, JPMorgan и Morgan Stanley поднимают вопрос о том, в каком направлении.

Помимо конкретных прогнозов, эти прогнозы наиболее полезны для наглядности того, как эти команды думают об известных данных, известных неизвестных величинах и других имеющихся данных — с пониманием того, что со временем всегда будут возникать новые неизвестные величины, сопутствующие риски, черные лебеди и инвесторы, возникающие с течением времени.

Как недавно написал глава отдела новостей Майлс Удланд, прогнозы стратегов S&P 500, которые мы наблюдаем, почти вторичны по сравнению с прогнозами ФРС, сделанными экономическими командами Уолл-стрит. ФРС, наконец, снизила ставки, инфляция снизилась, а потребители и их прогресс в «устойчивости» доминируют в предсезонных разговорах 2024 года.

( Читать дальше )

Блог им. Marek |Morgan Stanley: Ралли S&P500 в четвертом квартале "скорее вероятен, чем нет", несмотря на встречный ветер

- 16 октября 2023, 19:38

- |

Oct 16 (Reuters) — Ралли S&P 500 в четвертом квартале 2023 года «скорее вероятно, чем нет», сказал Майкл Уилсон из Morgan Stanley в записке.

Уилсон и другие стратеги заявили, что большинство инвесторов верят в потенциальное ралли, если текущие уровни сохранятся в краткосрочной перспективе, несмотря на сохраняющиеся опасения по поводу более высоких процентных ставок и замедления экономического роста.

«Многие по-прежнему склоняются к тому, чтобы уйти в более долгий срок, чем им хотелось бы, чтобы снизить вероятность упустить выгоду в год, в котором узкая сила мегакапитализации привела к бенчмаркам», — сказали они, даже несмотря на то, что уровень доверия, возможно, немного ослаб на прошлой неделе.

Morgan Stanley сохраняет свою целевую цену S&P 500 на конец года на 3900 и считает, что лучший способ позиционирования — это штанга из защитных акций роста, которые имеют стабильную прибыль, и циклических акций позднего цикла, таких как энергетические компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс