Блог им. MFek |Что будет после выборов, работа со статистикой + дивиденды Сбербанка

- 11 марта 2024, 17:53

- |

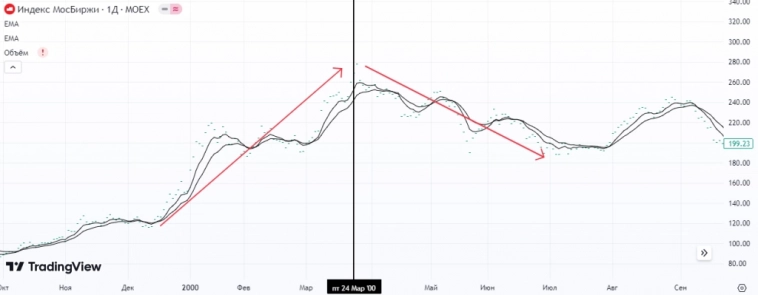

Все знают, что после выборов рынок падает, а до выборов растет. Так говорит статистика. Мы решили чуть подробнее посмотреть на рынок и выяснить, насколько стоит доверять такой статистике и нужно ли хеджировать портфель на следующей неделе — это часть 1 нашего исследования. А также дополнительно посмотрим, как акции Сбербанка торговались после дивидендного гэпа последние годы - это часть 2 нашего исследования.

Сразу к делу: за всю историю индекса Мосбиржи выборы проходили 5 раз. Пройдемся по ним и сделаем свои оценки. Датой выборов на графике указали день голосования, а не подведение итогов, но суть от этого не меняется.

1) 26.03.2000 первые выборы и четкое попадание в знакомую идею. Перед выборами — рост, после — падение. При этом сам момент выборов пришелся на экстремум.

2) 15.03.2004 а вот тут видим рост перед выборами, рост после выбоов, затем уже падение. При этом сами выборы не были какой-то значимой точкой на графике.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

Блог им. MFek |Ренессанс Страхование (RENI). Схема от Berkshire Hathaway и Баффета на рынке РФ.

- 07 марта 2024, 12:36

- |

Ренессанс страхование

Бизнес:

Компания основана в 1997 году. Компания вышла на Московскую биржу 21 октября 2021 года по цене 125 руб. за акцию.

Группа Ренессанс страхование состоит из 4 бизнес-сегментов:

- Ренессанс страхование Занимается автострахованием, страхованием путешественников, недвижимости, несчастных случаев, медицинским и страхованием домашних животных.

- Ренессанс Жизнь Сегмент занимается продуктами ИСЖ/НСЖ, а также рисковым страхованием жизни.

- Budu — medtech Это приложение и маркетплейс для управления личным здоровьем и здоровьем коллектива, в тот числе получения дистанционной медицинской помощи.

- УК Спутник Сегмент специализируется на управлении активами институциональных инвесторов, имеет рейтинг АА+ от Эксперт РА.

Акционерный капитал:

Структура распределена между широким кругом участников. У компании формально нет контролирующего акционера, а доля акций в свободном обращении на Московской фондовой бирже превышает 27%.

( Читать дальше )

Блог им. MFek |ВТБ (VTBR) Дивидендные перспективы 2025-2026

- 05 марта 2024, 00:33

- |

На днях прозвучало много интересных заявлений от менеджмента ВТБ. Постараемся все осмыслить и посчитать. (Помним, что речь идет о ВТБ, так что любые долгосрочные ожидания менеджмента заливаем на 5 минут кипятком и подаем к столу.) Тем не менее, прикинем, что нам ждать, если ожидания менеджмента сбудутся, а также дадим нашу оценку тем тезисам, которые были озвучены.

ВТБ принял новую стратегию развития 2024-2026, вот какие планы поставили в рамках стратегии:

Костин: ВТБ не закладывает привлечение капитала на рынке в ближайшие три года, будет использовать прибыль (прим. NZT Верим, если за 3 года не наступит новый кризис в банковском секторе, потребности в вливании капитала действительно больше нет)

Костин: в базовом сценарии ВТБ возобновит выплату дивидендов по итогам 2025 года, но если результаты будут лучше бизнес-плана, может и раньше. Размер дивидендов по итогам 2025 года может составить 80 млрд руб. (прим. NZT Давайте посмотрим, может еще один год вливания прибыли в капитал и правда даст возможность банку начать платить дивиденды)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс