Блог им. LuisCarrol |Какие акции лучше не покупать в 2024 году?

- 05 января 2024, 17:04

- |

Итоги года были подведены в позапрошлом посте. Теперь настала очередь прогнозов на предстоящий год! В текущем году хотел бы сосредоточиться на прогнозах, касающихся российского рынка ценных бумаг, мир и политику затрагивать не будем, хотя в 2024 году будет происходить много интересных событий. Единственное, скажу, что тема международных конфликтов также никуда не уйдет с обложек мировых таблоидов и на Ближнем Востоке, предположительно, будет наблюдаться тенденция к ухудшению.

📉 Потенциальные аутсайдеры

📉 Потенциальные аутсайдерыПо сравнению с прошлым годом, где мне удалось вычислить одного явного аутсайдера — Сегежу (#SGZH), в этом году определить компании, которые будут демонстрировать динамику хуже рынка, будет немного проще, однако задача все также остается нетривиальной, так как предугадать все корпоративные события в компаниях невозможно.

— Татнефть (#TATN). Рост котировок подпитывается ожиданиями от выплаты дивидендов, а также соображениями о том, что компания снова решила перейти на выплату 100% чистой прибыли, как это было до 2020 года. На мой взгляд, выплата всей чистой прибыли по итогам 3-го квартала является разовой историей, поэтому возврат к стандартной дивидендной политике может серьезно разочаровать инвесторов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

Блог им. LuisCarrol |📌 Что будет с рынком в понедельник? Что лучше откупать?

- 26 июня 2023, 09:14

- |

— Прошедшие выходные были богаты на эмоции. Индикатор на эмоциональной шкале прошел все возможные и невозможные деления, тем не менее, все закончилось благополучно, а значит следует дать комментарий по российскому рынку и тому, как он будет себя вести на предстоящей неделе.

1️⃣ Прежде всего я хочу сказать, что мои предположения основаны исключительно на логических суждениях, не более. Ни один нормальный аналитик не скажет вам со 100% уверенностью, куда пойдет рынок. Поэтому не стоит воспринимать мои тезисы как истину последней инстанции!

2️⃣ Если кратко, то в понедельник открытие рынка может быть описано в двух сценариях. Первый — рост с самого начала на эмоциональной разрядке. Второй сценарий — резкий пролив вниз и затем такой же резкий откуп. Я склоняюсь больше к первому сценарию, тем не менее, рекомендую не зажимать кнопку BUY с самого начала торгов, немного понаблюдать. Хотя бы открыть рынок фьючерсов и посмотреть как они себя поведут перед открытием основной торговой сессии.

( Читать дальше )

Блог им. LuisCarrol |Дивидендов от Магнита по итогам года ожидать не стоит

- 31 марта 2023, 17:13

- |

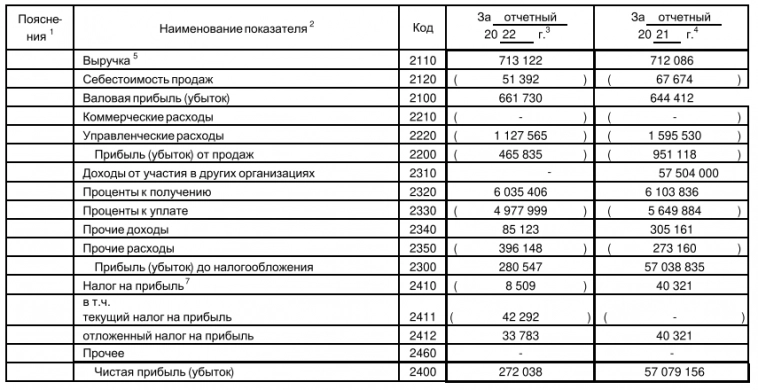

Причина по которой я скептически отношусь к выплате компании — проста. Сегодня Магнит опубликовал отчетность по РСБУ. С ней вы можете ознакомиться ниже.

Отчетность Магнита по РСБУ

Отчетность Магнита по РСБУЛегко заметить, что основная прибыль Магнита складывается из строки 2310 — доходы от участия в других организациях. Дело в том, что Магнит поднимает денежные средства со своей дочерней структуры — Тандера для выплаты дивидендов.

По итогам 2022 года в этой строке ничего не фигурирует, соответственно, не стоит ожидать, что компания решит что-то выплатить акционерам, раз не стала поднимать деньги на материнскую компанию.

Почему выплаты будут, но позже?Тут тоже достаточно любопытная ситуация. Текущий мажоритарий брал кредит в банке под покупку доли Магнита. Кредит необходимо обслуживать, поэтому необходимо иметь стабильный денежный поток, который будет осуществлять эту функцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс