Козлов Юрий

👑 Высокие цены на золото не испугали покупателей

- 07 мая 2024, 09:36

- |

✔️ Средняя цена на драгметалл с января по март составила рекордные $2070 за унцию. Что любопытно, рекордные цены на драгоценный металл совершенно не испугали покупателей, и совокупный спрос в отчётном периоде даже увеличился на +3% (г/г) до 1238 тонн. Вот что значит напряжённая геополитическая обстановка в мире!

✔️ Основной всплеск спроса наблюдался на внебиржевом рынке, где доминировали китайцы. В связи с тем, что китайские инвесторы не имеют возможности приобрести достаточное количество физического золота для немедленной поставки, объёмы торгов на Шанхайской фьючерсной бирже увеличились более чем на +200% за последние два месяца.

В связи с нехваткой физического золота, китайское правительство даже запустило в СМИ кампанию, направленную на стимулирование населения к приобретению серебра вместо золота. Важно отметить, чтоШанхай стал вторым по величине центром торговли золотом в мире, уступая лишь Лондонской ассоциации рынка драгоценных металлов (LBMA).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Газпром: инвестиционный кейс становится похожим на ВТБ

- 06 мая 2024, 15:12

- |

🙅♂️ После крайне разочаровывающей финансовой отчётности за 2023 год, акционерная история Газпрома плавно начинает превращаться в инвестиционный кейс ВТБ, и я рекомендую обходить его стороной любителям подкупить подешевевшие бумаги — поверьте, это не тот случай, когда нужно действовать и верить в светлое будущее. На горизонте ближайших нескольких лет нет никаких надежд на светлое будущее в этой истории, от слова совсем.

❗️Печально, но факт: Газпром впервые за 25 лет получил чистый убыток по итогам года. В последний раз Газпром показывал чистый убыток по результатам далёкого 1999 года!

Геополитика окончательно и бесповоротно разрушила акционерную стоимость Газпрома и совершенно закономерно на протяжении последних двух лет акции компании существенно отстают от рынка, в отсутствии всяких драйверов, способных хоть как-то переломить ситуацию в лучшую сторону.

В прошлом году руководство Газпрома радостно сообщало о рекордных объёмах поставок голубого топлива в Китай через газопровод «Сила Сибири», однако потеря высокомаржинального европейского рынка сбыта для компании стало сильнейшим ударом, оправиться от которого не удаётся до сих пор.

( Читать дальше )

Совкомбанк неприятно удивил

- 06 мая 2024, 09:21

- |

🏛 Совкомбанк представил на днях финансовые результаты по РСБУ за 1 кв. 2024 года, и эти результаты, надо сказать, уж точно не добавили настроения акционерам в эти праздничные дни.

📈 Чистый процентный доход увеличился по итогам первых трёх месяцев текущего года всего лишь на +1,1% (г/г) до 30,6 млрд руб. Скромный прирост вызван удорожанием фондирования, на фоне высокой ключевой ставки, и этот риск уже давно напрашивался, учитывая затянувшуюся жёсткую политику российского ЦБ. А в связи с тем, что регулятор пока не планирует снижать ключевую ставку, и, вероятно, цикл смягчения денежно-кредитной политики начнётся только на июльском заседании, итоги 2 кв. 2024 года для Совкомбанка, скорее всего, тоже окажутся слабыми.

📈 Радует, что чистый комиссионный доход увеличился куда более заметно — сразу на +15,8% (г/г) до 11,7 млрд руб., на фоне роста выдачи банковских гарантий и транзакционной активности клиентов.

📉 А вот прочие операционные доходы в отчётном периоде сократились более чем в 2 раза до 4 млрд руб.

( Читать дальше )

Селигдар: 2+2=4

- 03 мая 2024, 18:51

- |

Но несмотря на это акционерам Селигдара рекомендую раньше времени не обольщаться, т.к. из-за отрицательной переоценки валютных обязательств компания завершила 2023 год с убытком в размере 11,5 млрд руб., по сравнению с прибылью в 4,1 млрд руб. годом ранее. Этот убыток оказался рекордным в истории компании, а значит дивидендная интрига теперь будет витать в воздухе вплоть до проведения ГОСА, которое запланировано на 4 июня 2024 года. Будем внимательно следить, какое решение в итоге будет принято по дивидендам в этот день.

👉 А вот на долгосрочном горизонте всё-таки хочется верить в светлое будущее компании, и причины надеяться на это имеются. В частности, в 2024 году завершается 1-й этап долгосрочной Стратегии развития компании, который предполагает выход на производство золота в объёме 9 тонн (+8,7% г/г) и олова в концентрате в объёме 5000 тонн (+66,5% г/г).

( Читать дальше )

Globaltrans: под давлением негативной статистики со стороны РЖД

- 03 мая 2024, 13:59

- |

📉 Погрузка по итогам апреля в очередной раз снизилась на -3,6% (г/г) до 101,7 млн тонн. Основными причинами этого стали введённые российским правительством ограничения на экспорт нефтепродуктов, а также низкий спрос на уголь. Важно отметить, что это ужеседьмой месяц подряд, когда фиксируется снижение объёмов погрузки. И это печально.

📉 Грузооборот также сократился на -4,9% (г/г) до 211 млрд тарифных тонно-км., что стало четвёртым месяцем кряду, когда данный показатель демонстрирует отрицательную динамику. Как мы с вами помним, для железнодорожных операторовгрузооборот играет более значимую роль, нежели погрузка, поскольку именно от него напрямую зависит выручка ж.д. перевозчиков.

Для оптимизации процесса грузоперевозок руководство РЖД предлагает увеличить количество вагонов в составе поезда до 140 единиц. В настоящее время грузовой вагон проводит в движении всего 20% времени, тогда как оставшиеся 80% он простаивает в ожидании своей очереди на погрузку или разгрузку. Предполагается, что увеличение длины состава позволит ускорить перемещение вагонопотоков и тем самым сократить эксплуатационные расходы.

( Читать дальше )

💰От каких компаний ожидаются самые щедрые дивиденды?

- 02 мая 2024, 00:03

- |

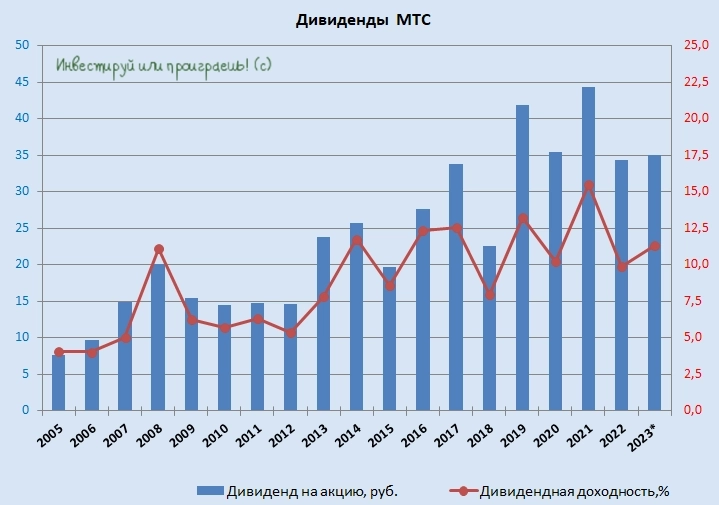

МТС

МТС продолжает радовать своих акционеров высокой див. доходностью уже несколько лет подряд. Не стал исключением и 2023 год, по итогам которого СД рекомендовал выплатить 35 руб. на акцию (ДД=11,3%), утвердив при этом новую див.политику на 2024-2026 гг., которая теперь установит целевую дивидендную доходность в размере не менее 35,0 руб. на акцию в течение каждого календарного года.

Сбербанк

Сбер — ещё один герой, который также уже успел порекомендовать дивиденды своим акционерам, в точном соответствии с див.политикой, подразумевающей выплату 50% от ЧП по МСФО.

Наблюдательный совет Сбера на минувшей неделе анонсировал рекордные дивы за 2023 год в размере 33,3 руб. на обычки и префы, что по текущим котировкам сулит ДД=10,7% на оба типа акций. Второй год подряд в акциях госбанка наблюдается двузначная дивидендная доходность, и это радует!

( Читать дальше )

ЛУКОЙЛ: в очередной раз покорил исторические максимумы

- 30 апреля 2024, 22:16

- |

📈 А тем временем акции ЛУКОЙЛа в эти весенние праздничные деньки весьма буднично, но более чем заслуженно, взяли — и в очередной раз переписали свои исторические максимумы!

ЛУКОЙЛ обеспечивает 2% мировой добычи нефти и владеет около 1% доказанных мировых запасов углеводородов, которых по состоянию на сегодняшний день точно хватит ещё на ближайшие 18 лет. При этом основную часть запасов ЛУКОЙЛа можно добывать с суши, что обеспечит низкие удельные расходы на разработку и добычу.

💰 На протяжении долгих лет корпоративное управление в компании остаётся на высочайшем уровне, и лично я это очень ценю. Совет директоров компании ещё в марте рекомендовал выплатить в качестве финальных дивидендов за 2023 год 498 руб. на одну акцию, что вкупе с ранее выплаченными 447 руб. (за 9m2023) ориентирует нас на совокупный дивиденд за весь 2023 год в размере 945 руб. на акцию и ДД=12,9%.

По итогам 2024 года ЛУКОЙЛ должен выплатить, как минимум, не меньше, что также ориентирует на двузначную ДД (если, конечно, в дело не вмешается байбэк, но это тоже хороший сценарий).

( Читать дальше )

Северсталь выглядит лучше среди трёх публичных сталеваров

- 29 апреля 2024, 23:33

- |

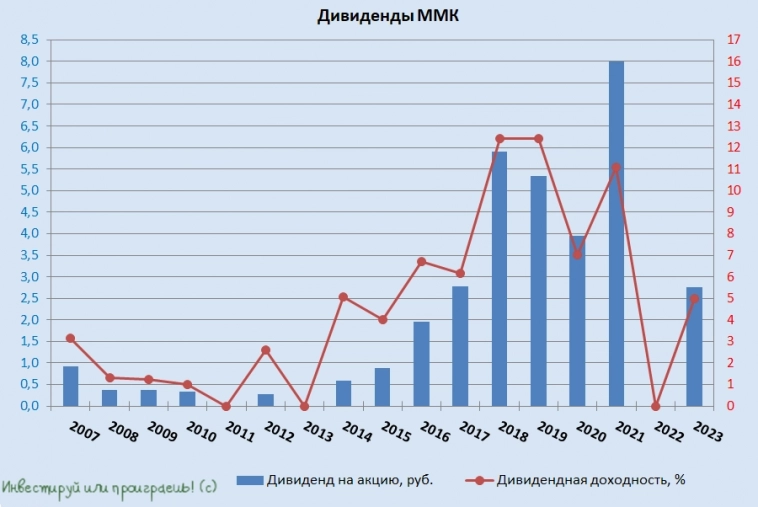

📈 Любопытно, но буквально неделю тому назад, во время анализа операционных результатов ММК за 1 кв. 2024 года, мы с точностью до копейки предсказали размер дивидендных выплат за 2023 год, предполагая, что на выплаты будет направлен весь FCF:

«Если будет принято решение о распределении 100% свободного денежного потока, то размер дивидендов составит 2,75 руб. на акцию, что сулит ДД=4,9% (опять же, весьма скромная доходность по сравнению с НЛМК и Северсталью)».

По факту так и вышло: Совет директоров ММК в субботу рекомендовал выплатить дивиденды по итогам 2023 года в размере 2,752 руб. на акцию, что по текущим котировкам сулит весьма скромную ДД=5,0%:

📊 Но примечательно даже не это, примечательно другое. Какие бы вызовы не кидала судьба нашим российским сталеварам, как бы ММК не намекала на исторический акцент на внутренний рынок (на который приходится около 85% совокупных продаж компании в радиусе РФ+СНГ), факт остаётся фактом: инвестиционный кейс ММК по-прежнему выглядит хуже, чем НЛМК, и уж тем более чем Северсталь.

( Читать дальше )

IVA Technologies демонстрирует впечатляющие темпы роста

- 27 апреля 2024, 08:44

- |

📣 По данным деловых СМИ, IVA Technologies может провести IPO на Мосбирже уже в ближайшие месяцы. Вчера компания представила финансовые результаты по МСФО за 2023 год. А значит самое время сыграть на опережение и проанализировать отчётность разработчика экосистемных корпоративных коммуникаций, для оценки перспектив его дальнейшего развития, раз уж акции компании скоро могут быть доступны для торговли на бирже.

📈 Выручка компании по итогам 2023 года выросла на 77% до 2,5 млрд руб., в первую очередь благодаря расширению клиентской базы и увеличению среднего чека на клиента, за счет расширения предоставляемых сервисов. При этом порядка 82% выручки поступило от продажи лицензий на флагманский продукт – платформу для видеоконференций IVA MCU. Хотя, справедливости ради, продажи остальных экосистемных продуктов удвоились относительно 2022 года, и на их долю сейчас приходится около 18%.

Как мы с вами знаем, в 2022 году российский IT-рынок претерпел значительные изменения, что связано с уходом зарубежных вендоров. Это дало возможность отечественным компаниям увеличить свою рыночную долю. При всём при этом, IVA Technologies выделяется среди других публичных IT-компаний (даже на фоне Positive Technologies), поскольку за последние два года ей удалось увеличить свою выручку более чем в четыре раза.

( Читать дальше )

❗️ ЦБ: ключевая ставка без изменения

- 26 апреля 2024, 15:17

- |

Ключевая ставка по итогам сегодняшнего заседания ЦБ РФ осталась без изменения, на уровне 16,00%. Поэтому всё внимание на июль — там уже возможно Центробанк решится перейти к смягчению денежно-кредитной политики, а сейчас действительно ещё рановато.

Интересные тезисы:

🔸 ЦБ повысил прогноз по росту ВВП РФ в 2024 году с 1,0%-2,0% до 2,5%-3,5%.

🔸 ЦБ немного повысил прогноз по инфляции на 2024 год с 4,0%-4,5% до 4,3%-4,8%

🔸 ЦБ повысил прогноз по средней ключевой ставке в 2024 году с 13,5%-15,5% до 15,0%-16,0%.

🔸 ЦБ повысил прогноз по средней ключевой ставке в 2025 году с 8%-10% до 10-12%, в 2026 году сохранил на уровне 6-7%.

👉 В целом планы по возвращению ключевой ставки к целевым значениям у ЦБ остаются на повестке дня, но горизонты явно сдвигаются вправо. Не случайно фразу о поддержании жёстких денежно-кредитных условий в экономике ЦБ усилил: если раньше для этого нужен был «продолжительный» период, то теперь «более продолжительный».

В общем, ждём июльского заседания ЦБ, вот там уже действительно будет интрига! Если, конечно, к тому моменту инфляция продолжит демонстрировать текущий осторожный тренд на снижение.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- займер

- золото

- инвестирование

- инвестируйилипроиграешь

- инвестиции

- индекс Мосбиржи

- интервью

- инфляция

- коронавирус

- Ленэнерго

- ЛСР

- ЛСР Группа

- ЛУКОЙЛ

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МОЭСК

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчетность

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- РСБУ

- рубль

- Русал

- Русгидро

- рынок акций РФ

- рынок недвижимости

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- трейдинг

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ

- Энел Россия

- Эталон

- Юнипро

- Яндекс