Блог им. Killer_FX |Золото завершает коррекцию, рубль дешевеет и падает на 105

- 28 ноября 2020, 02:25

- |

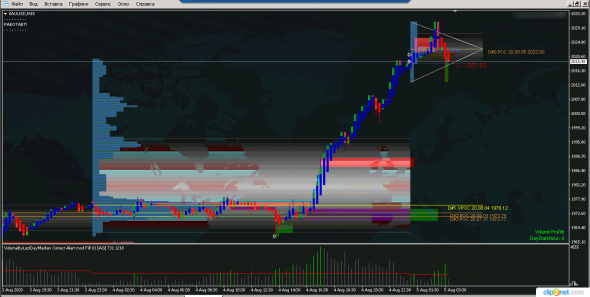

Такой небольшой обзор по волновому анализу в программе.

Рекомендация для среднесрочной торговли:

- Золото покупать!

- евро и рубль продавать!

Золото

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 34 )

Блог им. Killer_FX |Аналитики ожидают, что к концу года драгоценный металл будет стоить $2200 за унцию.

- 10 ноября 2020, 02:27

- |

Сегодня для золота созданы чрезвычайно благоприятные условия. Поскольку металл представляет собой защитный класс активов, его цена зависит от слабости резервных валют, облигаций и акций. И причин для роста у этого актива более чем достаточно. Рассмотрим для начала, как вело себя золото в 2020 году на примере индексов ETF:

▪️UUP (доллар США);

▪️TLT (казначейские облигации США);

▪️SPY (акции американского рынка);

▪️GLD (золото).

По мере приближения процентных ставок к нулю индекс TLT следовал за UUP, планомерно снижаясь. С апреля до прошлой недели TLT снижался по отношению к акциям. SPY и GLD показывали рост. Индекс UUP вырвался из нисходящего тренда в сентябре, когда GLD, а затем и SPY начали свое снижение. На прошлой неделе восходящий тренд ускорился, отражая беспокойство на рынке. Бычий тренд UUP может послужить предупреждающим сигналом для фондового рынка. GLD начал движение вверх с 13 октября.

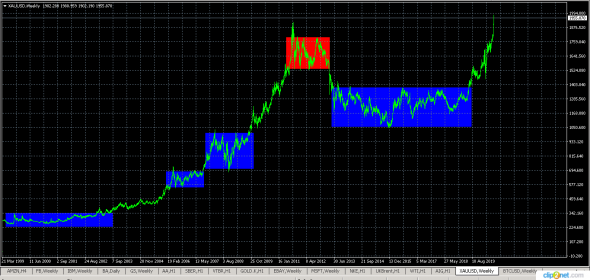

С начала года золото значительно выросло в цене. Последние два месяца цена на металл находится в нисходящем тренде, однако, если исходить из технического анализа, он близок к своему завершению и в ближайшем времени ожидается пробой. Вероятнее всего, это будет пробой наверх. Почему – объясню позже.

Продолжая рассматривать годовую динамику, можно заметить, что золото достигало дна за 1–2 недели до окончания каждого квартала. Средняя цена золота во втором квартале составила $1.715 за унцию, в третьем – $1.910, что выше на 11%. После мощного скачка в июле акции золотодобытчиков показали один из худших результатов за прошедшие два месяца.

( Читать дальше )

Блог им. Killer_FX |Bank of America: золото вырастет до 3000$ . Акции золотодобывающих компаний будут также расти

- 23 августа 2020, 19:08

- |

Аналитик Франциско Бланш из американского банка Bank of America рассказал в интервью агентству Bloomberg о ситуации на рынке золота. Ещё в апреле этого года аналитики инвестбанка повысили свой прогноз по ценам на золото.

Согласно прогнозу банка, в течение следующих 18 месяцев стоимость жёлтого драгметалла может вырасти до 3000 долларов за одну унцию. Предыдущий прогноз указывал на рост золота до 2000$. В недавнем интервью Бланш подтвердил все предыдущие прогнозы банка, назвав несколько причин для роста цен.

Одним из главных драйверов роста цен станет мягкая денежная политика Центральных банков некоторых стран мира, которые продолжают печатать ничем не обеспеченные деньги. Как показывает статистика, на банковских счетах частных лиц находится большой объём свободных денежных средств. Высока вероятность того, что часть этого капитала будет направлена на рынок золота, так как драгметалл является защитным активом от инфляции.

( Читать дальше )

Блог им. Killer_FX |Золото впервые в истории стоит больше $2000 за унцию.

- 04 августа 2020, 18:33

- |

Котировки золота на сегодняшней торговой сессии обновили максимумы, поднявшись до $2000 за унцию. Это самый высокий уровень в истории.

( Читать дальше )

Блог им. Killer_FX |Аналитики из Goldman Sachs прогнозируют дальнейший рост котировок золота

- 29 июля 2020, 03:07

- |

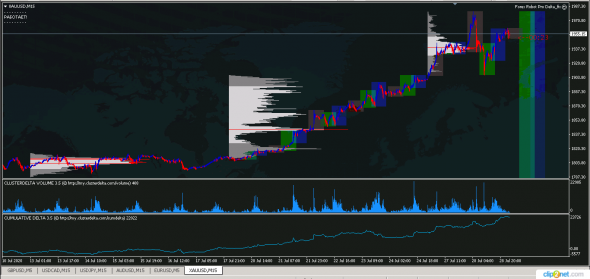

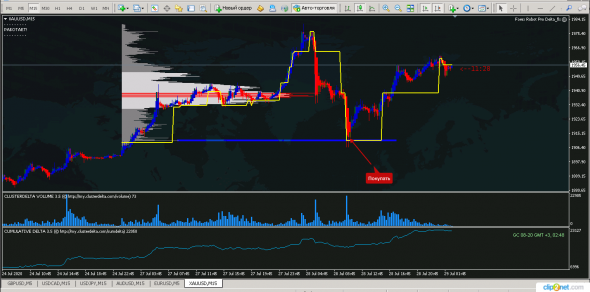

Котировки на золото бьют рекорды 1981 бакса за унцию, обновляя исторические максимумы августа 2011 года. .

Аналитики из Goldman Sachs прогнозируют дальнейший рост котировок. Такой рост будет обусловлен сочетанием 2 факторов:

✅Мы наблюдаем 2 волну COVID-19 в США, параллельно идет самое агрессивное в истории QE, ФРС вливает триллионы долларов в американскую экономику. Безусловно, такие действия разгоняют инфляцию доллара. Что делают инвесторы, когда основная мировая валюта рискует обесцениться? Правильно — они скупают золото.

✅В то же время экономика Китая практически полностью восстановилась после карантина. Китай является крупнейшим мировым потребителем золота, с восстановлением экономики увеличивается спрос на этот металл.

Сочетание этих 2 факторов способно разогнать стоимость золота до $2000 за унцию в течение ближайшего месяца.

Блог им. Killer_FX |Инвестиции в золото - какие инструменты доступны частному инвестору.

- 23 июля 2020, 16:16

- |

🔎? Золото традиционно считается защитным активом. В периоды высокой волатильности на рынке инвесторы покупают золото, чтобы защитить свой капитал от просадки. Вернее, покупают не само золото, а производные инструменты.

Вот список инструментов, через которые можно захеджироваться на золото или его производные:

✅Акции российских золотодобывающих компаний — Полюс, Полиметалл

✅Акции западных золотодобывающих компаний — Barrick (GOLD), Newmont (NEM)

✅ETF на золото, которые доступны через российских брокеров: FXGD

✅ETF на золото, которые доступны через американских брокеров: SPDR Gold Trust ETF (GLD), iShares Gold Trust ETF (IAU)

⚠️Для тех, кто любит рискованные и высоковолатильные инструменты. Фонд Daily Junior Gold Miners Index (JNUG) предлагает инвестировать в акции небольших золотодобывающих компаний с тройным плечом. Инструмент категорически не подходит для инвестора и является строго спекулятивным. Волатильность у него бешеная, но для тех, кто умеет на ней зарабатывать — может быть интересно.

( Читать дальше )

Блог им. Killer_FX |BLACKROCK ПРОГНОЗИРУЕТ РОСТ БАЛАНСА ФРС В 2020Г ДО $10 ТРЛН

- 08 апреля 2020, 22:03

- |

BlackRock это один из агентов ФРС по проведению QE… так что это скорее всего не прогноз, а констатация факта

ранее: ФРС НАНЯЛ BLACKROCK #BLK ДЛЯ СКУПКИ ЗАКЛАДНЫХ И КОРПБОНДОВ

Блог им. Killer_FX |Волновой анализ в программе ЕLWAVE рубля, евро, нефти ,золота

- 05 апреля 2020, 02:46

- |

Блог им. Killer_FX |Обвал криптовалюты Bitcoin к $3000 за монету спровоцирует значительный рост курса цены на золото.

- 15 марта 2020, 00:04

- |

Глава азиатского отдела по трейдинговым операциям компании Oanda Corp. Стивен Иннес уверен в том, что дальнейшее падение курса криптовалюты Bitcoin к уровню $3000 за монету спровоцирует к значительному росту цены на золото.

«На криптовалютном рынке еще достаточно много игроков, поэтому если курс Bitcoin рухнет к уровню $3000 за монету, то оставшиеся криптоинвесторы в панике начнут выходить из этого криптовалютного актива. Это спровоцирует увеличение курса цены на золото. Уже даже в настоящее время заметна обратная корреляция между золотом и криптовалютой Bitcoin. Инвесторы выходят из биткоин-актива и инвестируют в золото», — рассказал Иннес.

Но если проанализировать движение курса цены на золото с 2011 года, то можно заметить, что унция постепенно падала в цене с $1900 до $1220 ( — 35,5%). Курс цены криптовалюты Bitcoin за последние 7 лет вырос на 12.500%. И не смотря на такие показатели, никакой обратной корреляции на протяжении текущего года между этими активами не наблюдалось, так как они большей долей вероятности никак не влияют друг на друга.

А тем временем курс криптовалюты Bitcoin тестирует психологическую отметку в $4000 и даже пытается закрепиться ниже нее достигнув уровня $3782 за монету и тем самым установив новый минимум цены с декабря поза прошлого 2018 года. Движение биткоина возможно продолжиться в ценовом диапазоне 4000/6000.

P.S. Баян, но история повторяется и в этом есть доля правды!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс