SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. KiboR |иГРЫрАЗУМа 2021. Подводим итоги 4-ех недель управления опционным портфелем активов для Алексея.

- 17 октября 2021, 11:39

- |

Всем привет.

Продолжаем радовать нашего Алёшу своим мега-крутым опционным управлением его деньгами.

Результаты на табло (-0.5% по портфелю):

Алёшка вошёл в кураж и решил выделить аж целых 18 млн.руб под управление для опционщиков!

На этой неделе ряды бойцов пополнились «свежей кровью» — Sergey_Sergeevich, Дмитрий К; они и сгладили просадку по портфелю.

Так же ещё один новый участник появился — Stanis, но он пока как и все тянет портфель Алёшки на дно :)

Вспоминал беседу с Витей на той неделе, да уж...

( Читать дальше )

Продолжаем радовать нашего Алёшу своим мега-крутым опционным управлением его деньгами.

Результаты на табло (-0.5% по портфелю):

Алёшка вошёл в кураж и решил выделить аж целых 18 млн.руб под управление для опционщиков!

На этой неделе ряды бойцов пополнились «свежей кровью» — Sergey_Sergeevich, Дмитрий К; они и сгладили просадку по портфелю.

Так же ещё один новый участник появился — Stanis, но он пока как и все тянет портфель Алёшки на дно :)

Вспоминал беседу с Витей на той неделе, да уж...

( Читать дальше )

- комментировать

- Комментарии ( 29 )

Блог им. KiboR |иГРЫрАЗУМа 2021. Подводим итоги 3-ех недель управления опционным портфелем активов для Алексея.

- 10 октября 2021, 17:34

- |

Всем привет.

Продолжаем радовать нашего Алёшу своим мега-крутым опционным управлением его деньгами.

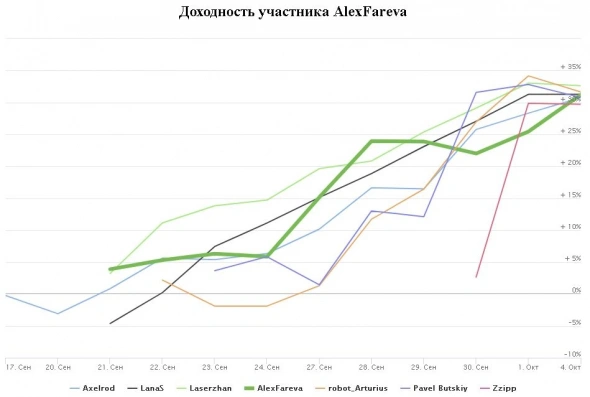

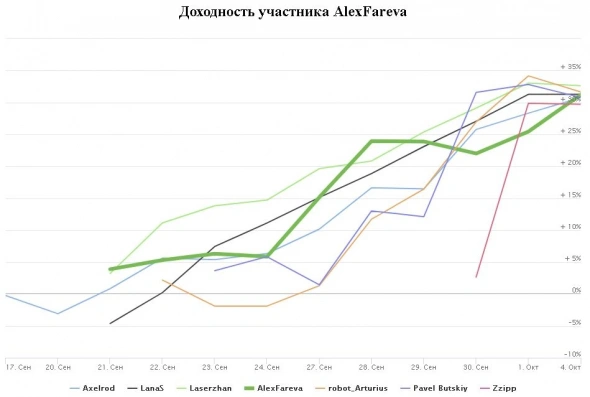

Результаты на табло (-11% по портфелю):

Что это была за неделя?

Ришка выросла на 10 000 пунктов, такое бывает 1 раз в 100 лет, вот народ и поплыл:

( Читать дальше )

Продолжаем радовать нашего Алёшу своим мега-крутым опционным управлением его деньгами.

Результаты на табло (-11% по портфелю):

Что это была за неделя?

Ришка выросла на 10 000 пунктов, такое бывает 1 раз в 100 лет, вот народ и поплыл:

( Читать дальше )

Блог им. KiboR |иГРЫрАЗУМа 2021. Подводим итоги 2-ух недель управления опционным портфелем активов для Алексея.

- 03 октября 2021, 11:35

- |

Всем привет.

Продолжаем радовать нашего вымышленного Алёшу, который хочет дать денег в управление, но не знает кому.

Ответ простой — нужно выбирать среди опционщиков!

Почему?

Потому что если взять 20 разных участников, то у них будут абсолютно разные стратегии, которые вообще никакой корреляции не будут иметь между собой. Это лучший способ диверсификации.

Пока нас только 10, а ещё десяток участников потом по мере движения поезда подсоберём.

Ну что, Алёша может быть доволен, 2 недели прошло, а его диверсифицированный портфель показывает +0,1% доходности :)

Пробежимся немного по нашим основным конкурсантам и посмотрим с какими позициями они ушли на выходные.

1. Алексей Максимов:

( Читать дальше )

Продолжаем радовать нашего вымышленного Алёшу, который хочет дать денег в управление, но не знает кому.

Ответ простой — нужно выбирать среди опционщиков!

Почему?

Потому что если взять 20 разных участников, то у них будут абсолютно разные стратегии, которые вообще никакой корреляции не будут иметь между собой. Это лучший способ диверсификации.

Пока нас только 10, а ещё десяток участников потом по мере движения поезда подсоберём.

Ну что, Алёша может быть доволен, 2 недели прошло, а его диверсифицированный портфель показывает +0,1% доходности :)

Пробежимся немного по нашим основным конкурсантам и посмотрим с какими позициями они ушли на выходные.

1. Алексей Максимов:

( Читать дальше )

Блог им. KiboR |Конкурс для нищебродов-трейдеров. Плачу 500 руб.

- 29 мая 2021, 12:16

- |

Всем привет.

Заработал сегодня околорынком в топике сам ты обосрался аж целых 350 руб, так что теперь есть желание отдать их обратно в рынок и даже накину ещё чуточку.

ВНИМАНИЕ, КОНКУРС!

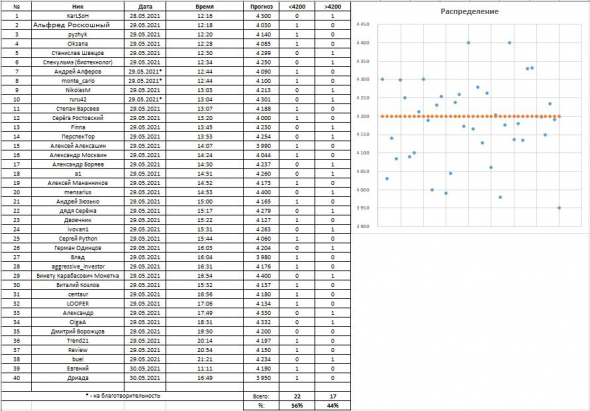

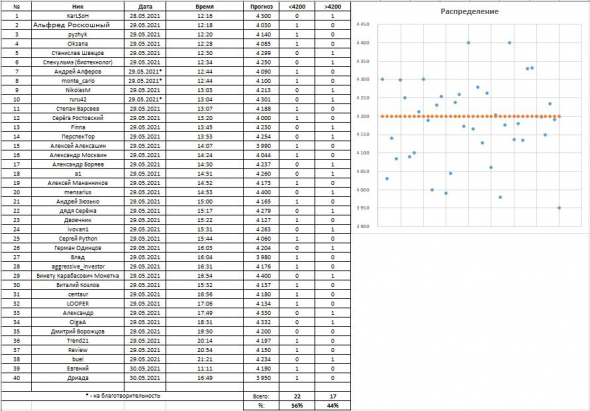

Кто угадает, где в пятницу 04.06.2021 по состоянию на 0:00 закроется фьючерс на S&P 500 (или будет ближе всех), тому переведу на яндекс-кошелёк 500 руб.

У самого мысли примерно следующего толка, писал недавно в телеге:

Поэтому пусть моя версия будет 4300. Если я окажусь со своим прогнозом ближе всех к рынку, то 500 руб никому переводить не буду и оставлю себе, куплю пару банок с вареньем.

Для желающих поучаствовать в конкурсе, прошу внимательно прочитать следующие условия:

Если несколько участников сделают одинаковые ставки и они окажутся выигрышными, то победит тот участник, чья ставка была сделана раньше.

Желаю удачи!

Ставки сделаны, ставок больше нет. Участвуют в конкурсе 40 человек:

С уважением, Карлсон.

p.s. кому интересно, свои мысли по рынку кидаю в канал @KarLsoH, там же есть и опционный чат.

Заработал сегодня околорынком в топике сам ты обосрался аж целых 350 руб, так что теперь есть желание отдать их обратно в рынок и даже накину ещё чуточку.

ВНИМАНИЕ, КОНКУРС!

Кто угадает, где в пятницу 04.06.2021 по состоянию на 0:00 закроется фьючерс на S&P 500 (или будет ближе всех), тому переведу на яндекс-кошелёк 500 руб.

У самого мысли примерно следующего толка, писал недавно в телеге:

Поэтому пусть моя версия будет 4300. Если я окажусь со своим прогнозом ближе всех к рынку, то 500 руб никому переводить не буду и оставлю себе, куплю пару банок с вареньем.

Для желающих поучаствовать в конкурсе, прошу внимательно прочитать следующие условия:

- Пишите в каментах свой прогноз по фьючу S&P 500;

- Ставьте плюсег топику;

- Добавляйте в избранное;

- Ставки принимаются до 17:00 воскресенья 30.05.2021.

Если несколько участников сделают одинаковые ставки и они окажутся выигрышными, то победит тот участник, чья ставка была сделана раньше.

Желаю удачи!

Ставки сделаны, ставок больше нет. Участвуют в конкурсе 40 человек:

С уважением, Карлсон.

p.s. кому интересно, свои мысли по рынку кидаю в канал @KarLsoH, там же есть и опционный чат.

Блог им. KiboR |Об "ухмылке" А.Г. и опционах.

- 09 мая 2021, 23:02

- |

Всем привет.

В эфире опционный уголок с Карлсоном.

Сегодня мы разберёмся кто есть настоящий опционщик, кто есть Гуру опционов, а кто здесь горе-математик.

Итак, немного предыстории.

Читая книгу Шелдона Натенберга «Опционы: волатильность и оценка», я иногда конспектирую его умные мысли, также сделал и в этот раз, когда наткнулся на размышления об улыбке волатильности.

Заметки оставил в этот топик.

Затем А.Г. пишет свой топик про улыбку волатильности.

В этом топике А.Г. образно называет Натенберга «дураком», попутно призывает читателей не читать Карлсона, потому что он, видите ли, ничего не смыслит в опционах и читает «неправильные» книги.

Интересно...

Давайте разбираться в его доводах и совместно совершим правосудие.

Натенберга «дураком» он называет вот здесь:

( Читать дальше )

В эфире опционный уголок с Карлсоном.

Сегодня мы разберёмся кто есть настоящий опционщик, кто есть Гуру опционов, а кто здесь горе-математик.

Итак, немного предыстории.

Читая книгу Шелдона Натенберга «Опционы: волатильность и оценка», я иногда конспектирую его умные мысли, также сделал и в этот раз, когда наткнулся на размышления об улыбке волатильности.

Заметки оставил в этот топик.

Затем А.Г. пишет свой топик про улыбку волатильности.

В этом топике А.Г. образно называет Натенберга «дураком», попутно призывает читателей не читать Карлсона, потому что он, видите ли, ничего не смыслит в опционах и читает «неправильные» книги.

Интересно...

Давайте разбираться в его доводах и совместно совершим правосудие.

Натенберга «дураком» он называет вот здесь:

Даже цитируются «умные» книги о том, что спрос на путы больше из-за наличия хэджеров.

На самом деле все проще и иначе.

( Читать дальше )

Блог им. KiboR |Откуда берётся перекос в улыбке волатильности?

- 04 мая 2021, 13:09

- |

Добро пожаловать, малыш!

В эфире опционный уголок с Карлсоном.

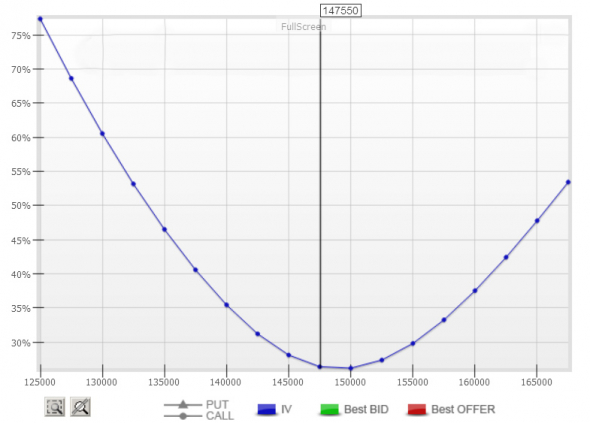

Сегодня поговорим об улыбке волатильности.

Во истину, опционная улыбка это что-то удивительное, можно смотреть на неё бесконечно как на Стоун Хендж, настолько она завораживает своей красотой:

Откуда же она берётся?

Ответ даёт Шелдон Натенберг. Не какой-то там хрен с горы, а настоящий Опционный Гуру:

( Читать дальше )

В эфире опционный уголок с Карлсоном.

Сегодня поговорим об улыбке волатильности.

Во истину, опционная улыбка это что-то удивительное, можно смотреть на неё бесконечно как на Стоун Хендж, настолько она завораживает своей красотой:

Откуда же она берётся?

Ответ даёт Шелдон Натенберг. Не какой-то там хрен с горы, а настоящий Опционный Гуру:

Один из самых активных участников индексных рынков — портфельный менеджер. Он выходит на рынок и пытается получить максимальную прибыль с минимальным риском. В прошлом портфельные менеджеры добивались этого на фондовых рынках, поддерживая портфель акций, способных, по их мнению, опередить рынок в целом. Обнаружив новые перспективные акции, менеджер добавлял их в портфель и одновременно избавлялся от тех акций, которые либо уже оправдали ожидания, либо оказались невыгодными.

У менеджера, имеющего портфель акций, возникает естественное желание защитить свой портфель путем хеджирования на опционном рынке. Например, он может купить путы, чтобы защитить акции, или продать коллы, чтобы повысить доходность портфеля. До введения индексных опционов ему приходилось хеджировать на рынке опционов на акции каждый вид акций. Если у него было 40 видов акций и он хотел использовать для всего портфеля одну и ту же стратегию, то ему приходилось выходить на 40 рынков опционов и хеджировать каждый вид акций в отдельности. Это не только требовало много времени, но и влекло за собой высокие транзакционные издержки.

После введения индексных опционов менеджеры с широким портфелем акций увидели, что структура их портфеля воспроизводит структуру индекса, опционы на который обращаются на рынке. А раз так, то индексные опционы предоставляют возможность защитить портфель без дорогостоящего и отнимающего много времени хеджирования каждого вида акций.

Однако влияние стратегий хеджирования портфеля на деривативы фондовых индексов было односторонним. Если профессиональные трейдеры занимают и длинные, и короткие позиции в базовом инструменте (в зависимости от рыночных условий), то подавляющее большинство портфельных менеджеров занимают только длинные позиции в этих инструментах. Даже если менеджер считает, что акции отстанут от рынка, он очень редко при реализации инвестиционной программы продает акции без покрытия (продает акции, которых у него нет). Поэтому портфельный менеджер практически всегда хеджирует длинную позицию на рынке. Это означает, что он либо покупает защитный пут, либо продает покрытые коллы, либо использует комбинацию этих стратегий. Результат — избыток предложений о продаже коллов и о покупке путов.

Такое смещение в направлении меньших цен базового инструмента характерно и для рынков фьючерсов на фондовые индексы, где портфельные менеджеры могут использовать стратегии динамического хеджирования, например, портфельное страхование, продавая фьючерсные контракты для защиты портфеля акций от неблагоприятного изменения цены. Эффект тот же самый, что и на опционных рынках: систематическое смещение в сторону меньших цен базового контракта.Учитывая всё вышесказанное, можно утверждать, что рынок фондовых индексов несимметричен. Факторов смещения цен синтетического рынка и фьючерсов вниз на нём больше, чем факторов смещения вверх. Это не означает, что цены здесь никогда не бывают завышенными, что цены коллов не могут быть завышенными по сравнению с ценами путов или что фьючерсные контракты не могут торговаться по цене выше справедливой стоимости. Но это скорее исключение. На рынках фондовых индексов всего мира наблюдается смещение цен производных инструментов в меньшую сторону.

( Читать дальше )

Блог им. KiboR |Это кошмар! Мои итоги с января по апрель 2021.

- 02 мая 2021, 00:15

- |

Доброй ночи, друзья!

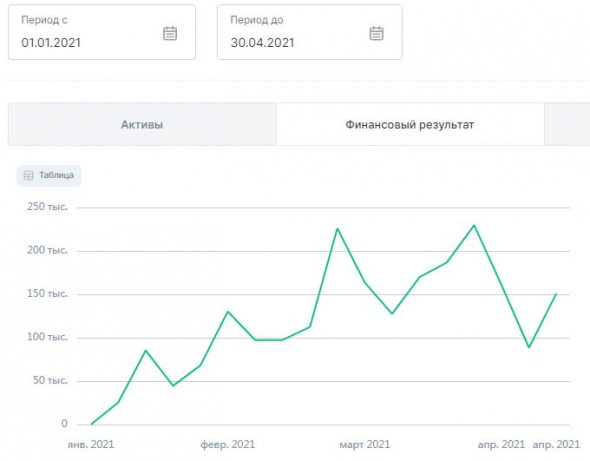

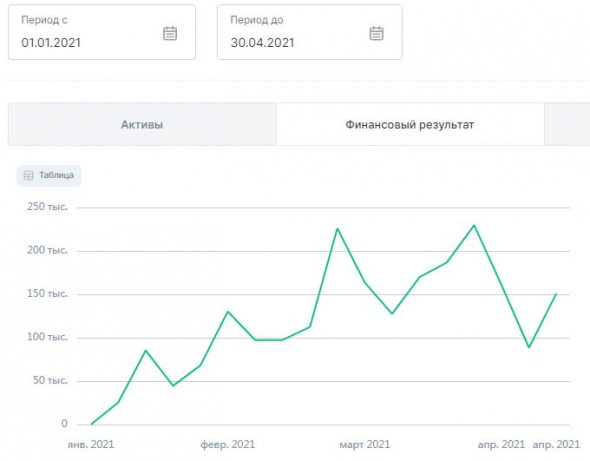

Стал любить в конце каждого месяца подводить итоги по опционному трейдингу, да ещё и на программульку по расчёту статистики раскошелился малёхо, теперь вообще всё красиво будет!

Итак, что же у нас с эквити?

Апрель месяц конечно был славный на волатильность для моей системы.

Я торгую Ри только от шорта, поэтому он мою душу шаталь чуток повозякали туда-сюда, но ТС выстояла.

Чуть ниже представлен подневной скрин, там уже заметны кое-какие проблемы:

( Читать дальше )

Стал любить в конце каждого месяца подводить итоги по опционному трейдингу, да ещё и на программульку по расчёту статистики раскошелился малёхо, теперь вообще всё красиво будет!

Итак, что же у нас с эквити?

Апрель месяц конечно был славный на волатильность для моей системы.

Я торгую Ри только от шорта, поэтому он мою душу шаталь чуток повозякали туда-сюда, но ТС выстояла.

Чуть ниже представлен подневной скрин, там уже заметны кое-какие проблемы:

( Читать дальше )

Блог им. KiboR |Новичкам. Опционная стратегия "Рулет с джемом".

- 30 апреля 2021, 17:31

- |

Всем привет.

Сегодня разберём одну очень интересную арбитражную стратегию, которая у старины Натенберга имеет кодовое название "Рулет с джемом".

О чём идёт речь?

Это арбитражная стратегия, которая не имеет под собой никаких рисков (единственный риск это pin-риск), при этом рулет мы сразу наполняем джемом, когда заходим в рынок.

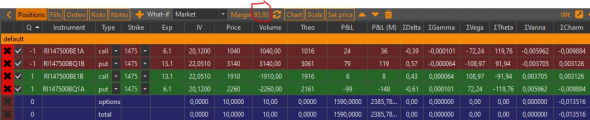

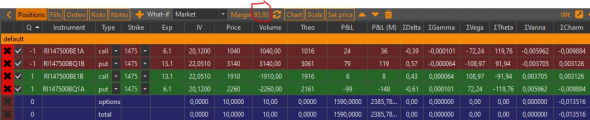

Разберем на примере:

1. продадим 1 колл 147,5 Ри с экспирой 06.05.2021;

2. купим 1 пут 147,5 Ри с экспирой 06.05.2021;

3. купим 1 колл 147,5 Ри с экспирой 13.05.2021;

4. продадим 1 пут 147,5 Ри с экспирой 13.05.2021.

Скрин портфеля:

Что сразу бросается в глаза?

ГО у такой стратегии практически равно нулю.

Теперь давайте разберём из чего она состоит, разобьём на 2 части:

1-ая часть — 2 ближние ноги;

2-ая часть — 2 дальние ноги.

Ближние ноги имеют следующие греки:

( Читать дальше )

Сегодня разберём одну очень интересную арбитражную стратегию, которая у старины Натенберга имеет кодовое название "Рулет с джемом".

О чём идёт речь?

Это арбитражная стратегия, которая не имеет под собой никаких рисков (единственный риск это pin-риск), при этом рулет мы сразу наполняем джемом, когда заходим в рынок.

Разберем на примере:

1. продадим 1 колл 147,5 Ри с экспирой 06.05.2021;

2. купим 1 пут 147,5 Ри с экспирой 06.05.2021;

3. купим 1 колл 147,5 Ри с экспирой 13.05.2021;

4. продадим 1 пут 147,5 Ри с экспирой 13.05.2021.

Скрин портфеля:

Что сразу бросается в глаза?

ГО у такой стратегии практически равно нулю.

Теперь давайте разберём из чего она состоит, разобьём на 2 части:

1-ая часть — 2 ближние ноги;

2-ая часть — 2 дальние ноги.

Ближние ноги имеют следующие греки:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс