Блог им. InveStory |🛢❌ Европа без нефти, Сбер без SWIFT'а

- 31 мая 2022, 08:13

- |

ЕС согласовал компромиссный вариант нефтяного эмбарго: в угоду Венгрии из под санкций выведен трубопроводный экспорт из России. До конца года, заявляет Евросоюз, импорт российской нефти будет сокращён на 90%.

Ещё раз напомним к чему это приведёт:

▪️ Ждём нефть среднесрочно по $130-150, дисконт российской нефти Urals к Brent может вырасти до $40-50 за баррель;

▪️ Азиатские страны продолжат усиленно закупать российскую нефть — уже сейчас поставки в Азию превышают поставки в Европу;

▪️ Урон для российской экономики будет чувствительным, но не критичным. Подробнее про последствия эмбарго мы писали здесь.

Также в новом пакете санкций предусмотрено отключение Сбера от SWIFT'a — вполне ожидаемо. Каких-либо серьёзных последствий не будет: эффект на операционную деятельность минимальный.

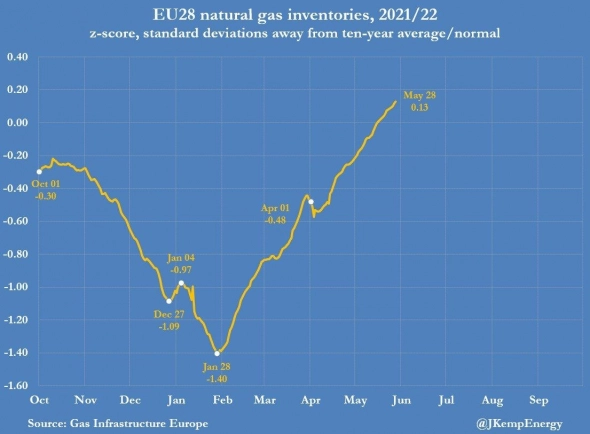

Напоследок обратим внимание на график: пока ЕС одной рукой отказывается от нефти из РФ, другой — набирает российский газ в хранилища рекордными темпами за всю историю наблюдений.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

- комментировать

- Комментарии ( 13 )

Блог им. InveStory |💰Дивидендный сезон в России — заплатят не все

- 30 мая 2022, 09:28

- |

…но кто дождался — в обиде не остался

В начале года казалось, что этот летний дивидендный сезон на российском рынке будет особенным. Дело в размере дивидендов: нефтегаз, угольщики, сталелитейщики, производители удобрений и другие показывали дивдоходность 10-20% и выше.

В итоге сезон действительно намечается особенный — но в другом смысле. Сбер и Лукойл решили не платить дивы; Роснефть еще с 25 мая тянет с объявлением решения по дивидендам, а, например, ФСК ЕЭС дотянула до закрытия рынка в пятницу — и объявила, что платить не будет.

✅ Из крупных компаний успели порадовать анонсом дивидендов: Газпром, Газпром нефть, Татнефть, Сургутнефтегаз, ФосАгро, Норникель, МТС, Ростелеком, ИнтерРАО.

Мы уже говорили, что правильный выбор акций сейчас особенно важен, поэтому всё лето в InveStory Private мы собираемся торговать под дивотсечки только наиболее перспективные акции рынка РФ.

Блог им. InveStory |📈 Курс доллара +10 рублей за два дня, но акции экспортёров сильно отстают

- 27 мая 2022, 19:39

- |

Еще вчера мы писали про скорое восстановление курса доллара до 65 рублей и выше — наступило оно достаточно быстро. Если на следующей неделе курс закрепится на данной отметке, будет благоприятный фон для восстановления акций экспортёров.

Чем ещё запомнилась эта неделя:

▪️Оживился нефтегаз: Газпром +13% на дивидендах, Роснефть +5.4% на ожидании решения по дивидендам.

▪️Сбер в минусе на ожидаемом решении не платить дивиденды. Тем не менее, прибыль банка никуда не делась, так что на ближайшие пару лет текущие уровни смотрятся интересно.

▪️Акции металлургов в приличном минусе, компании жалуются на высокие налоги и сильный рубль.

▪️Примечателен рост в энергогенерации: ОГК-2 вырос на 34% на ожидании дивидендов, решения по которым ещё нет.

В целом российский рынок сейчас движется разнонаправленно, так что фокусироваться на отдельных, наиболее привлекательных историях сейчас особенно важно для получения хорошей доходности.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс