Блог им. InveStory |Большинство акций малоперспективны или почему самостоятельный выбор акций так сложен?

- 24 июня 2021, 19:28

- |

Великая мечта каждого молодого инвестора — обойти индекс, многократно увеличить свой капитал и выйти на раннею пенсию, желательно лет в 30-40. И если посмотреть на рынки последних лет, то задача выглядит не такой уж и сложной. Всего то нужно отобрать десяток — другой «хороших ракет», не покупать «плохих» акций, и никакой индекс вас не догонит. Но насколько реалистичны эти мечты?

Как показывает практика, не особенно. По подсчётам аналитиков Dalbar Associates, за последние 20 лет (2000-2019) результаты среднего инвестора в США отставали от рыночного индекса на 2%. Что ещё удивительнее, профессиональные инвесторы тоже не могут обойти индекс. По оценкам ежегодного исследования SPIVA за 2020, 85% (!) не способны показать долгосрочную доходность выше индекса. Конечно, все это можно списать на хроническую лень первых и безбожные комиссии вторых, но все не так просто.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. InveStory |Почему инфляция будет оставаться высокой, часть 2: изменение цепочек поставок

- 24 июня 2021, 12:56

- |

Последние 20 лет допандемийной эпохи (1999-2019) были временем максимальной глобализации мировой экономики. Границы были открыты как никогда раньше, а крупных геополитических конфликтов удавалось избегать. Чтобы снизить стоимость товаров, компании выстраивали глобализированные цепочки производства, рассчитывая, что так будет всегда.

В ходе глобализации стал доминировать принцип управления поставками "Just-in-time", по которому сырьё и материалы поставляются только в том количестве, которое нужно только для текущего производства. Плюсы подхода: нужно меньше места для хранения сырья, получается меньше отходов и требуется меньше затрат на безопасность. Массовое внедрение принципа JIT было одной из причин, почему инфляция оставалась стабильно низкой всё это время.

Однако минусы подхода стали очевидны в ходе пандемии. В условиях логистического кризиса любые разрывы цепочек поставок приводят к остановке производства. Автопроизводители, которые столкнулись с жёсткой нехваткой чипов и других комплектующих, уже начали

( Читать дальше )

Блог им. InveStory |Почему инфляция будет оставаться высокой, часть 1: логистические кризисы

- 23 июня 2021, 19:11

- |

Весной мир обсуждал блокирование Суэцкого канала судном Ever Given. К счастью, Ever Given быстро вытащили с мели и полномасштабного логистического кризиса удалось избежать.

Однако теперь миру угрожает новая логистическая проблема: частичное закрытие китайского порта Яньтянь, из которого экспортируется 90% всей электроники в мире. Яньтянь — третий по степени загрузки порт в мире, после Шанхая и Сигнапура.

Сначала порт полностью закрыли из-за вспышки ковида среди портовых рабочих; на данный момент Яньтянь работает на 70% от пиковой загрузки. Приостановка работы порта и его текущая неполная загрузка уже привели к серьёзным последствиям:

— время разгрузки контейнеров выросло в 3 раза, погрузки — в 2 раза;

— возле порта возниклаочередь из 60 грузовых кораблей, время ожидания захода в порт — 16 дней

— самое главное: стоимость транспортировки грузов выросла до $11 тыс. за отправку одного контейнера в Европу. С октября прошлого года —

( Читать дальше )

Блог им. InveStory |Новая волна коронавируса и рынки

- 21 июня 2021, 21:59

- |

Чем больше выходит новостей об «индийском» варианте коронавируса (он же вариант «дельта»), тем больше видим беспокойства со стороны как простых инвесторов, так и профессиональных аналитиков. И те и другие боятся новых локдаунов и ограничений из-за роста числа заражённых более заразной версией ковида, даже несмотря на массовую вакцинацию.

Однако статистика показывает, что вакцины работают. В США сейчас привито 49% населения, в Великобритании — 55%, в среднем по Европе — 30%. Открываем сайт американского Центра по контролю и профилактике заболеваний США (CDC) и видим, что число госпитализаций сейчас находится на минимуме с начала пандемии. Число новых случаев тем временем до сих пор находится в диапазоне от 4 до 20 тысяч заражённых в день. В Великобритании и Европе данные также показывают устойчивое снижение числа госпитализаций.

( Читать дальше )

Блог им. InveStory |Европейские банки: привлекательные акции всё-таки есть

- 20 июня 2021, 11:24

- |

Европейские банки приятно считать ужасной инвестицией. Такую репутацию всему сектору во многом обеспечил немецкий Deutsche Bank, известный множеством проблем с балансом и вовлечённый в скандалы с отмыванием денег. Некоторые могут заметить, что крупные европейские банки практически не зарабатывают из-за хронически низких процентных ставок. Однако привлекательные варианты для инвестирования по-прежнему существуют.

Европа, к счастью, достаточно большая, и в этом посте мы поделимся мнением о трёх банках Восточной и Центральной Европы, которые считаем наиболее интересными опциями для инвестирования:

Bank Pekao S.A — польский банк, второй по доле рынка в Польше (12%). Банк хорошо проявил себя в условиях пандемии, сейчас менеджмент занят оптимизацией бизнеса и наращиванием чистой процентной прибыли в условиях сниженных процентных ставок. Если банку удастся адаптироваться к изменениям на локальном рынке, то инвесторов будет ждать хорошая доходность.

( Читать дальше )

Блог им. InveStory |«Ozon» - стоит ли вкладываться в «Русский Амазон»?

- 18 июня 2021, 19:15

- |

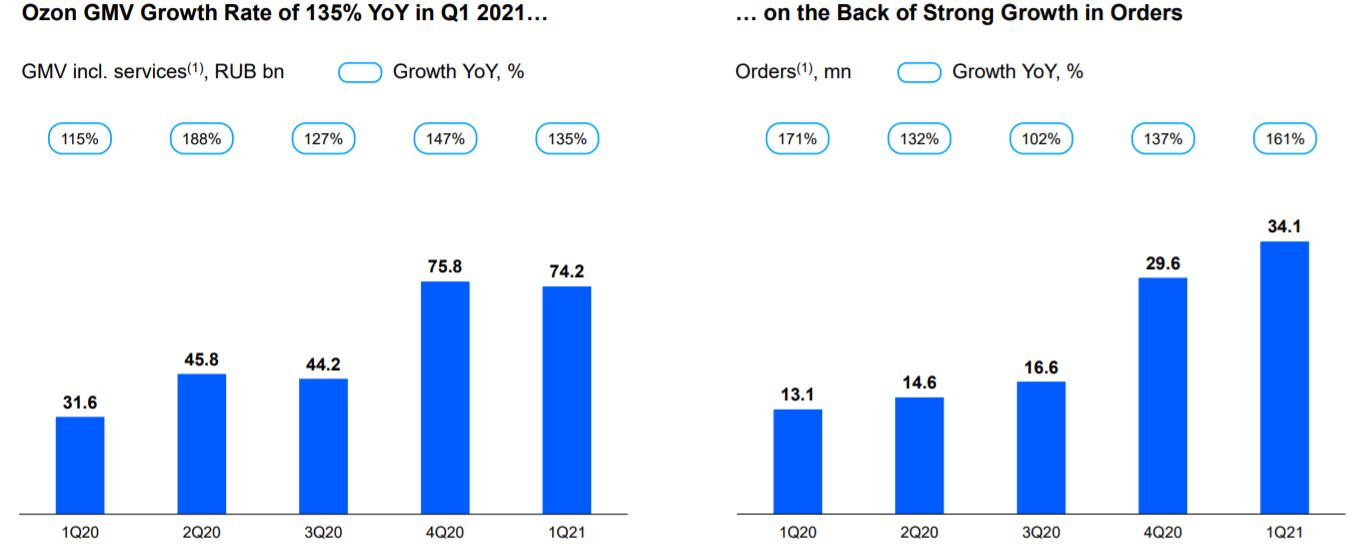

Фантастически успешное IPO Ozon (Nasdaq: OZON) в ноябре прошлого года стало одним из самых громких за последние годы. Инвесторов выстроилась здоровенная очередь, а цена со старта торгов практически удвоилась. Но заслуживает ли компания такого внимания? Есть ли потенциал для дальнейшего роста? Давайте взглянем на отчёт за первый квартал и порассуждаем.

По результатам хорошо видно, что бизнес Ozon быстро набирает обороты. Главная метрика — оборот от продаж (GMV) - растёт более 100% уже 6 кварталов подряд. Скажем спасибо пандемии. В этот раз рост составил 135% год к году, с оценками менеджмента, что рост за 2021 составит около 100%. Выручка подросла ещё на 67% до 33.4 млрд рублей и уже почти догнала результаты за 2018 (37.2 млрд).

Если с ростом бизнеса всё в порядке, то с расходами ситуация куда сложнее. Статьи расходов растут даже быстрее доходов, плюс 13.4 млрд к доходам при дополнительных 15.2 млрд к расходам. Особо угрожающе выглядят расходы на хранение и доставку, одни из основных трат, которые увеличились на 83%. Они и так забирают всю маржу, так ещё и увеличиваются опережающими темпами. К слову, административные расходы и вовсе подорожали на 130%. В итоге Озон явно не экономит, а эффект масштаба пока не наблюдается.

( Читать дальше )

Блог им. InveStory |Американские банки средней и малой капитализации: как инвестировать?

- 18 июня 2021, 11:31

- |

Сегодня мы поговорим о самой «мякотке» банковского сектора — американских банках средней и малой капитализации. Дальше по тексту, для простоты, мы сократим «банки средней и малой капитализации» до аббревиатуры БСМ. В США до сих пор работают тысячи БСМ, отрасль продолжает развиваться и предлагать инвесторам интересные возможности для вложения денег.

Базовые принципы инвестирования в БСМ немного контринтуитивны. В этой нише нужно отбирать банки, которые:

1) показывают стабильный рост прибыли лучше сектора

2) активно и грамотно инвестируют в развитие бизнеса

Стоимостные инвесторы, которые начнут смотреть такие банки, воскликнут: у таких банков выше P/E, они стоят дороже! Заранее отвечаем: стоимостное инвестирование заключается НЕ в том, чтобы купить «дешёвые» акции, а в том, чтобы купить те компании, которые обгонят рынок на определённом временном горизонте. Десятки лет наблюдений аналитиков за сектором БСМ показывают, что те банки, которые стоят «дёшево», которые в моменте платят щедрые дивиденды и при этом мало инвестируют в бизнес — показывают стабильно низкую доходность.

( Читать дальше )

Блог им. InveStory |Крупные американские банки: чем интересны и интересны ли вообще?

- 16 июня 2021, 20:09

- |

Банковский сектор в Америке не просто большой, он гигантский: суммарные активы топ-15 банков США составляют больше $12 триллионов долларов. Для сравнения, активы всех российских банков составляют всего $133 млрд.

В этом посте мы поделимся мнением о наиболее интересных американских банках крупной капитализации:

1. JPMorgan. Крупнейший банк страны по активам ($3.21 трлн). Если вы присматриваетесь к американским банкам в целях диверсификации, JPM — самый сбалансированный вариант из всех крупных американских банков. Банк отлично управляется, имеет сильный бренд, и может принести долгосрочным инвесторам 7-9% годовой доходности от прироста стоимости акций.

2. Citigroup. Citi предстоит много работы в ближайшие годы: оптимизировать международный бизнес (выйти из рынков Китая, Индии, России и других стран, которые не приносят прибыли), а также укреплять позиции на американском рынке через слияния и поглощения. Относительно JPM риски выше, но и доходность в случае успеха будет более высокой: на горизонте трёх лет видим потенциал роста акций 10-15% ежегодно.

( Читать дальше )

Блог им. InveStory |Российские банки: смотрим драйверы роста

- 15 июня 2021, 19:48

- |

В продолжение нашего обзора банковского сектора мы сегодня рассмотрим российские банки. Сконцентрируемся на главном: драйверах роста акций и нашем мнении по каждому из банков. Приступим:

1. Сбербанк. Текущий уровень цен акций будет поддерживаться щедрыми дивидендами по итогам 2021 года, который обещает быть рекордно прибыльным для банка. Мы ждём примерно 21-23 рубля дивидендов на акцию по итогам года, что даст ~7% див доходности к текущим ценам.

Дальнейший рост акций будет зависеть от развития небанковских направлений. Здесь из-за конкуренции ситуация обстоит гораздо сложнее: в e-commerce, где Сбер вышел со своим МегаМаркетом, придётся конкурировать с OZON, Wildberries и Я.Маркетом. В доставке СберМаркету конкуренцию составляет X5 Retail Group, Утконос, Яндекс.Лавка и несколько более мелких сервисов. Конкуренция в других направлениях не менее высокая.

В InveStory у нас двоякое отношение к «технологической трансформации» Сбера: превращение в технологическую компанию явно имеет смысл в свете потенциального введения крипторубля в ближайшее десятилетие, так как банки как вид бизнеса начнут терять свою актуальность. С другой стороны, у Сбера есть только один путь занять сколько-нибудь устойчивую позицию в небанковских направлениях: демпинговать до занятия значимой доли рынка. Из-за этого мы ожидаем, что рентабельность небанковского бизнеса будет оставаться низкой ещё как минимум несколько лет.

( Читать дальше )

Блог им. InveStory |Банковский сектор: стоит ли инвестировать?

- 14 июня 2021, 21:35

- |

Акции банков, особенно зарубежных, могут показаться «скучной» инвестицией: большинство из них не показывают впечатляющего роста и работают максимально «по старинке». В некоторых странах Европы коммуникация с банком до сих пор происходит через почту (!).

Однако секрет инвестирования в банковскую отрасль — быть максимально избирательным. Инвестировать в ETF с экспозицией на банки или отбирать только имена, которые на слуху — не самый прибыльный способ. На этой неделе команда InveStory поделится своим мнением о наиболее интересных опциях инвестирования в отрасль, а пока расскажем почему считаем сектор интересным в целом:

Почему считаем сектор интересным

1. Банковский сектор подходит для инвестирования при высокой инфляции. Исследования экономистов показывают, что банки фактически выигрывают от инфляции. Несмотря на частичное обесценивание кредитов, которые выдаёт банк, в случае роста процентных ставок (как следствие инфляции), банки могут повышать ставки по кредиту быстрее, чем повышать ставки по депозитам. Наши читатели уже совсем скоро столкнутся с этим эффектом на фоне повышения ключевой ставки в России.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс