Блог им. InveStory |Почему повышение ставки может быть неэффективно

- 30 октября 2024, 12:10

- |

На прошлой неделе Банк России резко повысил ключевую ставку до 21%, что превысило ожидания большинства аналитиков и участников рынка. Главными причинами стали рост инфляции и инфляционных ожиданий, а также увеличение бюджетных расходов вместе с повышенной индексации тарифов ЖКХ и утильсбора.

На прошедшем заседании ЦБ РФ не только повысил выше ожиданий, но и допустил еще одно повышение ставки до конца года. Однако подобные меры могут привести к серьезным экономическим последствиям и могут завести российскую экономику в порочный круг. Рассмотрим, почему действия ЦБ могут оказаться потенциально опасными для долгосрочной устойчивости экономики России.

Сберегать нельзя тратить

Повышение ключевой ставки ведет к росту доходности по депозитам, делая их более привлекательными для населения. Уже в этом году объемы средств россиян на банковских счетах достигли рекордных 50 трлн рублей — это около четверти прогнозируемого ВВП России на 2024 год. На первый взгляд, кажется, что приток сбережений в банки может способствовать стабилизации инфляции.

( Читать дальше )

- комментировать

- 3.5К

- Комментарии ( 8 )

Блог им. InveStory |Чего ждать от ЦБ на заседании в пятницу?

- 24 июля 2024, 06:36

- |

Базовый сценарий — рост ключевой ставки с 16% до 18%, а прогноз по ключевой ставке на 2025–26 может измениться следующим образом:

▪️ на 2025 – до 13–16% с прежних 10–12%

▪️ на 2026 – до 10–12% с прежних 6–7%

Почему так:

1) кредитование хоть и замедляется, но недостаточным для ЦБ темпом. В июне из 1 трлн прироста кредитования среди физлиц 589 млрд пришлось на ипотеку — в основном из-за состоявшейся в начале июля отмены льготной ипотеки. Поэтому ждем резкого замедления кредитования в 2П 2024, но ЦБ наверняка решит перестраховаться.

2) потребление по-прежнему остается очень бодрым — за счет сильного роста зарплат в последние два года в ВПК и около него.

3) бюджетные расходы продолжают расти — а это значит, что переток денег в виде растущих зарплат сохранится.

По сути единственный способ перебороть инфляцию для ЦБ с учетом всех обстоятельств — это задрать ключевую ставку до такой степени, чтобы среди потребителей был максимальный стимул сберегать (на депозитах под 16-18%) и минимальный — потреблять и тратить.

( Читать дальше )

Блог им. InveStory |Акции РФ: ключевая ставка добьет рынок?

- 22 июня 2024, 10:46

- |

С конца мая макроэкономические условия для фондового рынка РФ заметно изменились. Если с начала года инвесторы рассчитывали на снижение ключевой ставки со второй половины года, то из-за высокой инфляции теперь речь идет о возможном повышении ставки на июльском заседании ЦБ РФ. Значит ли это, что акции РФ обречены на боковик до конца года?

На середину июня 2024 года инфляция в России достигла 8,46% в годовом выражении, что является значительным ускорением. Повышение ключевой ставки в этом контексте рассматривается Центробанком (ЦБ РФ) как стратегический шаг для контроля инфляции и стабилизации экономики.

Обоснования для повышения ключевой ставки

- Экономический рост: Российская экономика демонстрирует рост, который содействует усилению инфляционного давления. Увеличение объема кредитования на фоне роста заработных плат также способствует росту цен. В этой связи повышение ключевой ставки выглядит оправданным для сдерживания инфляционных рисков.

( Читать дальше )

Блог им. InveStory |"Ключ на 16”, или чем грозит рынку высокая ключевая ставка

- 28 февраля 2024, 13:31

- |

До середины 2023 года экономика РФ жила при ставке 7.5% — это была оптимальная, условно-нейтральная ключевая ставка (КС), которая позволяла привлекать долг и при этом не допускать перегрева экономики. Так работало до СВО и некоторое время после начала СВО.

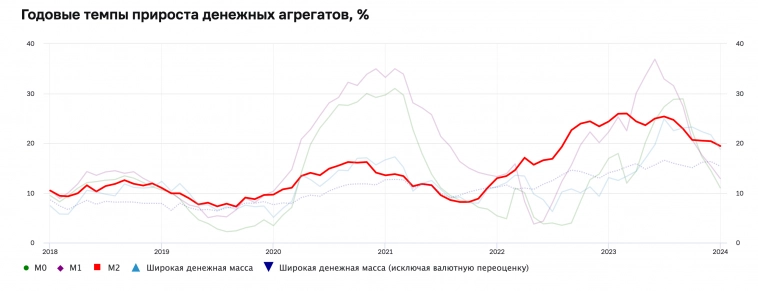

Однако после начала СВО массированные вливания денег в ВПК наводнили российскую экономику денежной массой — которая в итоге привела к резкому росту инфляции. На графике ниже можно увидеть заметный рост денежного агрегата М2 — темп прироста в 2023 года на пике превышал 25% г/г, что говорит о серьезном увеличении количества денег в экономике.

Чтобы снизить инфляцию, ЦБ резко повысил ставку с тогдашних 7.5% до текущих 16%. Более высокая процентная ставка означает более дорогое кредитование. Более дорогое кредитование приводит к снижению потребления, а падение спроса на товары приводит к снижению инфляции.

Резкое повышение ключевой ставки — не новое явление в современной российской истории. Однако российская экономика никогда не жила при высоких процентных ставках долго — от года и больше.

( Читать дальше )

Блог им. InveStory |Чем бюджет грозит рынку?

- 29 сентября 2023, 16:16

- |

Ранее был опубликован проект федерального бюджета РФ на 2024-2026 гг. Это событие прошло бы незамеченным для рынка, если бы не целый ряд нюансов, которые могут очень сильно повлиять на финансовое положение крупных российских компаний.

Что нужно понимать про проект бюджета:

1. Бюджет ожидается рекордным по размеру и доходов, и расходов. Доходы бюджета вырастут на 22% (за год!) с 28.6 трлн руб в 2023 г. до 35 трлн руб в 2024 г. Расходы в 2024 г. увеличатся на 24% по сравнению с текущим годом и составят 36.6 трлн руб.

Здесь остановимся поподробнее. Такой значительный рост расходов автоматически означает мощный инфляционный импульс внутри экономики. Уже сейчас из-за масштабных расходов бюджета (вспомним, сколько платят контрактникам на СВО) объем денежной массы в РФ обновляет рекорды. То есть условно денег в экономике становится гораздо больше, чем товаров, и рост платежеспособного спроса приводит к росту инфляции.

Проще говоря: больше бюджетных расходов => больше денег на руках у населения => выше инфляция.

( Читать дальше )

Блог им. InveStory |Globaltrans ($GLTR) — тревожный звоночек

- 08 сентября 2023, 20:09

- |

Хотите знать, что происходит с экономикой РФ «из первых рук»? Смотрите на данные по грузообороту ж/д транспорта. Это один из самых надежных показателей, который раньше большинства других сигнализирует о дальнейшей динамике экономики РФ.

Делимся ключевыми инсайтами по погрузке сети РЖД за август:

— В августе рост погрузки на сети РЖД почти прекратился (всего лишь +0.1% г/г). При этом грузооборот в августе начал сокращаться: спад составил 1.4% г/г. Это значит, что рост экономики РФ в августе в лучшем случае сильно замедлился, либо прекратился совсем.

— Погрузка в полувагоны в таких сегментах, как уголь, жел. руда и строительные материалы снизилась. Негативная динамика в угле и железной руде так и с неблагоприятной конъюнктурой на фоне недостаточно высокого спроса со стороны Китая. На заметку акционерам угольщиков.

— Высокие темпы роста сохранились в таких сегментах, как зерно, удобрения и черные металлы. Продолжает расти погрузка зерна (+43% против +61% г/г в июле), удобрения (+7.8% г/г против +6.3% в июле), металлы (+7.1% против +5.7%).

( Читать дальше )

Блог им. InveStory |Про абсурдность российской монетарной политики

- 26 июля 2021, 09:57

- |

В России 90-х была такая популярная комедия — “Особенности национальной охоты”. В России 2020-х, нам кажется, не менее жизненной получилась бы трагикомедия под названием “Особенности национальной монетарной политики”.

Мы в InveStory считаем, что текущая монетарная политика глубоко вредит российской экономике, и вот почему:

ЦБ повышает ставку, но борьбе с инфляцией это не поможет. Повышение ключевой ставки нужно тогда, когда растёт монетарная инфляция. Монетарная инфляция возникает тогда, когда из-за стимулирования экономики (или банального печатания денег) денежная масса в обороте становится слишком высокой. В таком случае центробанки через повышение ставки снижают доступность кредитов и охлаждают спрос на товары, что и приводит к снижению инфляции.

В России инфляция вызвана совсем другими факторами — прежде всего слабым рублём, который остаётся слабым исключительно потому, что правительство продолжает скупать валюту в рамках “бюджетного правила”. Инфляцию от других немонетарных факторов (слабые урожаи, глобальные проблемы в логистике) можно было бы решить

( Читать дальше )

Блог им. InveStory |Fix Price - инвестируем в падение доходов?

- 21 июля 2021, 15:45

- |

«Хочешь быть богатым – работай для бедных»

© Повесть о ненастоящем человеке

При изучении российских компаний потребительского сектора тяжело найти эмитента, который не страдает от печального состояния российской экономики. И рынок это знает. А потому IPO Fix Price (FIXP) прошло по столь высокому ценовому диапазону, что с тех пор котировки то и дело падают. К сегодняшнему дню капитализация просела на 20% со своих пиков. Впрочем, стали ли бумаги Fix Price интересной идеей на этом уровне? Есть ли потенциал для дальнейшего роста котировок? Давайте взглянем на отчёт за первый квартал и весь 2020 (полугодовая отчётность) и порассуждаем.

Fix Price — крупнейшая российская сеть магазинов с фиксированными ценами. Компания работает по принципам схожим с американскими дискаунтерами, вроде Dollar Tree и Dollar General, откуда и пришла идея. Основу ассортимента представляют разнообразные потребительские товары нижнего ценового сегмента, 80% не дороже 100 рублей. При этом упор делается не на выбор (продуктовая линейка в 1800 наименований), а на жёсткую стандартизацию и минимальную цену производства, что позволяет получать отличную маржинальность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс