Блог им. GlobalInvestfund |‼️Главный враг инвестора — он сам

- 15 февраля 2024, 11:34

- |

‼️Главный враг инвестора — он сам

Наш мозг постоянно нас обманывает! Из-за это мы постоянно совершаем ошибки. Решение простое — устранить когнитивные искажения.

☝️Но для начала разберемся, откуда появляются когнитивные искажения

Причина возникновения когнитивного искажения — стремление мозга экономить свои ресурсы. При необходимости быстрого принятия решения мозг идет по кратчайшему пути, но не всегда верному.

👉Пример когнитивного искажения — эффект владения

Эффект владения — это когнитивное искажение, при котором люди придают большую ценность чему‑то просто потому, что владеют этим или имеют к нему отношение.

Инвестор уже так долго держит акции компании и, возможно, много заработал на ней в прошлом, что продолжает держать ее в портфеле, даже если лучшие времена для компании уже позади.

Пишите в комментариях, если у вас в портфеле есть такая любимая акция👇

А мы и дальше продолжим рассказывать вам о различных когнитивных искажениях и о том, как с ними бороться.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. GlobalInvestfund |‼️ ИЗ-ЗА ЭТОГО ТОРГИ МОГУТ ОСТАНОВИТЬ

- 13 февраля 2024, 19:02

- |

‼️ ИЗ-ЗА ЭТОГО ТОРГИ МОГУТ ОСТАНОВИТЬ

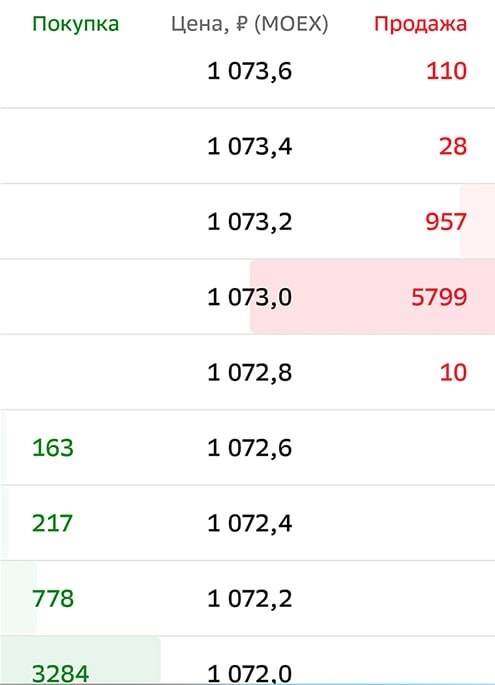

🚀Ракеты в +200% за час не будет — планка в биржевом стакане не даст этому произойти.

⛔️ Что такое эта планка?

Планка — это граница цены, за пределами которой инвестор не может подавать заявки на покупку или продажу. Низколиквидные бумаги чаще имеют планку в пределе +-40% от цены закрытия прошлого дня. Для ликвидных акций планку устанавливают ближе к исходной цене.

❓Что происходит, когда цена акции достигает планки?

Когда цена достигает планки за короткий промежуток времени (10 минут), торги останавливают. После этого вводят дискретный аукцион, где собираются заявки на покупку и продажу. По его результатам цена открытия будет соответствовать цене, которая обеспечивает максимальное исполнение собранных на аукционе заявок. После торги стартуют в обычном режиме.

⏳Могут ли торги остановить на целый день?

Дискретный аукцион проводят максимум два раза в торговый день для входящих в индекс МосБиржи акций. При третьем резком изменении цены — торги останавливают. После 16:40 дискретные аукционы не проводят.

( Читать дальше )

Блог им. GlobalInvestfund |Если видишь плиту в стакане — не подавайся манипуляции

- 08 февраля 2024, 14:23

- |

🥛 Если видишь плиту в стакане — не подавайся манипуляции

Крупные игроки могут психологически давить на неопытных инвесторов. Особенно, если вокруг акций компании сложился негативный фон.

☝️Самый простой способ — выставить крупную заявку (плиту) на продажу в стакане.

Многие инвесторы по-неопытности считают, что некий инсайдер что-то знает. Поэтому стремится побыстрее продать акции. Они начинают нервничать и сами сокращать позиции в надежде опередить крупного игрока.

🚫 Только вот не всегда эти плиты — настоящие заявки.

Стоит цене подойди к плите… И она испаряется. А в последствии возникает еще одна плита. Только на 0,5% выше предыдущей.

Такими плитами крупные игроки могут манипулировать ценой. И тем самым, играть на понижение. Чтобы набрать позицию подешевле.

Желаем вам не поддаваться таким манипуляциям!

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |⁉️Как найти точку входа по графику?

- 26 января 2024, 12:26

- |

⁉️Как найти точку входа по графику?

Самый простой способ определить тренд — просто провести линию.

📈 Как разместить трендовые линии на графике?

Чтобы построить линию нужно соединить минимум две точки. Но тогда таких линий можно нарисовать очень много.

☝️Желательно, чтобы точек было как можно больше. Чем больше касаний линии тренда, тем она надежнее. Каждый успешный отскок усиливает ее.

❗️Когда же цена пробивает линию тренда — намек на то, что тренд может измениться.

👉Если объединить линию тренда с уровнем поддержки или сопротивления, можно найти лучшую точку входа.

👆Пример использования приведен на графике к посту.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |⁉️ Как увидеть сигнал для начала покупки?

- 18 января 2024, 14:02

- |

⁉️ Как увидеть сигнал для начала покупки?

Один из методов определения смены тренда, а, следовательно, принятия решения о покупке или продаже выступают индикаторы.

👉Самый популярный из них — MACD.

Он основан на скользящих средних. (https://t.me/theglobalinvest/1185) Только в этот раз они используются не поодиночке, а вместе. Одна с длинным периодом, другая — с коротким.

Как торговать с помощью MACD?

📊Для удобства восприятия индикатор имеет гистограмму (красные столбцы), чтобы не пропустить, когда две линии разошлись и начать отслеживать сигнал на покупку.

📊Сигналом к действию будет пересечение двух линий.

Если короткая (красная) пересекает длинную (синюю) сверху вниз, то это будет сигнал на продажу, наоборот — на покупку.

Для использования индикатора при настройке графика нужно включить Moving Average Convergence Divergence (MACD).

☝️Пример использования приведен на графике к посту.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |⁉️КАК ОПРЕДЕЛИТЬ ТРЕНД

- 16 января 2024, 14:47

- |

☝️Trend is your friend — золотое правило, известное каждому участнику рынка.

👉Один из самых популярных способов определить тренд — скользящие средние. На их основе построено большинство известных индикаторов!

Скользящая средняя — это фактически среднеарифметическое значение за выбранный период времени.

Чтобы посчитать самую популярную 200-дневную скользящую среднюю, нужно просуммировать цены за 200 дней и разделить на 200.

📈 Как использовать скользящую среднюю?

Например, на графике видно, что цена расположена над направленной вверх скользящей средней (красная кривая линия) — подтверждает движение тренда вверх.

Если цена не может закрепиться выше скользящей средней — это может стать предвестником будущей коррекции.

Так же средняя цена за определенный период может выступать хорошей поддержкой, которую можно использовать как точку для входа в позицию.

📊 Самый простой способ использования скользящей средней — при настройке графика включить индикатор Simple Moving Average (SMA).

( Читать дальше )

Блог им. GlobalInvestfund |Чтобы зарабатывать, вам нужен только график

- 09 января 2024, 15:21

- |

‼️ Чтобы зарабатывать, вам нужен только график

☝️Адепты технического анализа считают, что цена акции уже отражает все, что может на нее повлиять.

Два направления теханализа:

1. Найти характерные и повторяющиеся случаи — фигуры или паттерны.

2. Использовать индикаторы (алгоритмы), чтобы понять изменится или сохранится текущее движение котировки.

📊 Что смотреть на графиках?

Начнем с основ. Это уровни поддержки и сопротивления.

💚Уровень сопротивления — верхний уровень котировки. Он сдерживает цену и не дает ей расти выше.

💚Уровень поддержки — нижний уровень, который поддерживает цену, не давая ей уйти ниже.

👨🏫 Пример

Посмотрим на котировки Brent. На графике прослеживается явная поддержка на уровне $72.

С начала 2023 года все попытки цены уйти и закрепиться ниже терпят неудачу.

❗️Задача та’шников — понять в каком направлении пойдет котировка в ближайшие часы или дни. Никаких долгосрочных прогнозов.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

( Читать дальше )

Блог им. GlobalInvestfund |SPO — что это за фрукт и как его съесть?

- 23 ноября 2023, 13:53

- |

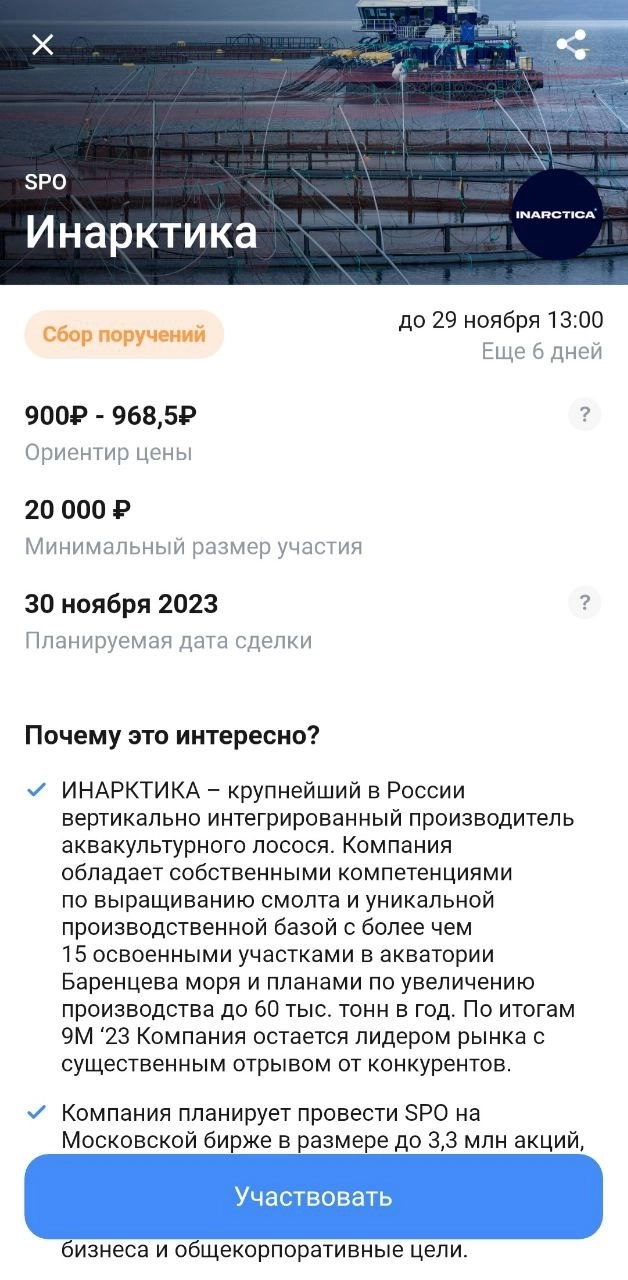

📊 SPO — что это за фрукт и как его съесть?

SPO — размещение или продажа акций компании, которая уже есть рынке.

Поучаствовать в SPO можно через вашего брокера. По сути механизм похожий на IPO. Только IPO это первый выход компании на рынок, а SPO делают эмитенты, которые уже торгуются.

❓ Почему инвесторы разделяют SPO и допку?

SPO — это чаще всего продажа акций текущими держателями. В самом бизнесе компании ничего не меняется. Просто происходит смена собственников. Или компания продает свои собственные акции, которые раньше выкупала с рынка. Например, летом ИНАРКТИКА делала байбэк, а теперь продает купленные акции.

Если компания продает свои акции — она получит деньги и сможет их направить на развитие.

Допка — дополнительная эмиссия акций, соответственно менее прозрачный механизм. При допке количество акций увеличивается и есть риск снижения прибыли на акцию.

‼️Важно, чтобы привлеченные средства компания направила на крутые проекты, тогда не будет размытия прибыли на акцию. Все останутся при своих.

( Читать дальше )

Блог им. GlobalInvestfund |📊Технический анализ

- 19 октября 2023, 17:27

- |

Прошлый обучающий пост посвящали великому фундаменталу. Сегодня поговорим про технику.

☝️Основа технического анализа – выявление статистических закономерностей движения цен на основе графиков. Никаких отчетов!

🐳Три кита технического анализа

🔴Все в цене

🟢Тренд – твой друг

🟣История повторяется

💲Все в цене

Биржевая цена – итог отражения всех влияющих факторов. На рынке действует большое количество участников. Инвесторы отслеживают отчетности, оценивают финансовые результаты, имеют свое видение на будущее.

📊Тренд – твой друг

Цена на бирже не хаотична. Стоимость акции изменяется в течение времени в определенных пределах. На рынке всегда присутствуют тенденции. Инвестору важно определить текущий тренд и воспользоваться этим.

🔄История повторяется

Выявление тенденций и признаков изменения цены на ценовом графике. Инвестор охотится за характерными фигурами – паттернами. Трейдер видит паттерн и понимает, что цена будет двигаться в определенную сторону. Как это было и раньше.

( Читать дальше )

Блог им. GlobalInvestfund |Спекуляции? Нет, не слышали

- 18 октября 2023, 11:53

- |

Если в политике есть демократы и консерваторы, то в инвестициях — фундаменталисты и ТА’шники.

Какие между ними принципиальные отличия? Тема не однгого поста. Начнем с фундаментального анализа.

Фундаментальный инвестор, a.k.a. приверженец стоимостного подхода, покупает компанию, если ее справедливая оценка ниже текущей на бирже.

❓ Что такое справедливая оценка?

Это стоимость компании, которую посчитал инвестор, учитывая ее активы, долговые обязательства и ресурсы.

Для этого фундаменталист изучает отчетность компании, бизнес-модель, состояние отрасли, экономическую и политическую ситуацию.

🔎 Объясняем на примере

• Инвестор изучил компанию X и посчитал, что ее справедливая стоимость — 100₽.

• Сейчас капитализация (стоимость всех акций) X на бирже только 50₽.

• Инвестор видит перспективы в компании и понимает, что рынок их еще не учитывает.

• Инвестор покупает акции и ждет, когда они станут дороже.

И наоборот. Справедливая стоимость может быть ниже текущей цены. Фундаментальный инвестор не будет покупать такие акции и, возможно, начнет избавляться от купленных ранее бумаг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс