Блог им. Evgeny_Jenkov |Падение продаж - стимул для ФРС

- 15 июня 2021, 17:24

- |

Объём розничных продаж в США упал на 1.3% по сравнению с апрелем, что значительно хуже прогнозов. Хотя в целом розничные продажи выше на 28.1% относительно мая 2020 года.

☝🏻Из этих данных мы имеем следующее, что ранее, розничные продажи, стимулированные стимулами Байдена, набирали обороты, кроме того, сильно росли сбережения и сейчас в экономике начинает снижаться спрос на товары и переключаться на услуги. Таким образом, у нас есть ещё один сигнал к снижению инфляции на который точно ФРС обратит внимание для принятия решения в среду. (перекладывание роста цена с товаров на просевшие услуги)

👉🏻Кроме того, начинают работать классические факторы рынка, когда спрос рождает предложение и наоборот. Получается так, что рост цен на товары, также является фактором снижения розничных продаж, что в итоге приведёт к снижению инфляции.

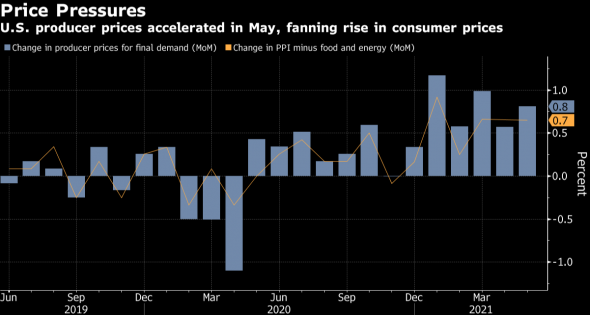

❗️К примеру, сегодня мы увидели с вами рост индекса цен производителей в США на 0.8%, что выше прогноза в 0.6%, что говорит о том, что рост сырья и нехватка рабочих приводит к тому, что производитель перекладывает всё в цену.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог им. Evgeny_Jenkov |Рынки на данных по инфляции.

- 10 июня 2021, 16:44

- |

На данный момент мы видим на рынках США смешанную динамику. Фондовые индексы США сначала пошли вниз, но потом резко отскочили вероятно на позитивных данных по пособиям по безработице, которые находятся на рекордно низком уровне со времён начала пандемии и на более низких базовых показателях инфляции.

👉🏻Но всё же по моим ощущениям рынки всё равно будет охватывать очень краткосрочный страх особенно в преддверии заседания ФРС.

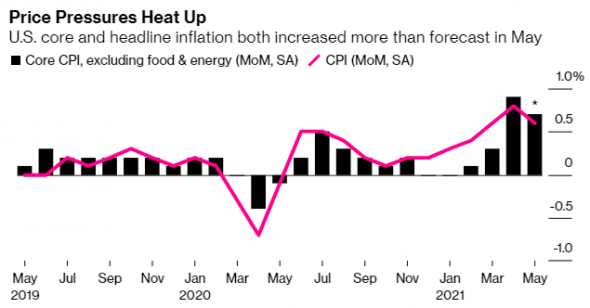

В целом данные по инфляции значительно выше прогнозов и я предполагал 5.2%, но перед выходом данных я скинул в канал мнения банков и там тоже все ждали инфляцию выше прогнозов. В итоге инфляция 5%, что выше 4.7%. Базовая инфляция без учёта продуктов питания и энергоресурсов в месячном эквиваленте выросла на 0.6%, что меньше прошлого показателя в 0.8% и выше прогноза 0.4%

☝🏻В результате мы имеем следующее:

( Читать дальше )

Блог им. Evgeny_Jenkov |В США упала безработица с рабочими местами и рынки улетели. Магия

- 04 июня 2021, 17:16

- |

ФРС ликуют, Байден ликует – данные по безработице просто потрясные, так безработица снизилась АЖ на 0.3%.

☝🏻Помните, я вчера ТУТ говорил, что если данные будут очень хорошими, то рынки полетят вниз, если плохими, то полетят вниз, а если в пределах прогноза, то именно – это нам и нужно?

🤦🏼♂️Если вы ругаете российский Росстат, то вот вам цифры: несельское хозяйство добавило 559 тысяч рабочих мест, что ниже прогнозов держим в голове, а безработица снизилась с 6.1 до 5.8, так как снизился уровень участия примерно от 170 тысяч до 200 тысяч. Спросите США: Куда делись бедолаги, которые должны были стать рабочими? Убили? Съели? Украли? Думаю мы не узнаем.

☝🏻Но для рынков ситуация идеальная, так как неожиданно признаков стагфляции на застойном рынке труда нет, при всём почасовая заработная плата растёт на фоне низкого роста рабочих мест (да падение безработицы на 0.3% это низкий уровень, так как эти 0.3% наколдованы снижением уровня участия), что говорит о том, что рабочие не хотят выходить на работу и по моим ощущениям, учитывая то, что крупные компании повышают ЗП низкооплачиваемым рабочим, то проблема уже даже не в пособиях, а в том, что безработные привыкли к сумме пособий в связи с чем неохотно идут на низкооплачиваемые должности.

( Читать дальше )

Блог им. Evgeny_Jenkov |Кто такой Джей Пауэлл? И что будет с рынками без него?

- 29 мая 2021, 22:17

- |

🤔Мы всё ближе и ближе к тому, чтобы узнать дальнейшую приверженность ФРС к своей ДКП, грубо говоря будут ли ужесточать или останется супер мягкой (под ужесточать в данный момент я говорю о сворачивание QE, так как о увеличение ставки, даже речи быть не может).

🤤И сегодня, в свой выходной🕺🏼Евген решил расслабится и поразмышлять:

Как рынки будут реагировать на замену Пауэлла в 2022 году? И как ему остаться?

🤓Начнём с реакции рынков на уход Пауэлла – рынки любят предсказуемость, а значит стабильность в ФРС приветствуется рынками и после того, как Трамп сменил Йеллен, которая правила в ФРС всего один срок на Пауэлла, то для рынков будет стресс, если опять сменить главу ФРС после одного срока. Кроме того, в апреле опрос инвесторов, проведенный CNBC, показал, что 76% считают, что Байден повторно назначит председателя ФРС, а значит влияние на рынки, если главу ФРС будут менять — БУДЕТ СИЛЬНОЕ! Ну и естественно, Пауэлл – сторонник мягкой ДКП, что приветствуется всеми и любит печатать деньги.

( Читать дальше )

Блог им. Evgeny_Jenkov |Несмотря на инфляцию в США, ФРС ещё даст рынкам расти

- 12 мая 2021, 18:30

- |

🤔Инфляция в США не оправдала моих прогнозов, но и значительно превысила консенсус-прогнозы крупнейших агентств. Инфляция в США сейчас важнейшая тема, так как она воздействует и на наши с вами инвестиции, и на политику (не только в США).

🤦🏼♂️Я слишком поверхностно отнёсся к прогнозированию инфляции и сделал ставку на низкое количество рабочих мест, но не учёл ряд важнейших факторов и постараюсь разработать новый подход. Про эффект базы и очень высокую инфляцию весной, я говорил ещё в самом начале зимы и не стоит думать, что я хвалюсь, так как я просто пытаюсь понимать иду ли я по правильному сценарию?! И пока всё очень хорошо! Но давайте ещё чуть больше подробностей:

👉🏻4.2% инфляция относительно прошлого года не повод для паники, так как она вызвана эффектом базы и средняя годовая инфляция по моим подсчётам на уровне 2%. Посмотрите на картинку к данной статье и убедитесь сами в том, что такое эффект базы:

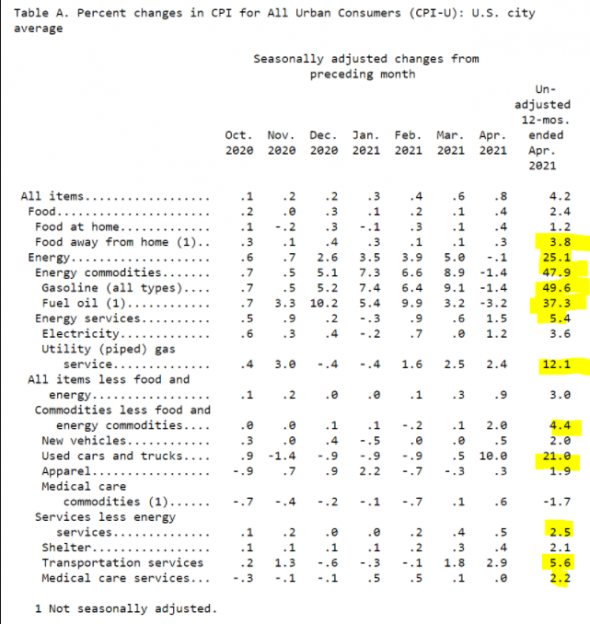

К примеру, цены в энергетическом секторе выросли на 25% относительно прошлого года, так как они сильно упали в прошлом из-за пандемии, а если исключить еду и энергетику, то цены выросли на 3% и тут на цены сильно повлияли авто, так как есть проблема с предложением, гостиничный бизнес и всё то, что страдала при закрытии.

( Читать дальше )

Блог им. Evgeny_Jenkov |Новый подкаст Евгена: Инфляция сегодня, основные риски и что ждём завтра?!

- 12 апреля 2021, 23:13

- |

🎙С вами снова Евген и новый подкаст о:

▪️Инфляция

▪️Как могут реагировать рынки на инфляцию?

▪️Основные риски

▪️Что ждём завтра🙄

( Читать дальше )

Блог им. Evgeny_Jenkov |ФРС в среду либо запампит, либо уронит рынок.

- 15 марта 2021, 13:53

- |

😇Доброго дня и начнём с предстающего выступления ФРС в среду, так как у инвесторов, предстоящая пресс-конференция Пауэлла – основное событие недели❗️

👉🏻Конечно же перед выступлением главы ФРС будет решение по процентной ставке и по Денежно-Кредитной политике, где мы не увидим ужесточения политики. Но можем услышать об увеличение печатного станка в ответ на действия ЕЦБ, который решил загасить рост доходности казначейских облигацией ускорением печатного станка.

😬На данный момент появляется больше страхов быстрого восстановления экономки США, которое приведёт к росту инфляции, резкому снижению безработицы и как следствию к ужесточению монетарной политики ФРС. Ужесточение монетарной политики приведёт к снижению ликвидности, а значит рынки уже не будут расти так резво –это самый большой страх инвесторов❗️

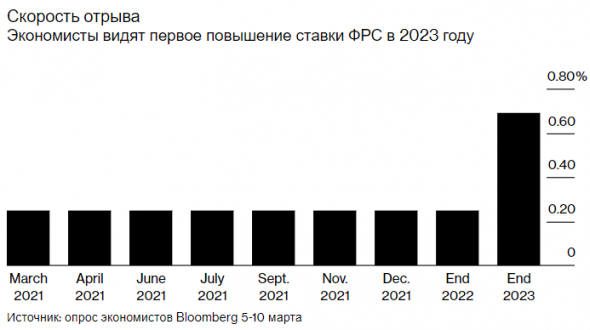

Кроме самого выступления, появляется больше пересмотров прогнозов в сторону улучшения экономики США, что вызывает пересмотр прогноза ФРС по ставке и экономистов. Повышение ключевой ставки ФРС прогнозируется в конце 2023 года. Хотя при ускорение роста не исключено, что прогноз об увеличение ставки может поменяться и на начало 2023 года, а некоторые аналитики прогнозирует увеличение процентной ставки уже в 2022 году.

( Читать дальше )

Блог им. Evgeny_Jenkov |Деловая активность в мире растёт.

- 03 марта 2021, 13:27

- |

- Еврозона 48.8 (прогноз 48.1; предыдущий 47.8)

- Франция 47 (прогноз 45.2; предыдущий 47.7)

- Германия 51.1(прогноз 51.3; предыдущий 50.8)

- Италия 51.4(прогноз 49.1; предыдущий 47.2)

- Великобритания 49.6(прогноз 49.8; предыдущий 41.2)

- Китай 51.7 (данные Caixin PMI предыдущий 52.2)

На данный момент, без США мы видим, что в феврале деловая активность в мире восстанавливается. В мире отмечен сильный спрос и нехватка предложения, что приводит к росту цен и как следствие к росту инфляции. Кроме того, везде отмечается восстановление рабочих мест.

В Китае есть небольшое замедление связанное с праздниками и COVID ограничениями. Германия показывает самые высокие темпы роста экономической активности в Еврозоне (по мере снятия ограничений в 4-е этапа экономическая активность продолжит расти более быстрыми темпами), но Италия смогла удивить всех превзойдя все прогнозы. Великобритания показывает более сдержанный рост, но стимулы и хорошие темпы вакцинации могут сильно изменить ситуацию.

( Читать дальше )

Блог им. Evgeny_Jenkov |Росстат отчитался о предварительных данных по ВВП РФ

- 01 февраля 2021, 19:57

- |

▪️Спад экономики России по итогам «коронавирусного» 2020 года составил 3,1%, оказавшись лучше ожиданий властей, отчитался Росстат.

▪️Наибольший спад показали гостиницы и рестораны (-24,1%), культура и спорт (минус 11,4%), транспорт (-10,3%), бытовые услуги (-6,8%) и добыча полезных ископаемых (-10,2%).

▪️В плюс вышли финансы и страхование (на 7,9%), здравоохранение и соцуслуги (на 0,3%), информация и связь (на 0,2%).

❗Только вдумайтесь. Прогноз МВФ по России был -3,6%, а ВВП упал только на 3,1%. Учитывая такой резкий рывок ВВП, можно предположить, что ВВП за 2021 год будет на уровне +3.2% (учитывая прогноз МВФ и предположения), что позволит вернуть экономику России уже в следующем году на допандемийный уровень (или даже под конец 2021 года).

Но, всё же, если мы посмотрим на эти данные:

▪️Дефлятор ВВП составил за год 0.7%

▪️Объем ВВП России за 2020 г., по первой оценке, составил в текущих ценах 106606,6 млрд рублей

( Читать дальше )

Блог им. Evgeny_Jenkov |О прибыли Tesla и о том, как она может вырасти.

- 01 февраля 2021, 13:27

- |

Давайте для начала разберёмся с одной важной деталью, которая приносит Tesla огромную прибыль, а именно: Что такое ZEV-кредиты?

ZEV-кредиты (Zero-Emission Vehicle credits) — это баллы, которые автопроизводители получают за продажу электромобилей. Если не удается набрать нужное количество баллов, компания получает многомиллионный штраф. Чтобы добрать недостающие ZEV-кредиты и избежать наказания, их можно купить у других производителей. У компаний, которые производят только электрокары, накапливается больше ZEV-кредитов, чем им нужно.

ZEV-кредиты в размере 1,6 миллиарда долларов, полученные в прошлом году компанией Tesla, превысили чистую прибыль Tesla в размере 721 миллион долларов, а это означает, что если бы не ZEV-кредиты, то Tesla в 2020 году понесла бы чистый убыток.

В 2020 году в Калифорнии доля электрокаров должна составлять минимум 10% от общих продаж компании, а к 2025-му она вырастет до 20%. При этом учитываются только автомобили, проданные на территории штата.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс