Блог им. EvgeniyPavlik |Как я мотивирую себя продолжать инвестировать если рынок падает и мой портфель уходит в минус

- 01 декабря 2023, 09:59

- |

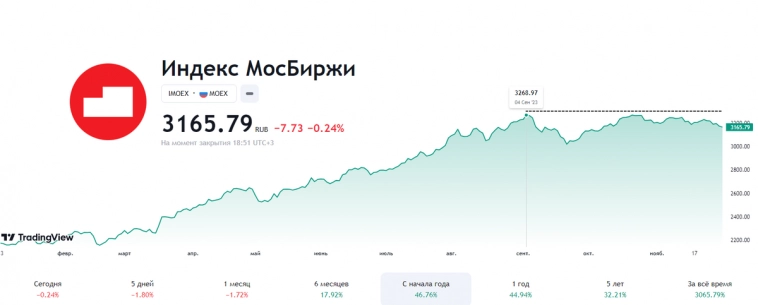

Если мы посмотрим на график котировок индекса МосБиржи, то увидим, что рынок находиться в боковом движении уже третий месяц.

С начала года акции хорошо росли, прибавляя почти +47%, но в сентябре рост остановился и индекс МосБиржи болтается в коридоре 3000-3200 пунктов.

Согласитесь, довольно сложно инвестировать, когда нет роста. Ещё сложнее, когда видишь, как твой портфель уходит в минус.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 41 )

Блог им. EvgeniyPavlik |Почти 4 года пополняю портфель с зарплаты-на счету больше 2.9 млн. рублей!

- 10 ноября 2023, 15:06

- |

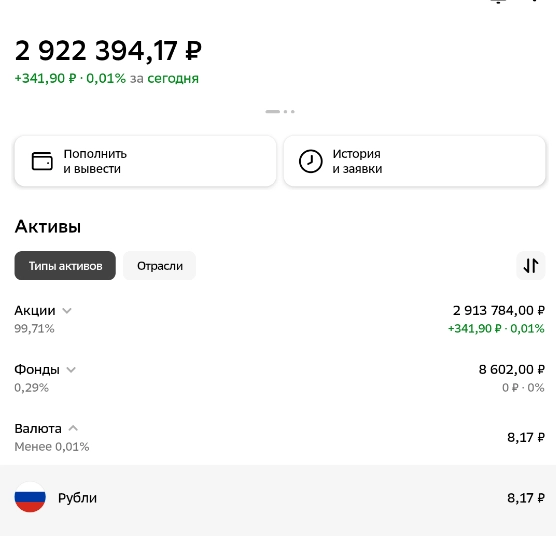

Продолжаю инвестировать и делиться с вами своими результатами. 3 года и 10 месяцев я уже покупаю дивидендные акции российских компаний.

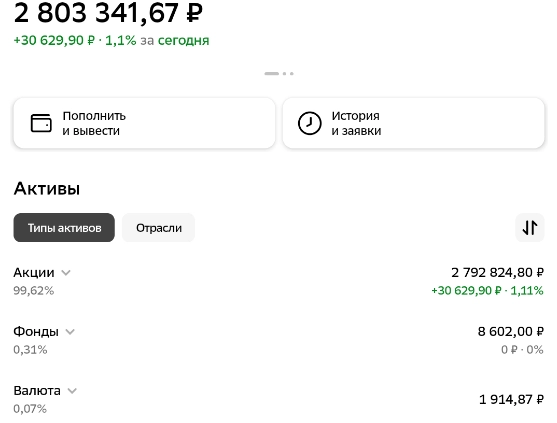

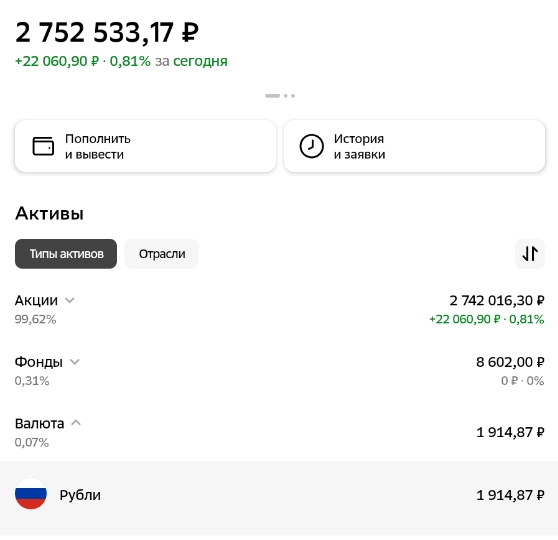

Сегодня получил на работе зарплату и большую её часть (50 000 рублей) вложил в фондовый рынок. В статье покажу текущий состав своего портфеля, его доходность и расскажу в акцию какой компании инвестировал.

Мой портфель

( Читать дальше )

Блог им. EvgeniyPavlik |Очередная планка по пассивному доходу преодолена, мой портфель приносит больше 20 000 рублей в месяц

- 19 октября 2023, 18:50

- |

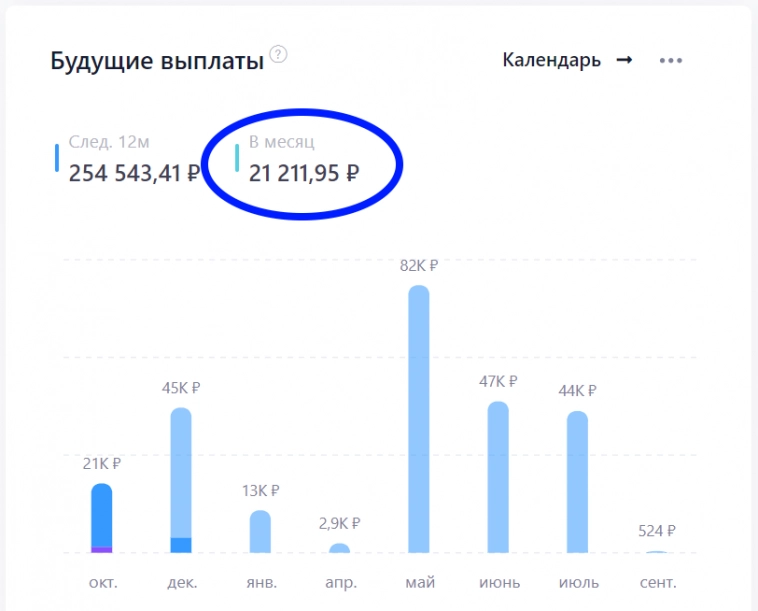

На днях мой портфель в плане средней ежемесячной дивидендной доходности перешагнул рубеж в 20 000 рублей!

Кто-то скажет, что сумма небольшая, но стоит заметить, что это абсолютно пассивный доход, который будет поступать мне вне зависимости от того, что я буду делать и чем заниматься.

Если быть точным, то согласно данным сервиса, где я веду учёт инвестиций, мой ежемесячный дивидендный доход на данный момент составляет 21 212 рублей:

Сколько денег нужно инвестировать в акции, чтобы получать 20 000 рублей в месяц?

Итак, все данные, которые я вам показываю, основаны на моём реальном инвестиционном портфеле у брокера СБЕР. Свой портфель я уже почти 4 года собираю на основе дивидендных акций нашего фондового рынка.

Так что, эти суммы — не плод каких то расчётов или прогнозов, это объективная действительность, которая показывает какой примерный среднемесячный дивидендный доход можно получить с портфеля в 2.8 млн. рублей инвестируя в российские дивидендные акции.

( Читать дальше )

Блог им. EvgeniyPavlik |Какие активы чувствуют себя лучше других во время геополитических конфликтов?

- 18 октября 2023, 14:26

- |

В последнее время мы можем наблюдать, как происходят военные конфликты в разных точках мира — сначала Украина, теперь Израиль. Геополитическая нестабильность не может не влиять на доходность инвестиций и многие инвесторы беспокоятся о своих портфелях, я в том числе.

Что будет дальше — никто не знает, но если ситуация начнёт развиваться по негативному сценарию и конфликты затянутся, то может возникнуть вопрос - как сохранить свои инвестиции и приумножить их во время геополитической нестабильности?

В данной статье попробуем ответить на этот вопрос!

Как лучше всего понять, что будет происходить с инвестиционным портфелем во время военного конфликта? — заглянуть в историю! Посмотреть, как вели себя портфели инвесторов во время прошлых войн.

История человечества — это история войн! Учёными было подсчитано, что за последние 5000 лет, люди на Земле жили в мире всего 292 года!

Но, конечно, я не буду анализировать весь этот период, для анализа возьму американский рынок с 1900 года и посмотрю, как вели себя разные активы в Первую и Вторую мировые войны.

( Читать дальше )

Блог им. EvgeniyPavlik |Стоит ли инвестировать в акцию, если её котировки на исторических максимумах?

- 17 октября 2023, 14:35

- |

Решил разобраться в этом вопросе и провел небольшое исследование, основанное на исторических данных движения котировок наиболее популярных акций из состава индекса МосБиржи!

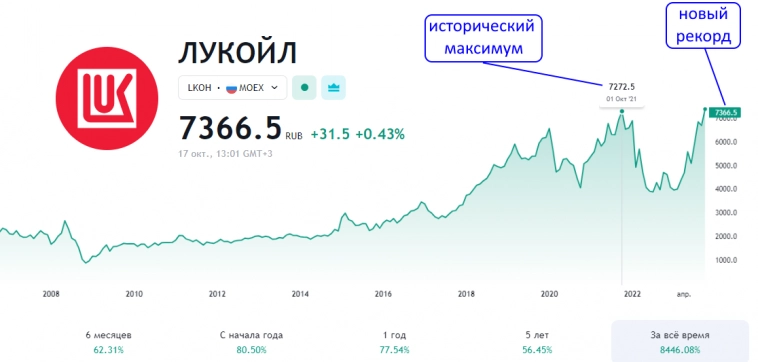

В нескольких последних постах на своих каналах и блогах я заявлял, что собираюсь инвестировать в акции ЛУКОЙЛА до конца текущего года на фоне дорогой нефти, высоких прогнозируемых дивидендов и других позитивных факторов для компании.

В комментариях некоторые читатели писали, что акции ЛУКОЙЛА находятся на исторических максимумах и стоит ждать коррекции.

С первого взгляда, это утверждение может показаться логичным.

Действительно, акции ЛУКОЙЛА за последнюю неделю смогли достичь уровня 7375 пунктов, тогда как исторический максимум был 7272 пункта!

Нередко, исторические максимумы в котировках служат сильными уровнями сопротивления и бывает так, что при их достижении акции отскакивают и снижаются.

Давайте разберёмся, действительно ли не стоит покупать акцию, если её котировки на максимумах.

( Читать дальше )

Блог им. EvgeniyPavlik |Две лучшие акции фондового рынка РФ, в которые я буду инвестировать до конца 2023 года!

- 16 октября 2023, 16:35

- |

В то время, как мой портфель берёт очередной рекорд по капитализации и переваливает за 2.8 млн. рублей, я продолжаю анализировать рынок и выбирать качественные акции для инвестирования.

Сегодня у нас 16 октября, у меня через 9 дней будет зарплата на работе, а значит я уже сейчас начинаю планировать свои покупки дивидендных акций.

У нас на фондовом рынке обращаются акции 190 российских компаний, но не все они одинаково хороши, прибыльны и привлекательны.

Передо мной, как инвестором, стоит задача отобрать только самые лучшие акции, которые помогут мне в создании капитала и принесут высокие дивиденды.

При выборе бумаг я опираюсь на фундаментальный анализ. Другими словами, я оцениваю компанию не просто по индикаторам, мне важно, чтобы бизнес, в который я собираюсь инвестировать, имел возможность развиваться и зарабатывать в условии текущих событий и в ближайшем будущем.

Если, в целом посмотреть на наш, российский бизнес, то очевидно, что многие компании и даже целые сектора экономики сейчас испытывают сложности из-за санкций, нарушения логистических цепочек, различных ограничений и т.д.

( Читать дальше )

Блог им. EvgeniyPavlik |Посчитал, сколько мне еще осталось до финансовой независимости

- 12 октября 2023, 20:50

- |

Получил сегодня дивиденды от акций «Банк Санкт-Петербург» (BSPB) и задумался, а сколько мне еще осталось до того момента, когда я смогу полностью обеспечивать себя и покрывать все свои расходы за счёт выплат со своего инвестиционного портфеля!

В этой статье расскажу о своих планах и о том, чего уже добился.

В чем моя главная цель инвестирования

Всё начинается с постановки цели и она у меня есть.

Я инвестирую с одной целью — обрести финансовую независимость!

План у меня простой:

- инвестировать в высокодивидендные акции

- все полученные дивиденды реинвестировать

- повторять два предыдущих шага до тех пор, пока мой портфель не будет приносить мне ежемесячно сумму, примерно равную моему доходу на основной работе!

( Читать дальше )

Блог им. EvgeniyPavlik |"ТЫ что, какие акции, срочно вытащи от туда деньги!" или почему не стоит говорить родным об инвестициях

- 28 сентября 2023, 13:15

- |

«Какие акции, продай все это! Срочно верни деньги, пока они не сгорели!» или «Государство все заберет, ты не помнишь, как было в 90-е годы, все обесценится!» или «Какие инвестиции? Зачем тебе все это накопительство, жить нужно СЕЙЧАС, лучше купить машину\квартиру на эти деньги!»

Примерно такой поток возмущения я недавно выслушал от родных, которые совершенно случайно узнали о моей инвестиционной деятельности. До этого я никому не говорил о ней. Увидели ролик на моём ЮТУБ канале и началось...

Я могу понять их, ведь слово ИНВЕСТИЦИИ звучит для тех, кто «не в теме», как синоним лохотрона, лотереи, казино или чего то похожего.

Более старое поколение, заставшее дефолт 90х, сразу начинает вспоминать, как у них сгорели все деньги на вкладах в банке.

Те, кто помоложе, тоже считают вложения в акции чем то не серьезным, предлагая лучше купить квартиру и сдавать её в аренду.

Я пожалел, что близкие узнали о том, что я инвестирую. Ни от кого никакой поддержки или одобрения я не получи не смотря на все попытки объяснить — что такое инвестиции, дивиденды, как работает рынок, чем отличается от «МММ» или казино…

( Читать дальше )

Блог им. EvgeniyPavlik |Почему не стоит сожалеть об упущенных возможностях

- 06 сентября 2023, 11:27

- |

Один из самых популярных американских баскетболистов Мэджик Джонсон в интервью рассказал о самом важном финансовом решении в своей карьере, о котором он сожалеет на протяжении всей жизни.

После победы в баскетбольном чемпионате НБА в 1980 году к Джонсону подошли несколько представителей компаний, производящих спортивную обувь и предложили спонсорские соглашения. Это были бренды: Converse, Adidas и Nike.

( Читать дальше )

Блог им. EvgeniyPavlik |Акции 1-го, 2-го и 3-го эшелона на фондовом рынке-что это за "эшелоны" и чем они отличаются друг от друга.

- 24 августа 2023, 09:40

- |

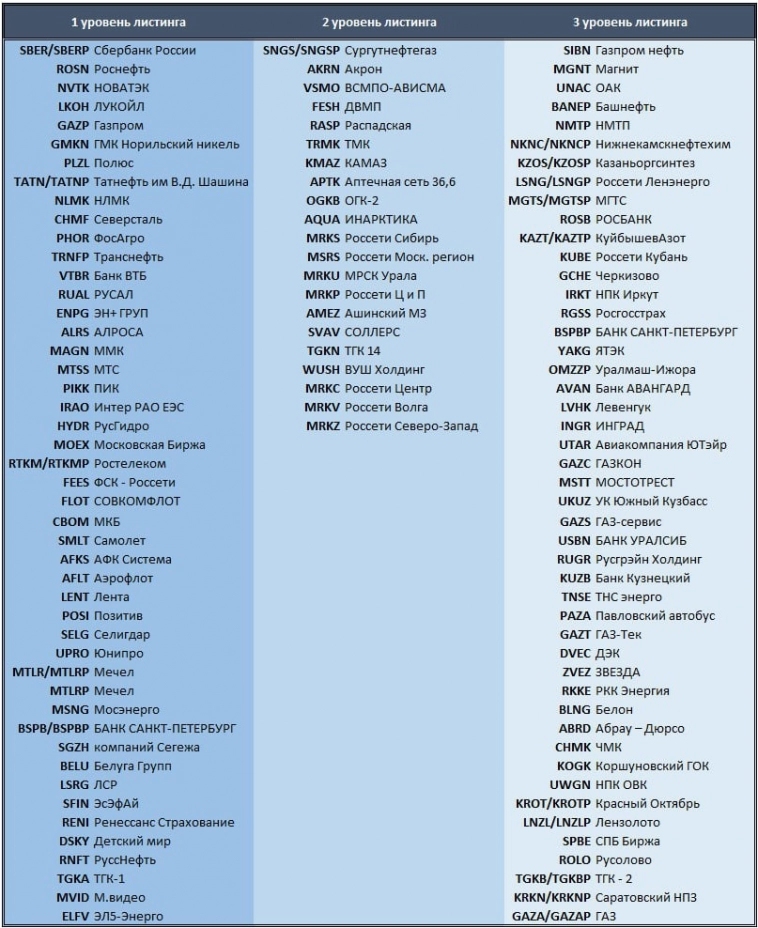

Все инвесторы знают или слышали понятие "акции первого эшелона" или "акции третьего эшелона". В этой статье я решил более подробно осветить тему эшелонов (уровней листинга) акций российского фондового рынка и объяснить, как бумаги попадают в тот или другой эшелон, а так же, чем они отличаются друг от друга.

Начну с определения самого слова «эшелон» — это французское слово, в переводе означает «лестница».

В русском языке это слово имеет два значения: эшелоном называют состав поезда, либо форму расположения войск.

На фондовом рынке существует уровни листинга, их 3. По сути, это и есть эшелоны, только листинг — более профессиональный термин, а эшелон — народный.

В последнее время на нашем фондовом рынке стали появляться так называемые «ракеты» в акциях 2 и 3 эшелона, бумаги некоторых компаний росли на сотни процентов за пару месяцев и даже дней, например:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс