Блог им. EvgeniyPavlik |Составил список перспективных дивидендных акций для инвестирования прямо сейчас.

- 24 июля 2024, 08:43

- |

Продолжаю систематически инвестировать в российский фондовый рынок, создавать капитал, пассивный источник дохода и делится своими результатами с Вами на канале.

Завтра у меня будет зарплата, ежемесячно примерно 70-80% от своих доходов я трачу на покупку дивидендных акций и пришло время определиться, во что мне инвестировать в этот раз!

Инвестирую я уже 4.5 года, покупки совершаю дважды в месяц и я сделал для себя подборку качественных дивидендных бумаг, которые рассматриваю для покупки в долгосрок прямо сейчас!.

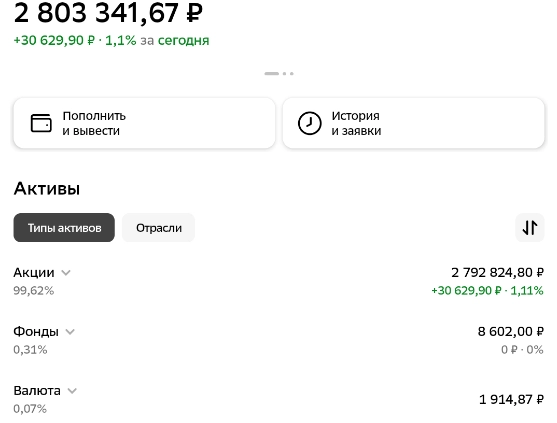

Мой портфель

Покажу вам перед покупками, как выглядит мой инвестиционный портфель:

Это скрин из сервиса, где я веду учет инвестиций, инвестирую я через брокера СБЕР.

Во что я собираюсь инвестировать?

Я — дивидендный инвестор и стараюсь выбирать акции компаний, которые стабильно платят высокие дивиденды. По мимо наличия щедрых дивидендов мне важно, чтобы котировки бумаг, в которые я инвестирую, имели долгосрочный восходящий тренд, а бизнес развивался и это отражалось бы в прибыльном финансовом отчёте.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 14 )

Блог им. EvgeniyPavlik |Какую дивидендную акцию я выбрал для инвестирования на коррекции нашего рынка!

- 26 июня 2024, 08:42

- |

Я продолжаю инвестировать в дивидендные акции российских компаний уже около 4.5 лет и делиться своими результатами с вами. Сегодня совершил очередную покупку и в этой статье покажу свой портфель, его доходность и расскажу, какую акцию я купил.

Почему акции, а не вклад?

Сразу хочу ответить на комментарии, в которых будет примерно следующий вопрос: "Зачем сейчас инвестировать в акции, если по депозитам дают 17-18%?"

Я инвестирую систематически, дважды в месяц, с зарплаты и аванса. Вот график ежемесячных пополнений моего брокерского счета:

В среднем, я могу в месяц откладывать примерно 80т.р. Это относительно небольшая сумма и разместив её на вкладе я не получу какую то серьезную отдачу от неё. Поэтому, я предпочитаю покупать на эти деньги подешевевшие на коррекции дивидендные акции, в ожидании их роста в будущем.

Мой портфель

На сегодня он выглядит так:

( Читать дальше )

Блог им. EvgeniyPavlik |В какую дивидендную акцию я буду инвестировать в апреле

- 07 апреля 2024, 08:59

- |

Через 3 дня у меня зарплата, а значит пора анализировать рынок и выбирать акции для инвестирования.

Полсубботы разбирал финансовые отчёты российских дивидендных эмитентов, их котировки, новости и выделил для себя фаворита, дивидендную акций, в которую буду инвестировать 10 апреля, когда получу зарплату.

Расскажу, что за копанию я выбрал и объясню, почему!

Мой портфель

Я инвестирую в российский фондовый рынок уже больше 4х лет. Для начала, уже по традиции, покажу, как выглядит мой инвестиционный портфель:

- Общая стоимость: 3 650 461р

- Прибыль: +654 234р

- Среднегодовая доходность: 16,7%

- Ежегодная дивидендная доходность: 9,7%

Что буду покупать?

Я использую «дивидендную стратегию» и инвестирую только в те акции, которые выплачивают щедрые дивиденды. В апреле несколько крупных российских компаний могут объявить о выплатах и среди них нефтедобытчик Газпромнефть. Именно акции Газпромнефти я буду покупать через 3 дня!

Почему выбрал Газпромнефть?

( Читать дальше )

Блог им. EvgeniyPavlik |Акции "голубые фишки"- в какие из них я буду инвестировать, а какие проигнорирую.

- 19 марта 2024, 09:41

- |

Даже далёкие от мира финансов и инвестиций люди слышали термин "голубая фишка". Изначально он пришёл из казино и подразумевает самую ценную фишку (в казино есть белые-дешевые, красные-средние и голубые-самые дорогие фишки).

В мире инвестиций «голубой фишкой» называют крупную, капитализированную и ликвидную акцию компании, лидирующую в своём секторе и являющуюся системообразующей для экономики.

Индекс «голубых фишек»

Есть индекс «голубых фишек» (MOEXBC), который отображает движения котировок акций 15 топовых российских компаний.

Он так же, как и обычный индекс Мосбиржи (IMOEX) периодически меняет состав своей структуры и на данный момент выглядит так (последний раз его обновляли в декабре 2023г):

- НМЛК

- Polymetal

- X5 Retail Group

- Газпром

- Лукойл

- Магнит

- МТС

- НОВАТЭК

- Норникель

- Полюс

- Роснефть

- Яндекс

- Сургутнефтегаз

- Татнефть

- СБЕР

Однако, индекс «голубых фишек» не всегда обгоняет обычный индекс:

( Читать дальше )

Блог им. EvgeniyPavlik |4 перспективные акции российских компаний для инвестирования прямо сейчас

- 20 февраля 2024, 08:58

- |

Через пару дней у меня будет очередная зарплата и я анализирую российский фондовый рынок в поисках прибыльных идей для инвестирования.

Напомню, что я занимаюсь инвестированием уже 4 года, открыто делюсь своими результатами и всеми данными по инвестиционному портфелю, который на данный момент выглядит так:

Акции, которые я рассматриваю на ближайшую покупку

На Московской бирже торгуются акции 194 российских компаний, на текущий момент для меня интересны 4 из них! Это следующие эмитенты:

МАГНИТ

Магнит интересен, прежде всего, своими дивидендами. Компания вернулась к выплатам спустя 2х летний перерыв, попутно выкупив свои акции у нерезидентов. Теперь около 30% бумаг находятся в собственности у компании и распределяемые дивиденды по ним будут возвращаться обратно на баланс Магнита.

С учётом большого запаса денег на счетах (на балансе Магнита около 300 млрд

р.), роста выручки и чистой прибыли, Магнит может выплатить одни из самых щедрых дивидендов в 2024 году.

( Читать дальше )

Блог им. EvgeniyPavlik |Отличная инвестиционная идея по покупке дивидендной акции на ближайшую неделю!

- 07 февраля 2024, 11:39

- |

Индекс Мосбиржи закрепляется выше 3200 пунктов, что даёт надежду на дальнейший рост нашего рынка. Считаю, что сейчас самое время покупать акции перед весенне-летним дивидендным сезоном.

Я постоянно ищу для себя перспективные идеи по покупке дивидендных акций и на данный момент есть потенциально прибыльная бумага, которая может «выстрелить» в ближайшее время, но, для её покупки нужно около 160 000р. Я думаю, вы догадываетесь о какой компании идёт речь — это Транснефть!

Почему акции Транснефти могут вырасти?

Основной драйвер — это сплит (дробление). Уже через неделю, 12 февраля начнётся процедура сплита акций Транснефти и по новым, более доступным ценам, мы сможем купить бумагу уже 16 февраля!

Сколько будет стоить акция после сплита?

Сейчас Транснефть является самой дорогой компанией, торгуемой на Мосбиржи. Одна акций стоит на текущий момент почти 160 000р:

( Читать дальше )

Блог им. EvgeniyPavlik |И высокие дивиденды! И потенциал роста! Список компаний для покупок в начале 2024 года

- 05 января 2024, 15:47

- |

Продолжаю искать качественные бумаги для инвестирования под покупку акций в начале 2024 года.

Обычно, либо компания платит хорошие дивиденды, но показывает посредственный рост своих акций. Либо, акции компании являются растущими, но платят невысокий процент дивдоходности, или не платят дивиденды вообще.

Я постарался найти идеальные акции компаний, которые обладают и высоким потенциалом дивидендных выплат и высоким потенциалом роста котировок!

ЛУКОЙЛ

( Читать дальше )

Блог им. EvgeniyPavlik |ТОП идея по покупке дивидендной акции в январе!

- 04 января 2024, 09:27

- |

Рынок хорошо стартанул с первого торгового дня в 2024 году. Мой портфель весь «зелёный» и за день вырос на +1.3%. Индекс МосБиржи немного отстаёт +1%.

Анализируя рынок и отвечая самому себе на вопрос "что купить в январе?", я пришёл к одной идеи.

В январе, я считаю, будет правильным решением инвестировать в акции этой компании. У неё наибольший потенциал роста вначале года на фоне сильного, позитивного драйвера. Но, акция дорогая, чтобы в неё инвестировать, нужно около 146 000 рублей.

Я думаю, вы догадались, что речь идёт о Транснефти!

( Читать дальше )

Блог им. EvgeniyPavlik |Что купить из "голубых фишек" в начале 2024 года

- 02 января 2024, 09:09

- |

Год только начался, а я уже думаю, во что буду инвестировать при очередном пополнении брокерского счёта.

Есть ли потенциал роста для российского рынка акций в 2024 году?

Я считаю, что есть! Фундаментально, наш рынок недооценен и большинство аналитиков прогнозируют рост индекса МосБиржи к 4000 пунктов на горизонте года (сейчас индекс находиться на уровне 3100).

Драйверы для роста российского рынка:

1) Реинвестирование дивидендов

Зимний дивидендный сезон в самом разгаре, в декабре мой портфель принес мне около 47 000р дивидендов, в январе я ожидаю выплат на сумму 28 000р. Все полученные дивиденды я реинвестирую, часть инвесторов поступит так же и возврат дивидендов обратно в рынок будет способствовать его росту.

2) Редомициляция

Многие российские компании с зарубежной пропиской поняли, что вести бизнес выгоднее, безопаснее и эффективнее, когда он зарегистрирован в юрисдикции РФ.

В 2024 могут осуществить переезд нескольких крупных компаний, я жду «возвращения на родину»:

( Читать дальше )

Блог им. EvgeniyPavlik |Две лучшие акции фондового рынка РФ, в которые я буду инвестировать до конца 2023 года!

- 16 октября 2023, 16:35

- |

В то время, как мой портфель берёт очередной рекорд по капитализации и переваливает за 2.8 млн. рублей, я продолжаю анализировать рынок и выбирать качественные акции для инвестирования.

Сегодня у нас 16 октября, у меня через 9 дней будет зарплата на работе, а значит я уже сейчас начинаю планировать свои покупки дивидендных акций.

У нас на фондовом рынке обращаются акции 190 российских компаний, но не все они одинаково хороши, прибыльны и привлекательны.

Передо мной, как инвестором, стоит задача отобрать только самые лучшие акции, которые помогут мне в создании капитала и принесут высокие дивиденды.

При выборе бумаг я опираюсь на фундаментальный анализ. Другими словами, я оцениваю компанию не просто по индикаторам, мне важно, чтобы бизнес, в который я собираюсь инвестировать, имел возможность развиваться и зарабатывать в условии текущих событий и в ближайшем будущем.

Если, в целом посмотреть на наш, российский бизнес, то очевидно, что многие компании и даже целые сектора экономики сейчас испытывают сложности из-за санкций, нарушения логистических цепочек, различных ограничений и т.д.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс