SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Eugeny8 |Куда пойдет доллар к рублю в ближайшее время? ОПРОС

- 24 апреля 2019, 09:44

- |

Куда пойдет доллар к рублю в ближайшее время? ОПРОС

- комментировать

- Комментарии ( 14 )

Блог им. Eugeny8 |Куда бакс выйдет из треугольника? ОПРОС

- 05 июня 2018, 22:12

- |

Куда бакс выйдет из треугольника? ОПРОС

Блог им. Eugeny8 |Рекордный обвал гривны: Волновой прогноз. Риск дефолта Украины

- 13 января 2018, 18:13

- |

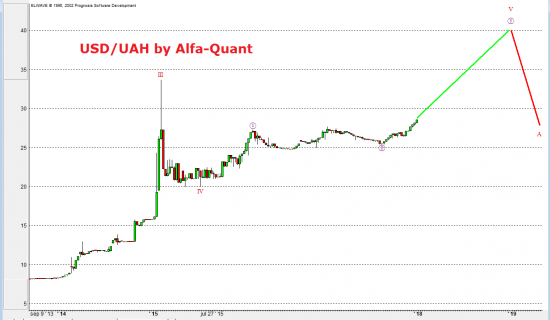

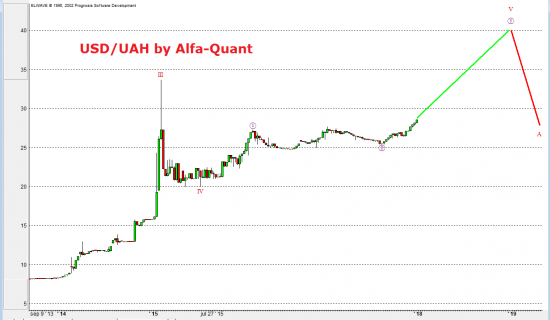

В эту пятницу 12.01.2018 курс Украинской гривны показал свои минимальные значения к рублю и евро. ЦБ Украины безуспешно пытается остановить панику и девальвацию национальной валюты.

Сейчас за 1 евро дают 34 гривны, а за 2 рубля можно купить 1 гривну. Причем в 2014 году соотношение рубля к гривне составляло 3:1. За 1 доллар дают по 28,5 гривны.

Что же дальше будет с курсом гривны? С точки зрения волнового анализа Эллиотта падение гривны скорее всего продолжится. С каждым днем нарастают риски дефолта по госдолгу Украины. 5-я волна роста курса доллара по отношению к гривне может достигнуть отметки 40 в течении ближайшего года-двух. Только после этого USD/UAH начнет корректироваться вниз.

По отношению к рублю ситуация с гривной симметричная. Пара UAH/RUB в ближайшие 1-2 года достигнет отметки 1,5 (на графике 15) Т.е. за 1 гривну можно будет получить 1,5 рубля. Затем украинец начнет восстанавливать свои позиции.

( Читать дальше )

Сейчас за 1 евро дают 34 гривны, а за 2 рубля можно купить 1 гривну. Причем в 2014 году соотношение рубля к гривне составляло 3:1. За 1 доллар дают по 28,5 гривны.

Что же дальше будет с курсом гривны? С точки зрения волнового анализа Эллиотта падение гривны скорее всего продолжится. С каждым днем нарастают риски дефолта по госдолгу Украины. 5-я волна роста курса доллара по отношению к гривне может достигнуть отметки 40 в течении ближайшего года-двух. Только после этого USD/UAH начнет корректироваться вниз.

По отношению к рублю ситуация с гривной симметричная. Пара UAH/RUB в ближайшие 1-2 года достигнет отметки 1,5 (на графике 15) Т.е. за 1 гривну можно будет получить 1,5 рубля. Затем украинец начнет восстанавливать свои позиции.

( Читать дальше )

Блог им. Eugeny8 |Минфин отчаянно скупает доллары. Обрушит ли это рубль?

- 12 января 2018, 10:46

- |

Минфин РФ вчера заявил о новом транше скупки долларов за счет госбюджета. В январе-феврале бюджет планирует выручить сверхдоходы от продажи нефти в размере 257 млрд. руб. и рассчитывает направить эту сумму на валютные интервенции.

( Читать дальше )

Блог им. Eugeny8 |Санкции на подходе или Что американцы могут сделать с рублем?

- 29 ноября 2017, 15:23

- |

Центробанк может самостоятельно начать скупку государственных облигаций РФ, если на инвестиции в ОФЗ распространятся американские санкции. Существуют ли другие варианты антикризисных мер и для чего они могут понадобиться? Не исключено, что уже в феврале 2018-го года резидентам США запретят инвестировать средства в российские еврооблигации и ОФЗ. В конце нынешнего лета Дональдом Трампом был подписан закон, который предусматривает введение санкций в отношении «противников США».

Тот факт, что американские фонды и корпорации не смогут вкладывать деньги в российские государственные облигации, может ощутимо отразиться на курсе рубля. Дело в том, что в последние 2 года многие участники рынка, не являющиеся резидентами России, активно использовали стратегию carry trade, что в немалой степени способствовало укреплению позиций рубля по отношению к американской валюте. Суть этой спекулятивной стратегии заключается в том, что иностранные инвесторы берут доллары в долг под низкие ставки, покупают рубли и приобретают российские облигации. Разница между американскими и российскими ставками позволяет им получать неплохой доход.

( Читать дальше )

Блог им. Eugeny8 |"Идём на миллиард!"- Интервью с Евгением Ворончихиным / О долларе, биткойне, кризисе, роботах и ДУ

- 26 ноября 2017, 11:57

- |

Блог им. Eugeny8 |Банк России залазит в валютные долги, чтобы поддержать рубль

- 27 октября 2017, 13:41

- |

Недавно стало известно, что Центробанк вновь начал занимать крупные суммы у зарубежных партнеров.

Долги ЦБ растут в арифметической прогрессии: по итогам 1-го квартала они составляли 1,7 млрд. дол., во 2-м увеличились почти на миллиард, а после 3-го квартала – еще на 2 миллиарда.

Деньги были получены в РЕПО под залог ценных бумаг из государственных международных резервов.

В течение 9 месяцев благодаря таким операциям Центробанк занял у иностранных кредиторов почти 9 млрд. дол. Согласно собственной статистике ЦБ, более активный прирост долга в последний раз был зафиксирован в далеком 2009-м, когда общая сумма внешних обязательств составляла без малого 12 млрд. дол.

( Читать дальше )

Блог им. Eugeny8 |Давление на рубль и словесные интервенции Максима Орешкина

- 25 июля 2017, 18:58

- |

По словам Максима Орешкина, главы Министерства экономического развития, жителям РФ следует подготовиться к колебаниям курса национальной валюты. Он также отметил, что режиму плавающего курса, который господствует на рынке уже более 2 с половиной лет, характерна волатильность (изменчивость), однако серьезных негативных последствий она за собой не несет, поскольку не является неожиданностью. Максим Орешкин заявил, что позиция рубля в настоящее время немного ослабла, и в ближайшем будущем ожидается сохранение давления.

Согласно прогнозу министерства, в конце 2017 года доллар достигнет уровня 68 рублей, а в 2018 году после избрания нового президента перешагнет отметку 70 рублей с последующим закреплением показателя.

( Читать дальше )

Блог им. Eugeny8 |Куда вкладывают крупные инвесторы?

- 10 июля 2017, 13:09

- |

Предпочтения состоятельных инвесторов с капиталом более 1 млн. дол. очень схожи между собой. Большинство их них предпочитают не брать на себя валютные риски, опасаясь девальвации рубля, особенно актуально это стало после валютного кризиса 2014 года. Такие инвесторы не гоняются за высокими доходностями и достаточно консервативны в отношении риска. Доходность в районе 10% годовых в долларах их бы устроила, если структура портфеля будет прозрачной, а риски понятны и контролируемы. Даже вопрос ликвидности их мало волнует, т.к. крупные деньги обычно инвестируются на длительный срок, от 3-5 лет и более.

В связи с этим сейчас появилась мода на еврооблигации (евробонды) в долларах, которые как раз таки могут давать фиксированную доходность 5-12% годовых. Однако данная доходность достигается зачастую при использовании кредитного плеча 1:1 или 2:1. Т.е. когда под залог купленных облигаций берется кредит на покупку таких же облигаций. На мой взгляд, это опасное мероприятие, и инвесторы часто недооценивают риски таких вложений.

( Читать дальше )

В связи с этим сейчас появилась мода на еврооблигации (евробонды) в долларах, которые как раз таки могут давать фиксированную доходность 5-12% годовых. Однако данная доходность достигается зачастую при использовании кредитного плеча 1:1 или 2:1. Т.е. когда под залог купленных облигаций берется кредит на покупку таких же облигаций. На мой взгляд, это опасное мероприятие, и инвесторы часто недооценивают риски таких вложений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс