Новости рынков |Минфин и ЦБ обсуждают изменения в законодательстве для снятия валютных ограничений на новые инвестиции. Нерезиденты смогут снова вкладываться в российские бумаги без проблем с выводом средств

- 24 октября 2024, 08:16

- |

Иностранные инвесторы из недружественных государств смогут снова вкладываться в российские ценные бумаги без проблем с выводом прибыли или всех средств. Министерство финансов и Центробанк России обсуждают изменения в законодательстве, позволяющие снять валютные ограничения на новые инвестиции, как сообщил замминистра финансов Иван Чебесков.

На данный момент активы нерезидентов из недружественных стран заблокированы на специальных счетах типа С, с которых нельзя выводить деньги. Выплаты по ценным бумагам также поступают на эти счета. Исключением является программа обмена замороженными активами, запущенная в этом году, но объемы выплат по ней ограничены.

Чебесков уточнил, что иностранные инвесторы смогут вводить средства в Россию и не будут ограничены в репатриации прибыли. Однако Минфин пока не поддерживает инициативу о разрешении использования средств со счетов типа С для инвестиций в российские ценные бумаги, считая это преждевременным шагом.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Новости рынков |ЦБ РФ понизил лимит операций валютный своп с 25 до 20 млрд юаней

- 21 октября 2024, 09:56

- |

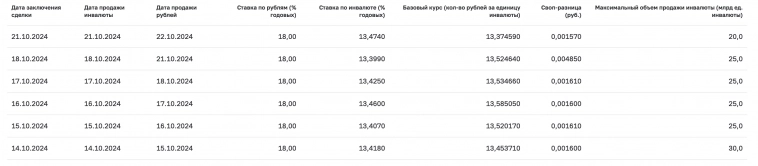

ЦБ РФ понизил лимит операций валютный своп с 25 до 20 млрд юаней

Источник: www.cbr.ru/hd_base/swap_info/sell/

Новости рынков |ЦБ изучает возможность создания уникальных QR-кодов покупателей для ускорения оплаты через СБП – РБК

- 15 октября 2024, 06:57

- |

Банк России изучает возможность создания уникальных QR-кодов покупателей для ускорения оплаты через Систему быстрых платежей (СБП). Это позволит покупателю предъявлять QR-код на кассе, а продавец будет его сканировать, вместо традиционного считывания кода магазина.

Идея в том, что QR-код генерируется в мобильном приложении банка покупателя и предъявляется для оплаты. Эксперты отмечают, что такой метод может сократить количество шагов при оплате и ускорить процесс на кассе, особенно в местах с большим потоком клиентов. Оплата станет более удобной, так как покупатель сможет заранее выбрать счет для списания средств.

Эксперты считают, что риски кражи средств минимальны благодаря обязательной верификации платежа в приложении, через СМС или биометрию. Динамические изменения QR-кодов также могут повысить безопасность.

Новости рынков |ЦБ выступил против использования ЗПИФов для налоговой оптимизации – Ведомости

- 11 октября 2024, 07:00

- |

Банк России предостерегает участников рынка от использования закрытых паевых инвестиционных фондов (ЗПИФ) для целей налоговой оптимизации. Зампред ЦБ Филипп Габуния подчеркнул, что такие действия могут нанести ущерб репутации инструмента, созданного для поддержки инвесторов в инвестиционных проектах. Габуния отметил, что использование ЗПИФов для минимизации налогов противоречит цели предоставленных льгот.

Эксперты соглашаются, что основной привлекательностью ЗПИФов является отсрочка налогообложения. Однако в случае злоупотреблений налоговые льготы могут быть пересмотрены, а такие действия, как операционная деятельность через ЗПИФы, могут привести к правовым последствиям. В то же время аналитики указывают на другие преимущества ЗПИФов, такие как консолидация активов и повышенная конфиденциальность владения.

Источник: www.vedomosti.ru/investments/articles/2024/10/11/1067963-tsentrobank-vistupil-protiv-ispolzovaniya-zpifov-dlya-nalogovoi-optimizatsii?from=newsline_partnerНовости рынков |Путин подписал указ устанавливающий порядок учета акций на счетах типа С до конца 2025: теперь учет будет контролироваться регистраторами, что исключит их вывод на торги – Ведомости

- 10 октября 2024, 07:00

- |

Владимир Путин 2 октября подписал указ № 840, устанавливающий временный порядок учета ценных бумаг на специальных счетах типа «С» до конца 2025 года. Эти счета предназначены для иностранных владельцев акций российских компаний.

Теперь регистраторы, ведущие реестры ценных бумаг, будут открывать лицевые счета «С» для депозитариев в течение двух дней и без платы. Акции, учтенные на этих счетах, не смогут участвовать в торговых операциях и не будут использоваться в сделках на организованных торгах.

Центральный Банк ввел эти меры, чтобы предотвратить обход антисанкционного регулирования. Ранее депо-счета «С» открывались депозитариями, но теперь учет акций на таких счетах будет контролироваться регистраторами, что исключит их вывод на торги.

Инвестиции в российские компании, учитываемые на этих счетах, составляют 922 млрд руб. Переход на новый порядок учёта добавит нагрузки на регистраторов, которым предстоит перестроить свои процессы.

Источник: www.vedomosti.ru/investments/articles/2024/10/10/1067703-vlasti-prikrili-lazeiku-s-ispolzovaniem-rossiiskih-aktsii-na-schetah-s?from=newsline_partnerНовости рынков |Выдача кредитов наличными в России в сентябре упала на 23% м/м и на 16% г/г, достигнув ₽433,8 млрд. Последний раз такое падение сегмент показывал в январе 2023 года – Ъ

- 07 октября 2024, 09:28

- |

По данным экспресс-мониторинга Frank RG, в сентябре 2024 года российские банки выдали 2,56 млн кредитов наличными на сумму 433,8 млрд рублей, что на 23% меньше по сравнению с августом и на 16% ниже, чем годом ранее. Это падение стало самым сильным с января 2023 года, и за последние четыре месяца наблюдается негативная динамика как в количественном, так и в денежном выражении.

Причинами снижения эксперты называют отмену моратория Центрального банка на ограничение полной стоимости кредита (ПСК) с 1 июля, а также действующие меры по охлаждению кредитного рынка. На конец июля текущего года ПСК в сегменте кредитов наличными достигла 27,1%, что является максимальным показателем с апреля 2022 года.

Согласно прогнозам, уровень одобрения заявок на кредиты наличными к концу года не превысит 20%. Ужесточение требований со стороны Центрального банка, касающихся формирования резервов под необеспеченные займы, и высокая закредитованность населения также влияют на снижение кредитования. В текущей ситуации банки могут увеличить выдачу кредитов в других сегментах, таких как кредитные карты и рассрочки, но общий спрос не ожидается на уровне традиционного высокого сезона.

( Читать дальше )

Новости рынков |Крупные банки ввели комиссию 6,5% на ипотеку по рыночным ставкам. Новые правила могут привести к удорожанию квартир для конечных покупателей примерно на 10% – Ъ

- 07 октября 2024, 07:26

- |

С октября 2024 года крупные банки, включая Сбербанк, ВТБ и Альфа-банк, ввели комиссию на ипотеку по рыночным ставкам. Средний размер комиссии составляет 6,5% от суммы кредита. Нововведение касается сделок на первичном и вторичном рынках жилья и частных домов.

Причина – ограничение полной стоимости кредита, установленное Центробанком, что заставляет банки вводить комиссию для сохранения маржи. Это приведет к удорожанию жилья на 10%, что может снизить спрос на ипотечные кредиты и рынке недвижимости.

По данным ЦБ, рыночная ипотека составляет около 47% от общего объема выдачи, что делает это изменение значимым для сектора. Ставки по ипотеке уже близки к предельной полной стоимости кредита, установленной регулятором, и банки не могут их снизить.

Источник: www.kommersant.ru/doc/7212938?from=doc_lk

Новости рынков |ЦБ с 13 октября 2024 г снизит минимальный порог для участия НПФ в IPO до ₽3 млрд, что значительно облегчает доступ фондов к рынку небольших компаний. Ранее порог составлял ₽50 млрд – Ведомости

- 03 октября 2024, 07:04

- |

Центральный банк России с 13 октября 2024 года снижает минимальный порог для участия негосударственных пенсионных фондов (НПФ) в IPO до 3 млрд руб., что значительно облегчает доступ фондов к рынку небольших компаний. Ранее этот порог составлял 50 млрд руб., что ограничивало возможности НПФ инвестировать в новые размещения. Также увеличена доля акций, которую фонды могут приобретать: теперь НПФ смогут покупать до 10% от общего объема размещения акций в пенсионные накопления и до 10% — в резервы.

Эти меры направлены на расширение возможностей для НПФ и стимулирование их участия в российских IPO, что должно способствовать привлечению ликвидности на фондовый рынок. Тем не менее, эксперты считают, что фонды будут осторожны в новых инвестициях, предпочитая избегать высоких рисков, несмотря на снижение требований.

По состоянию на июнь 2024 года пенсионные резервы НПФ составили 1,9 трлн руб., а накопления — 3,3 трлн руб.

Новости рынков |Объем инвестиций в коммерческую недвижимость России за 9 месяцев 2024 года составил ₽495 млрд с падением на 22% г/г – Ведомости

- 02 октября 2024, 09:28

- |

По итогам девяти месяцев 2024 года общий объем инвестиций в коммерческую недвижимость в России достиг 495 миллиардов рублей, согласно отчету консалтинговой компании IBC Real Estate. В этот показатель вошли сделки по покупке площадок под жилье, офисов, складов, торговых центров и гостиниц. По сравнению с аналогичным периодом прошлого года, когда инвестиции составили 635 миллиардов рублей, наблюдается сокращение на 22%.

Результаты девяти месяцев подтверждают тенденцию к снижению, отмечают и другие консультанты. Например, по данным руководителя департамента рынков капитала Nikoliers Дениса Платова, в январе-сентябре 2024 года инвесторы потратили 370 миллиардов рублей на недвижимость, что на 18,2% меньше, чем в 2023 году. Управляющий партнер NF Group Алексей Новиков озвучивает цифру в 592 миллиарда рублей, но не уточняет данные за прошлый год.

Согласно отчету IBC Real Estate, 36% всех инвестиций этого года пришлось на площадки под жилье, 27% на офисы, 22% на склады, 9% на торговую и 3% на гостиничную недвижимость. Среди крупнейших сделок 2024 года выделяются покупки Центробанком офисной части многофункционального комплекса Slava, стоимость которой составляет 50–55 миллиардов рублей, а также бизнес-центр «Метрополис» за 35–40 миллиардов рублей.

( Читать дальше )

Новости рынков |Совкомбанк присоединился только к проекту ЦБ по созданию универсального QR-кода, отказавшись от параллельных проектов – Ведомости

- 02 октября 2024, 08:35

- |

Совкомбанк участвует только в проекте Центробанка по созданию универсального QR-кода для оплаты, заявил первый зампред правления Сергей Хотимский. По его мнению, рынок не поддержит несколько параллельных решений, несмотря на конкурирующий проект консорциума Сбербанка, Альфа-банка и Т-банка.

Хотимский считает, что прогресс в этом вопросе возможен только через унификацию, и поэтому ЦБ принял волевое решение развивать проект на своей инфраструктуре. Пилотирование началось в июне 2024 года, и за два месяца количество операций с универсальным QR-кодом достигло 1,5 млн.

Одновременно Сбербанк и другие участники консорциума продолжают развивать свою платформу MultiQR, но участники рынка сходятся во мнении, что в будущем, вероятно, все системы объединятся под единую модель ЦБ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс