Dr_Vas-ka |По рынку.

- 20 апреля 2016, 13:18

- |

Акции Газпрома второй день вступают локомотивом роста.

В среду, после трёхдневной забастовки работники нефтяной промышленности Кувейта сообщили об окончании забастовки, что привело к падению нефтяных котировок почти на 2%. Дополнительное давление на рынок нефти оказали и данные от института нефти API, который рапортовал об очередном увеличении запасов сырой нефти в нефтехранилищах, хотя данные пока предварительные. Китайский фондовый рынок в среду рухнул почти на 3%, но несмотря на весь внешний негатив, после слабого старта, российские индексы в первые часы торгов вновь сумели уверенно выйти в плюс.

Локомотивом роста на российском фондовом рынке второй день подряд выступают акции Газпрома. Во вторник акции газового гиганта прибавили более 6%, в среду в первой половине дня ещё 3%. Два дня инвесторы в этом активе отыгрывают идею с увеличением дивидендов. Распоряжение о выплате дивидендов госкомпаний подписал накануне премьер-министр РФ Дмитрий Медведев. Направляемая на выплату дивидендов сумма госкомпаний не может быть меньше большей из 2 величин — 50% чистой прибыли акционерного общества (без учета доходов и расходов от переоценки обращающихся на рынке ценных бумаг акций дочерних обществ и относящегося к ним налога на прибыль), определенной по данным бухгалтерской (финансовой) отчетности акционерного общества, или 50% чистой прибыли акционерного общества, определенной по данным консолидированной финансовой отчетности акционерного общества. Акции Газпрома имеют вес в российском индексе 15%, поэтому их рост за два дня почти на 10%, не остался незамеченным.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 26 )

Dr_Vas-ka |По рынку. Провал переговоров в Дохе привёл к падению рынка, но рубль устоял.

- 18 апреля 2016, 17:27

- |

С самого открытия торгов на российском фондовом рынке наблюдались повышенные продажи, которые продолжались вплоть до закрытия. К середине дня российский рублёвый индекс ММВБ потерял почти 2%, а валютный индекс РТС рухнул почти на 3%. Причиной распродаж на рынке акций стала новость о провале переговоров в Дохе по поводу заморозки квот на добычу нефти. На этом фоне цены на “чёрное золото ” ещё в рамках азиатской сессии рухнули почти на 7%, а вот в европейскую сессию смоги отыграть больше половины потерь. Стоит отметить, что негативный задел в понедельник был сформирован не только рынком сырья, но и динамикой азиатских площадок. Волна распродаж прокатилась и по японскому фондовому рынку и по китайскому, пе

Ждать обвала рубля пока не стоит.

Российская валюта вначале недели тоже оказалась под давлением, однако потери были весьма несущественные. На фоне падения цен на нефть, российский рубль к доллару в первый час торгов потерял 3%, но концу дня потери сократились до нуля. Если взглянуть на цену нефти в рублях, то она пока находится вблизи отметки 2800 рублей, которая является вполне комфортной для текущего секвестированного бюджета. Даже, если цены на нефть упадут ещё на 10%, то рубль всё равно будет показывать более устойчивую динамику, и снизится лишь на 4-5%.

( Читать дальше )

Dr_Vas-ka |Премаркет. Весь позитив уже в ценах.

- 14 апреля 2016, 09:33

- |

Внешний фон перед открытием торгов в России слабо негативный. В азиатском регионе, на фоне ослабления иены японский индекс NIKKEI 225 сегодня прибавил ещё почти 3%, а вот остальные биржи буксуют на месте.

Накануне российский рублёвый индекс ММВБ закрылся на новом максимуме с 2008 года, виной тому внешний позитив. После вчерашнего хорошего отчёта одного из крупнейших американских банков J.P. Morgan Chase основные индексы и в Европе и в Америке и в России ускорили рост. В лидерах роста за океаном и в Европе был именно банковский сектор. Отчёт J.P. Morgan Chase оказался не так плох, как боялись, но это не значит, что и все остальные отчёты банков будут позитивные. Посмотрим, как сегодня отчитаются другие два американских финансовых гиганта Bank of America и Wells Fargo, хотя уже вчера весь возможный позитив по ним был отыгран за один день и больше есть вероятность сегодня увидеть фиксацию по факту.

Практически к историческим максимумам вновь подходят американские фондовые рынки. С технической точки зрения индексы уже перегреты и находятся в стадии перекупленности, к тому же, подошли к сильным сопротивлениям. Вероятность коррекции растёт с каждым днём. Любые слабые отчёты американских компаний могут запросто стать поводом для фиксации.

( Читать дальше )

Dr_Vas-ka |Умные инвесторы предпочитают фиксировать прибыль.

- 12 апреля 2016, 17:14

- |

Практически весь вторник торги на московской бирже проходили в слабо негативном ключе. В первый час торгов рублёвый российский индекс ММВБ просел на 0.5% и завершил день с небольшими потерями, а вот валютный индекс РТС, за счёт дальнейшего укрепления национальной валюты сумел закрыться выше отметки 900 пунктов.

Наибольшие продажи наблюдались в акциях Роснефти, Аэрофлота, а также в акциях Сбербанка, хотя он всё же сумел во вторник установить новый исторический максимум на отметке 119.39 рублей. Все эти три компании за последние три месяца показали превосходную динамику и обновили исторические максимумы, поэтому у многих инвесторов уже появилось желание зафиксировать прибыль.

Рублёвый индекс ММВБ вновь так и не смог удержаться выше психологической и технической отметки 1900 пунктов. В этом году ещё будет у него шанс приблизится к отметке 2000 пунктов, но на горизонте 2-х месяцев шансы на коррекцию слишком высоки. Если не в мае, то в июне у инвесторов ещё будет хороший шанс купить российские акции по более привлекательным ценам, а пока лучше выходить из акций и перекладываться в защитные активы: доллар, золото и облигации.

( Читать дальше )

Dr_Vas-ka |Проблемы банковского сектора Европы продолжают нарастать.

- 11 апреля 2016, 12:14

- |

Понедельник российские и европейские фондовые индексы начали с негативной динамики, но буквально в первый час торгов ситуация в корне изменилась в лучшую сторону. Причиной резкого разворота индексов стало сообщение о возможном введении запрета на короткие позиции в Европе. На этой новости ряд инвесторов решили перестраховаться и частично закрыть короткие позиции, что привело у росту индексов. Почему пошли такие слухи и заявления, ведь подобные нормы применяются не от хорошей жизни? Причины всё те же – нарастающие проблемы и давление на европейский банковский сектор. Кстати, в США, финансовый сектор тоже с начала года находится под серьёзным давлением. С начала года финансовый сектор в Америке просел уже на 17%, а в Европе почти на 20%, утащив за собой вниз все европейские биржевые индексы. Похоже, власти неспроста начали бить тревогу, хотя запретом на короткие позиции ситуацию явно не исправишь.

Побочный эффект от сверх мягкой монетарной политики всех стран, да и все эти валютные войны в скором времени заведут в тупик всю мировую финансовую систему, а пока инвесторы как дети продолжают радоваться разным словестным интервенциям, хотя в Японии они уже не помогают.

( Читать дальше )

Dr_Vas-ka |Премаркет. В ожидании новых намёков от ФРС.

- 29 марта 2016, 09:24

- |

Внешний фон перед открытием торгов в России сегодня умеренно негативный. В азиатском регионе торги во вторник прошли преимущественно в красной зоне. Японский индекс потерял почти 0.4%, а фондовый индекс Китая упал почти на 1.2%. Доля негатива досталась и всем сырьевым активам, хотя снижение по ним не столь значительное. Котировки нефти марки Brent опустились сегодня утром до отметки 40$ за баррель, а WTI к отметке 39.2$. В Японии сегодня вышли более слабые данные по безработице и огорчили инвесторов данные по розничным продажам за февраль. В Китае своя внутренняя история и свой негатив, который власти всеми способами пытаются скрыть уже долгое время. Помочь китайской экономике может только дальнейшая плавная девальвация юаня, но это приведёт к ещё большему оттоку капитала, поэтому властям приходится балансировать на грани и всячески успокаивать инвесторов разными заявлениями, которые зачастую противоречат их действиям.

Российский рублёвый индекс ММВБ последние шесть дней закрыл в минусе. Не исключено, что и седьмой день подряд также закроется на отрицательной территории. Медленно, но уверенно индекс ММВБ приближается к первой цели коррекции и к сильной поддержке в диапазоне 1800-1810 пунктов. Если негатив и коррекционные настроения на глобальных рынках начнут в ближайшие недели расти, то данный уровень долго не устоит. Пока есть все предпосылки на то, что российские биржевые индексы в последние дни подтвердили разворот и готовятся к более существенной коррекции.

( Читать дальше )

Dr_Vas-ka |Мысли по итогам понедельника.

- 28 марта 2016, 18:23

- |

Последние две торговые сессии российский фондовый рынок провёл в гордом одиночестве, без европейских инвесторов. Пока зарубежные инвесторы отмечали светлый праздник, российские инвесторы тоже взяли паузу и на маленьких объёмах биржевые российские индексы медленно трейфовали вниз. Не исключено, что продажи на российском фондовом рынке в понедельник пошли из-за заявлений Дмитрия Пескова. По его словам в ближайшее время против Владимира Путина готовится «информационный вброс», претендующий на сенсационность. Речь идёт о его семье, а также о бизнесменах Ковальчуке и Ротенберге.

Старт текущей недели в азиатском регионе ознаменовался смешанной динамикой. Небольшой падение йены поддержало биржевой японский индекс почти на 0.5%, а вот китайский фондовый рынок вновь закрылся на отрицательной территории, с потерями в пределах 0.5%. Что же касается российских индексов, то по итогам понедельника рублёвый индекс ММВБ снизился почти на 1%, а валютный индекс РТС показал снижение почти на 1.5%, и закрылся вблизи отметки 850 пунктов.

( Читать дальше )

Dr_Vas-ka |Инвесторы берут паузу.

- 23 марта 2016, 09:47

- |

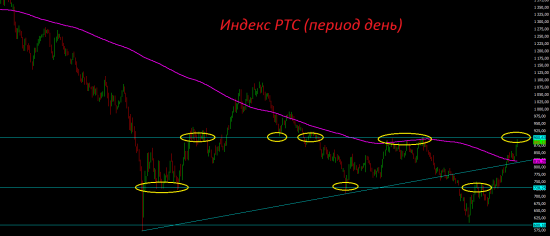

С открытия российский рублёвый индекс ММВБ может потерять до 0.4%, а валютный индекс РТС в первые часы торгов может потерять до 1%. С высокой вероятностью, сегодняшний день российские индексы будут закрывать в красном цвете. Надо признать, что локально российский рынок сейчас явно перегрет и ему просто необходима коррекция. Ближайшие цели коррекции по индексу ММВБ находятся вблизи отметки 1800 пунктов, а по валютному индексу РТС вблизи отметки 800.

( Читать дальше )

Dr_Vas-ka |Новая неделя и новая жизнь на фондовых рынках.

- 20 марта 2016, 16:54

- |

В целом, март преподнёс инвесторам много позитивных сюрпризов, но все они будут иметь лишь краткосрочный характер. Позади остались заседания всех Центробанков и весь позитив с ними связанный. Позади осталась и квартальная экспирация, под которую держали вблизи максимумов многие фондовые рынки, в том числе американский. Теперь всё прошлые ставки уже отработаны и взгляд инвесторов потихоньку будет смещаться на апрель, май и июнь, а вместе со взглядом начнут меняться ожидания и начнётся процесс отрезвления.

С январских минимумов практически все фондовые рынки во всём мире показали восьми недельное безоткатное ралли под квартальную экспирацию. Для примера: американский индекс SP500 с минимумов января показал рост почти на 230 пунктов, а если взглянуть на валютный индекс РТС, то он вообще показал самую лучшую динамику в мире за этот период. С минимальной отметки января, с 607 пунктов, российский валютный индекс РТС всего за 8 недель показал рост почти на 50% и вплотную подошёл к сильнейшему сопротивлению на отметке 900 пунктов. Та же нефть марки Brent с минимальной отметки 27$ показала безоткатный рост более чем на 55% всего за два месяца.

( Читать дальше )

Dr_Vas-ka |Март продолжает расставлять все ориентиры.

- 13 марта 2016, 16:04

- |

Предстоящая неделя для всех фондовых рынков будет иметь ещё больше значение, чем неделя прошедшая. Европейский регулятор уже использовал “последний патрон”, и возможно, этот выстрел, оказался выстрелом в ногу, теперь все будут ждать итогов заседания ФРС США, которое пройдёт 15 марта. Вероятность повышения ставки в Америке на мартовском заседании оценивается сейчас лишь в 10%, поэтому сильного разочарования на фондовых рынках мы вряд ли увидим, но негативная реакция вполне может быть. После решительных действий европейского регулятора, ФЕД, скорее всего, так же даст понять, что курс на повышение ставок остается неизменным, а это долгосрочный негатив для инвесторов. В риторике ФРС, с высокой вероятностью, проскользнут нотки оптимизма в отношении прогнозов на ближайшее будущее. Они и будут служить намеком на новые повышения в этом году.

В планах у ФРС на этот год значилось трёхкратное повышение ставки по 0.25% и пока, все данные по экономике США продолжают указывать на дальнейшее ужесточение денежно-кредитной политики. Рынок труда в США в лучшей форме за последние много лет, данные по ВВП США за четвёртый квартал прошлого года также вышли лучше ожиданий, ну а главный ориентир для ФРС – инфляция, показала в январе самый большой прирост и достигла отметки в 1.7%. Следовательно, бездействие регулятора на мартовском заседании только увеличит шансы на повышение ставки в будущие месяцы. Поскольку рынок всегда живёт только будущим и ожиданиями, то закладываться на долгосрочный рост фондовых рынков в текущем году явно не стоит. В лучшем случае, увидим повтор 2015 года, боковую динамику на глобальных рынках и нулевой прирост по итогам года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс