Блог им. Dolgosrok |Новости Минфина 30.01.2024

- 30 января 2024, 11:43

- |

Новости Минфина

«Министерство финансов Российской Федерации информирует, что с 31 января 2024 г. на аукционах Минфина России будут доступны облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД) дополнительных выпусков № 26219RMFS (с погашением в сентябре 2026 г.), № 26226RMFS (с погашением в октябре 2026 г.) и № 26207RMFS (с погашением в феврале 2027 г.) в объеме до 100,0 млрд. рублей по номинальной стоимости каждый.»

Минфин не хочет занимать длинный долг под высокую ставку, поэтому взял на вооружение практики американских коллег по выпуску коротких заимствований, которые пользуются спросом благодаря премии к рынку. Будет ли Минфин РФ давать премию — вопрос. Но после объявления новости, котировки на коротком конце кривой снизились. Учитывая, что абсолютное большинство корпоративного долга размещается на срок до 3-4х лет, активные действия Минфина могут привести к росту доходностей на всем рынке.

Ещё из интересного: по ОФЗ-ПК 29006 устанавливается купон на следующий период в размере 14.56%. Однако торгуется выпуск уже почти по 101% от номинала. Тем не менее потенциальная доходность на горизонте года составит около 14-15% в зависимости от динамики ставки. Оптимистичный сценарий (т.е. доходность 15% и выше) вполне реалистичен. Да и недавнее заявление председателя ЦБ Э. Набиуллиной в подтверждение:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Dolgosrok |Ценовой диапазон IPO Делимобиля (MOEX: DELI) 29.01.2024

- 29 января 2024, 12:06

- |

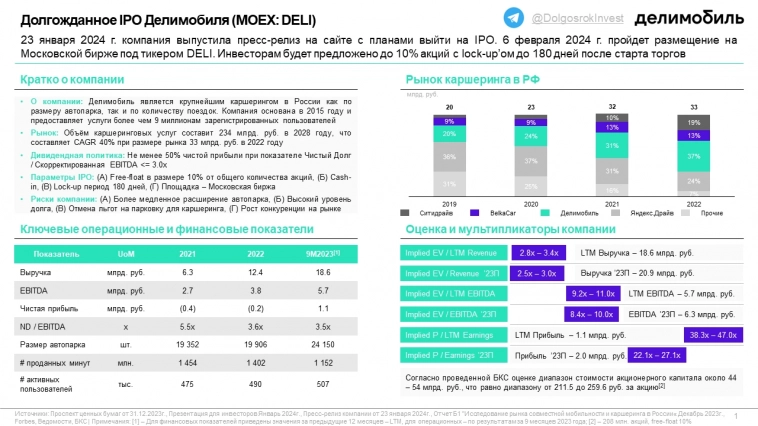

Ценовой диапазон IPO Делимобиля (MOEX: DELI)

Сегодня компания объявила ценовой диапазон на предстоящее размещение и дополнительные параметры IPO.

• Индикативный ценовой диапазон: 245 — 265 руб.

• Капитализация при текущей оценке: 39.2 — 42.4 млрд. руб.

• Базовый размер IPO: не более 3 млрд. руб.

• Заявки: сбор с 29 января и предварительно завершается 5 февраля

• Механизм стабилизации: 15% от размера предложения и будет действовать в течение 30 дней

• Старт торгов: не позднее 7 февраля 2024 года под тикером DELI и ISIN RU000A107J11

В этой связи мы пересчитали мультипликаторы, которые отражают оценку на текущий уставной капитал размером 160 млн. акций.

• EV / Revenue 2.6x – 2.7x (LTM); EV / Revenue 2.3x – 2.4x (‘23)

• EV / EBITDA 8.4x – 8.9x (LTM); EV / Revenue 7.6x – 8.1x (‘23)

• P / E 34.1x – 36.9x (LTM); P / E 19.7x – 21.3x (‘23)

Кроме того, компания утверждает, что в результате раннего маркетинга

( Читать дальше )

Блог им. Dolgosrok |IPO Делимобиля: Краткий разбор перед выходом на Мосбиржу 28.01.2024

- 28 января 2024, 16:50

- |

Первое упоминание о планах IPO отходит к 2019 г. в рамках сообщения Bloomberg о намерениях от Винченцо Трани. Проведение IPO таргетировалось не позднее 2021 г. при этом в планах было привлечение более $300 млн. за счет продажи до 40% компании. С этой целью была даже проведена встреча с инвесторами США, которую организовали Sber CIB и BofA.

Винченцо сказал – Винченцо почти сделал: в октябре 2021 г. компания подала документы для IPO в Комиссию по ценным бумагам и биржам США (SEC). Совместными букраннерами размещения выступали BofA Securities, Citigroup Global Markets, «ВТБ Капитал», а также Renaissance Securities, Sber CIB, Banco Santander и «Тинькофф». В рамках звонка с инвесторами один из организаторов размещения – «Ренессанс Капитал» – озвучил оценку в $0.7-1.1 млрд. при целевом привлечении $270 млн. Цифры вполне соответствуют реальности с учетом приобретения в июне 2021 года 13.4% компании Delimobil Holding S.A. за $75 млн. при оценке $560 млн.

( Читать дальше )

Блог им. Dolgosrok |Итоги недели 15.01.2024

- 15 января 2024, 10:56

- |

Итоги недели

Рынок

На первой неделе января, когда большинство ещё находилось в стадии празднования, но биржа уже запустила торги, рынки активно подрастали, продолжая новогоднее ралли второй половины декабря.

Начиная с прошлой недели, а именно, со вторника — первого официального рабочего дня — облигации начали быстро и равномерно продавать, особенно ОФЗ. Если на первой неделе января индекс RGBI вырос на 0.31%, то на прошлой снизился на 1.24%, показав с начала года отрицательную динамику. Корпоративные облигации были более стабильны (индекс RUCBCPNS): на первой неделе — рост на 0.56%, на второй — падение на 0.55%, итого — ноль.

Нельзя сказать, что наблюдавшееся ралли подкреплено фактами. Если рынки решили, что игра окончена инфляция уже побеждена и заложили это в цене, то вполне реалистичным может быть обратный сценарий: неоправданные ожидания и продажи облигаций. И возможно повышенная волатильность. К тому же в секторе ВДО пока все спокойно. Спреды доходностей к ОФЗ остаются довольно низкими, череды дефолтов, которые стимулируют распродажи всего сектора, нет. А на фоне отрицательной динамики ОФЗ и корпов инвестиционного класса многие ВДО наоборот выросли в цене. Пока настроения очень оптимистичные.

( Читать дальше )

Блог им. Dolgosrok |Дайджест новостей за неделю 08.01.2024-14.01.2024

- 15 января 2024, 10:53

- |

Дайджест новостей за неделю 08.01-14.01

➖Долгосрок

Мысли вслух

Мысли вслух | Рыночный консенсус

Аналитика | Образование | Линкеры

Характеристики эмитентов №14

Мысли вслух | Образовательные материалы

🌐 Мир

🇦🇷Инфляция в Аргентине в декабре ускорилась до максимума с 1991 г., превысив 211% (Интерфакс)

🇺🇸Минэнерго США спрогнозировало снижение цены на нефть до $79 в 2025 году (РБК)

🇺🇸Золото дешевеет на данных об ускорении инфляции в США (Интерфакс)

🇮🇳🇷🇺«Ъ» узнал о получении лицензий в Индии двумя российскими банками (РБК)

🇺🇸Минсельхоз США повысил прогноз экспорта пшеницы из РФ в этом сезоне до 51 млн т (Интерфакс)

🇹🇷Moody's изменило прогноз по рейтингу Турции на «позитивный»

🇰🇿Казахстан в 2023 г. поставил в Германию 993 тыс. т нефти из квоты в 1,2 млн т (Интерфакс)

🇺🇸🏠Спрос на ипотеку в США подскочил почти на 10% в начале этого года (Финам)

🇺🇸📈Wells Fargo повысил таргет по S&P 500 на 2024 год до 4800-5000

🇪🇬Доходы Суэцкого канала за 11 дней января снизились на 40% в годовом исчислении (ТАСС)

( Читать дальше )

Блог им. Dolgosrok |Включение ценных бумаг АДТ в Сектор Роста 12.01.2024

- 12 января 2024, 18:02

- |

Включение ценных бумаг эмитента в Сектор Роста Мосбиржи

Московская биржа с 15.01.2024 включает в Сектор Роста бумаги Общества с ограниченной ответственностью «Альфа Дон Транс». Это означает, что эмитент может претендовать на:

1️⃣ Предоставление субсидий из федерального бюджета для компенсации части затрат при выплате купонного дохода по облигациям.

2️⃣ Сниженные требования листинга для акций.

3️⃣ Гарантии, поддержка и поручительство со стороны институтов развития, например, участие МСП-Банка в размещении облигаций эмитентов МСП.

🌐 Напомним, что бумаги эмитента находятся в портфеле Долгосрок. Доля эмитента в портфеле составляет 6.2%.

Блог им. Dolgosrok |РКК погасила выпуск КО-01 спустя два дня 25.12.2023

- 25 декабря 2023, 17:06

- |

Новости

Русская Контейнерная компания погасила выпуск коммерческих облигаций РКК, КО-01.

Блог им. Dolgosrok |Итоги недели 25.12.2023

- 25 декабря 2023, 14:14

- |

Итоги недели

Рынок

В этом году последние две торговые недели, когда обычно наблюдается новогоднее ралли на рынке, совпали с окончанием (с высокой вероятностью) цикла повышения ставки. Так как рынок в том числе опасался более жесткого сигнала от ЦБ, 17й ставки, решение регулятора вызвало волну оптимизма. Индекс гособлигаций RGBI вырос на 2.28%. Длинные выпуски ОФЗ в среднем прибавили 2.5-3 п.п. Корпоративные облигации также росли, но более умеренными темпами: Индекс Мосбиржи корпоративных облигаций RUCBCPNS — на 0.77%, Индекс МосБиржи Высокодоходных Облигаций Повышенного Инвестиционного Риска — на 0.5%.

Впереди последняя торговая неделя текущего года. Резких изменений обычно не происходит. Так что справедливо ожидать сохранения текущих настроений и как минимум уровней облигационного рынка, может быть продолжится рост. Единственное, что может испортить настроение владельцев ВДО, — развитие технического дефолта Русской Контейнерной Компании. НРД до сих пор не подтвердил получения средств, хотя представители компаний заявляют об обратном.

( Читать дальше )

Блог им. Dolgosrok |Дайджест новостей за неделю 18.12.2023-24.12.2023

- 25 декабря 2023, 14:12

- |

Дайджест новостей за неделю 18.12-24.12

➖Долгосрок

Дайджест новостей за 11.12-17.12

Мысли вслух

Аналитика | Облигации. Обзор флоутеров (ОФЗ)

Аналитика | Облигации. Обзор флоутеров (Корпораты)

Характеристики эмитентов №14

На досуге

🌐 Мир

🇦🇴Ангола объявила о выходе из ОПЕК (РБК)

🇨🇦Власти Канады одобрили продажу канадского подразделения HSBC местному RBC за $10,2 млрд (Интерфакс)

📉Предпочитаемые ФРС показатели инфляции снижаются, усиливая тенденцию к ожидаемому снижению ставок (Bloomberg)

🇮🇳🇷🇺Товарооборот России и Индии впервые превысил 50 миллиардов долларов (РИА)

🇦🇷Президент Аргентины подписал указ о проведении 366 экономических реформ (Коммерсантъ)

🇪🇺ЕЦБ: европейские банки выплатят акционерам €70 млрд по итогам года (Bloomberg)

🇨🇳Землетрясение в Китае нанесло ущерб наиболее пострадавшему региону в размере 75 миллионов долларов (Bloomberg)

🏦Участники долговых сделок делают ставку на оживление рынка M&A, которое принесет 1,3 трлн долларов в год (Bloomberg)

🏦Надежды на IPO растут на новый год после раннего праздничного подарка ФРС (Reuters)

( Читать дальше )

Блог им. Dolgosrok |Технический дефолт РКК 22.12.2023

- 22 декабря 2023, 18:59

- |

Новости | Технический дефолт РКК

22.12.2023 г. Эмитентом Биржевых облигаций был допущен технический дефолт по выплате двенадцатого купона (в размере 17,95 руб. на 1 облигацию) и погашению непогашенной части номинальной стоимости (в размере 400 руб. на 1 облигацию) по выпуску коммерческих облигаций серии КО-01 (регистрационный номер выпуска 4CDE-01-85008-H от 01.10.2020 г., код ISIN RU000A102L46, код CFI DBFXFB). По состоянию на 21.12.2023 г. на странице в сети Интернет НКО АО НРД (депозитария, осуществляющего централизованный учет прав на коммерческие облигации) информация о переводе Эмитентом Биржевых облигаций денежных средств на оплату купонного дохода и погашению части номинальной стоимости по выпуску коммерческих облигаций серии КО-01 отсутствует.

www.e-disclosure.ru/portal/event.aspx?EventId=FbzR41IfikSKzoOP2nGuwg-B-B

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс