Блог им. Demonchikkiev |Фокус Рынка 02.08.2017

- 02 августа 2017, 08:53

- |

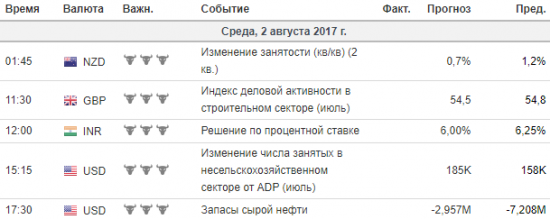

Экономический календарь

— МВФ предлагает Японии ускорить свои реформы, включая Абэномику;

- Barclays: пара USD/CAD вырастет до 1,29 к концу текущего года (P.S. Рационально покупать пару до конца года с области 1,24 – 1,25);

- Уровень безработицы в Новой Зеландии снизился с 4,9% до 4,8%;

— Индекс деловой активности в производственном секторе Еврозоны упал с 57,4 до 56,6;

— Индекс производственной активности PMI Великобритании вырос с 54,2 до 55,1;

Также читайте о том, что будет с акциями компании Twitter

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Demonchikkiev |Фокус Рынка 31.07.2017

- 31 июля 2017, 08:20

- |

Экономический календарь

— Рост ВВП США ускорился до +2,6%;

— Представитель ФРС Кашкари: чтобы усилить экономический рост нужно повысить рождаемость или иммиграцию (P.S. Камень в огород Трампа, который наоборот ограничивает иммиграцию в США);

- Baker Hughes: число нефтяных буровых установок в США увеличилось на 2 единицы;

— Квартальная выручка Chevron (CVX) выросла на +17,8%;

— Аналитики RBC Capital Mkts и Aegis повысили целевую стоимость акций Twitter (TWTR);

— Аналитики Stifel и Guggenheim рекомендуют продавать акции Starbucks (SBUX);

— Чистая прибыль Exxon Mobil (XOM) выросла на +90,2%;

( Читать дальше )

Блог им. Demonchikkiev |МВФ бычит на ЕЦБ! Будет ли EUR/USD по 1,20? Bloomberg трубит о тревоге баланса ФРС

- 27 июля 2017, 16:58

- |

Итоги прошедших заседаний ФРС и ЕЦБ.

.

Что хочет МВФ от ЕЦБ?

.

Будет ли РБА повышать процентную ставку?

.

Покупать или продавать евро, доллар или австралиец?

.

Bloomberg трубит о тревоге баланса!

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 26.07.2017

- 26 июля 2017, 09:11

- |

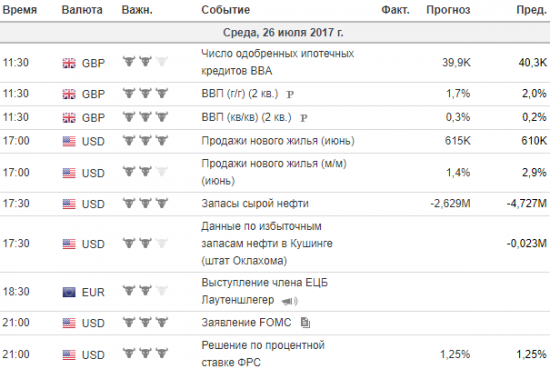

Экономический календарь

— Глава РБА Лоу: Нет необходимости повышать ставки вслед за другими мировыми ЦБ (P.S. Сигнал для продаж по австралийскому доллару);

- BNPP рекомендует открывать покупки по канадскому доллару против евро, фунт, иены и австралийского доллара;

— Рост инфляции в Австралии замедлился с 2,1% до 1,9%;

— Аналитики Loop Capital рекомендуют покупать акции компании Apple (AAPL) с целевым уровнем 172$;

— Квартальная выручка компании McDonald’s упала на -3,4%;

— Рост производства в Великобритании увеличилось наибольшими темпами с 1995 года;

— Квартальная прибыль General Motors превзошла прогнозы рынка;

— Квартальная выручка DuPont выросла на 5,1%;

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 24.04.2017

- 24 апреля 2017, 13:20

- |

— Основная повестка дня: индекс делового климата IFO Германии и речь члена ФРС Кашкари;

— General Electric увеличил чистую прибыль в 5 раз;

— Трамп: в среду будет объявлено о серьезном пересмотре налоговой политики;

— Индекс деловой активности в секторе услуг Еврозоны вырос с 56 до 56,2;

— Индекс деловой активности в производственном секторе Еврозоны вырос с 56,2 до 56,8;

— Президент МВФ Лагард: мы возвращаем миссию в Греции;

— Розничные продажи Великобритании в марте упали на -1,8%;

— Выручка компании Visa (V) выросла на +23,5%, квартальные отчеты вышли лучше ожидания аналитиков;

— Квартальные отчеты компании Honeywell (HON) вышли выше ожидания аналитиков;

— Рост инфляции в Канаде замедлился с +2% до +1,6% из-за снижения цен на продовольственные товары;

— Аналитики Argus рекомендую продажу акций компании Verizon (VZ);

— Baker Hughes: общее число буровых установок в США выросло на 10 единиц (до 857);

— Индекс деловой активности в производственном секторе США снизился с 53,3 до 52,8;

— Индекс деловой активности в секторе услуг США снизился с 52,8 до 52,5.

Блог им. Demonchikkiev |Фокус Рынка 17.03.2017

- 17 марта 2017, 10:38

- |

— Ключевая повестка дня: данные по промышленному производству США и индекс потребительских настроений от Reuters/Michigan;

— В парижском офисе МВФ произошел взрыв. Теракт организовали националисты Греции;

— Швейцарский Национальный Банк оставил без изменения процентную ставку на уровне -0,75%;

— Китай и Саудовская Аравия подписали 14 соглашений на сумму 65 млрд долларов;

— Банк Англии сохранил текущие параметры денежно-кредитной политики;

— Один представитель Банка Англии проголосовал за повышение процентной ставки (8 — 1);

График дня

Динамика валютной пары USD/RUB

— Министр финансов Германии Шойбле считает мягкую денежно-кредитную политику в регионах мира причиной следующего финансового кризиса;

— WSJ: экономисты прогнозируют ускорение роста экономики США, но в долгосрочной перспективе его ждет замедление;

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 10.03.2017

- 10 марта 2017, 10:04

- |

— Основная повестка дня: данные по «нон-фарму» США. От этой статистики зависит: повысит процентную ставку ФРС 15 марта или нет;

— Кроме того ждем данные по рынку труда Канады и торговому балансу Великобритании;

— Марин Ле Пен получает 25% голосов поддержки в преддверии французских выборов 23 апреля;

— ЕЦБ оставил процентную ставку без изменений;

— Аналитики Bernstein рекомендуют покупку акций компании Tesla (TSLA) с целевым уровнем 250$;

График дня

Динамика акций Tesla

— Драги прогнозирует текущий уровень процентных ставок в долгосрочном периоде;

— Акции компаний Сбербанк и Газпром упали до -3%, акции Россети упали на -13,38%;

— Согласно мнению банка BNZ, новозеландский доллар впал в долгосрочную нисходящую фазу;

— Драги готов увеличивать объем покупок, если перспективы ухудшаться;

— Индекс РТС упал на -4,6%, а индекс ММВБ на -2,5%;

( Читать дальше )

Блог им. Demonchikkiev |Будет ли продолжение ралли по золоту?

- 21 июля 2016, 13:50

- |

Одним из ключевых вопросов инвесторов текущего рынка является вероятность продолжения роста золота. После решения британцев о выходе страны из состава ЕС, котировки драгоценных металлов взлетели. В целом, за первую половину 2016 года, цена на золото выросла более чем на 25%. Будет ли больше?

Не стоит исключать идею того, что такой драгоценный металл, как золото пойдет далее вверх. Кроме того, не стоит отбрасывать и то, что мы обновим локальные максимумы за последние годы. Суть состоит в том, что текущие рыночные котировки по золоту смотрятся аппетитной точкой для входа в рынок по длинным позициям.

Ключевым фундаментальным фактором для первой фазы роста по золоту выступал Brexit и паника на финансовых рынках, которая стала причиной роста индекса страха VIX свыше уровня 25,00. На текущий момент волнение упало до минимумов, биржевой индекс S&P500 обновил исторические максимумы, а VIX упал до минимума, начиная с 2015 года. На этом фоне мы наблюдаем нисходящую консолидацию по тройской унции.

( Читать дальше )

Блог им. Demonchikkiev |От гривны по 33 никуда не деться

- 25 января 2016, 15:45

- |

На этой неделе все аналитики вдруг начали трубить про то, что, не смотря на падение гривны в обменниках, это движение вскоре утихнет. Но правда ли это или просто «популизм»? Как по мне, гривна имеет один физический закон, который еще когда-то открыл сам Исаак Ньютон «Сила притяжения». Если гривна уже была по 33, то рано или поздно сила притяжения вновь притянет ее к этой отметке. И причиной этому могут быть многочисленные фундаментальные факторы.

ФРС

Самый менее влиятельный с факторов сейчас – это денежно-кредитная политика Фед Резерва США. Центральный Банк начал свое ужесточение денежно-кредитной политики, которое может повлиять на глобальную тенденцию движения многих валют мира, включая и украинскую гривну. Суть в том, что предыдущие 9 лет в США царили низкие процентные ставки. Низкие проценты в первую очередь были на корпоративные и казначейские облигации, также на депозитные сертификаты в банках. Это в свою очередь снижало доходность американского капитала, который отчасти уходил на внешние рынки, включая рынки стран, которые развиваются.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс