Блог им. Defend_AK |История списка дивидендных аристократов. Часть 2

- 23 марта 2021, 19:32

- |

Продолжаем разбирать, почему за 16 лет (с момента формирования первого списка аристократов) 31 компания перестали ежегодно наращивать дивидендные выплаты. Первая часть доступна здесь.

1️⃣1️⃣Family Dollar ($FDO). Сеть магазинов розничной торговли. Повышала дивиденды 38 лет подряд, пока под давлением основного акционера не была продана Dollar Tree ($DLTR) за $8,5 млрд. Эта сделка принесла DLTR 2,5-кратное увеличение выручки. Правда, дивидендов она не платит вовсе. Увы. Капитализация FDO на момент объявления о продаже: около $9 млрд.

1️⃣2️⃣First Horizon ($FHN). Банковская структура, платила дивиденды с повышением 28 лет подряд, до кризиса 2008 г. Существует и сегодня, правда с точки зрения капитализации оправилась от последствий кризиса 2008 г. только в прошлом году. Капитализация в 2007: $5 млрд.

1️⃣3️⃣Fifth Third Banc. ($FITB). И снова банк, и снова кризис 2008 г. прервал 27-летнее шествие ежегодного повышения дивидендов. Тоже только в прошлом году дополз до уровня 2007 г. по капитализации и стоимости акций. Капитализация в 2007 г.: $22 млрд.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. Defend_AK |Chevron. Краткий обзор для долгосрочного инвестирования

- 20 марта 2021, 16:49

- |

Chevron ($CVX)

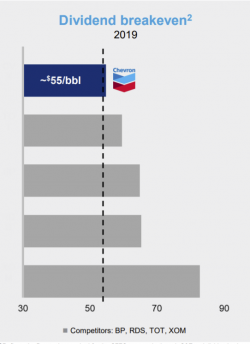

Нефтянка. Мировая нефтяная промышленность стагнирует уже 13 лет, с 2008 года. Вот если другие компании из S&P500 растут с 2008, то нефтянка падает. И Шеврон выглядит, можно сказать, лучшим образом среди конкурентов в одной весовой категории. Напрезентации для инвесторов представлено было много красивых картинок, как все замечательно и что в будущем будет еще лучше. Понравилась картинка, где показано, что Шеврон сможет делать все что запланировано, и поддерживать выплату дивидендов, при средней цене нефти Брент ~55$, в то время как конкурентам требуется выше цена нефти.

Вспомнил, что видел у Exxon похожую картинку, нашел ее — там рассказано, что у них все будет хорошо с инвестициями и дивидендами при цене Брента 45$, а при 55$ — просто отлично! А как у Шеврон планы до 2040 года расписаны — просто шик! Goldman Sachs в мае 2020 г. разместил график, на котором показал, что в принципе при цене 50 баксов за баррель у всех все будет хорошо, кроме Эксона — ему нужно 70 баксов.

( Читать дальше )

Блог им. Defend_AK |AbbVie. Краткий обзор для долгосрочного инвестирования

- 20 марта 2021, 16:39

- |

AbbVie ($ABBV)

Биофарма, которая была выделена в 2013 г. из Abbott Laboratories, причислена к дивидендным аристократам по праву наследия 😀 Abbott хорошо себя показывала в кризисы, поэтому можно надеяться, что AbbVie также по праву наследия очень стойка. К этой компании я очень тепло отношусь, потому что за несколько лет я на ней очень неплохо заработал 😂 На счете долгосрочного инвестора я купил акции на просадке, докупил при росте. Средняя 84,50$, что приносит мне более 6,1% годовых в виде дивидендов. Котировки были на пике в 2018 г. и сейчас пытаются восстановить свои позиции. Как и вся биофарма, подвержена рискам окончания патентов и вынуждена постоянно инвестировать в новые разработки, которые не факт, что принесут результат. Но пока у AbbVie все более-менее хорошо, несмотря на растущий долг из-за различных крупных покупок и инвестиций. Дивиденды растут очень серьезными темпами, угрозы их снижения или отмены на горизонте я не наблюдаю, стоимость акций хоть и спотыкается, но движется на обновление максимума. На 102$ сейчас образовалась неплохая поддержка, но я буду докупать при снижении к уровню 92$. Не буду сейчас вдаваться в детальные разборы, просто как вывод скажу, что в 2023 г. истечет патент на флагманский препарат Humira (который обеспечивает почти половину выручки), что может впоследствии очень серьезно ударить по AbbVie. Именно поэтому AbbVie диверсифицируется по полной. Так что сейчас рост идет на ожиданиях (слухах), а в 2023 г. может начаться распродажа на фактах. Я держу это в уме, но также абсолютно спокойно держу акции еще пару лет. А там видно будет.

( Читать дальше )

Блог им. Defend_AK |История списка дивидендных аристократов. Часть 1.

- 20 марта 2021, 16:31

- |

Многие относят компании, принадлежащие к списку дивидендных аристократов, к супер стабильным, которые однозначно подходят долгосрочному инвестору. Отчасти это так, но лишь отчасти…

Список дивидендных аристократов S&P500 впервые был составлен в мае 2005 г. В то время в него вошла 61 компания, и лишь 30 из них остались в этом списке до сегодняшнего дня (к слову, сейчас в этом списке 65 компаний). Что же такого особенного произошло за 16 лет, что половина компаний не смогли продолжать повышать дивиденды?

1️⃣AmSouth Bancorp ($ASO). Банковская структура, повышала дивиденды 31 год подряд до момента слияния с другим банком в 2006 г. Капитализация на момент слияния около $12 млрд.

2️⃣Alltel ($AT). Телеком, повышала дивиденды 35 лет подряд. В 2007 г. поглощена Vodafone-Verizon. Капитализация на момент поглощения около $24 млрд.

3️⃣Avery Dennison ($AVY). Промышленность, повышала 32 года, до кризиса 2008 г. Компания существует и сегодня, я про нее совсем капельку рассказывал в обзоре про 3М. Просто кризис ударил по бизнесу компании, она снизила дивиденды вдвое, и с 2010 г. продолжила свою историю ежегодного повышения. Капитализация за год до отмены дивидендов: около $6 млрд.

( Читать дальше )

Блог им. Defend_AK |Kimberly-Clark. Анализируем компанию для долгосрочного инвестирования

- 17 февраля 2021, 19:54

- |

$KMB Kimberly-Clark

Корпорация, производящая потребительские товары личной гигиены. Выпускает продукцию под брендами Huggies, Kleenex, Kotex и др. Котировки акций на момент написания статьи: $132,00. Текущая капитализация: $44,7 млрд. Годовой отчет вышел 25го января 2021 г.🧾

🔹История. Все началось в 1872 г., когда Джон Кимберли и Чарльз Кларк со товарищи вложили $42000💵 в открытие целлюлозно-бумажной фабрики. В 1889 г. небольшой городок The Cedars (хотя там население было сотня человек, так что — деревня 🏡) был переименован в Kimberly в благодарность за строительство там нового завода. Компания считается изобретателем туалетной бумаги в рулонах 🧻, женских гигиенических прокладок, одноразовых носовых платков, бумажных салфеток и полотенец. Сегодня Kimberly-Clark занимает порядка 8% мирового рынка средств личной и детской гигиены.

🔹Дивиденды. Kimberly-Clark относится к дивидендным аристократам, выплачивает дивиденды с ежегодным повышением 49 лет подряд.📈 В 2021 г. Kimberly-Clark обязалась платить $4,56 на акцию или ~3,5% годовых по текущей котировке. Процент выплат из чистой прибыли (и свободного денежного потока (FCF)) за последние 15 лет находится в районе 60-65%. Ежегодный прирост дивидендов с 2005 г. в среднем 5,6%☝️ (

( Читать дальше )

Блог им. Defend_AK |Coca-Cola. Анализируем компанию для долгосрочного инвестирования

- 15 февраля 2021, 16:28

- |

💲Coca-Cola. Мировая пищевая корпорация, известная каждому своим ассортиментом безалкогольных напитков. Компания Coca-Cola включает в себя более 500 брендов в 200 странах мира, среди которых хорошо известные российскому потребителю Sprite, Fanta, BonAqua, Burn, Minute Maid (соки Добрый, Rich, Моя Семья 🧃). Котировки акций на момент написания статьи: $50,70. Текущая капитализация: $218 млрд. Годовой отчет вышел 10го февраля.🧾

🔹История. В 1865 г. во время гражданской войны в США подполковник Джон Пембертон получил ранение, из-за которого все последующие годы его преследовали боли, лекарство от которых он нашел в применении морфия 💊. Будучи фармацевтом по образованию, он стал экспериментировать с винами на основе кокаиновых листьев в надежде избавиться от зависимости от морфия, и нашел новое «лекарство» для себя. В 1885 г. был введен «сухой закон», из-за чего Джону пришлось алкогольную составляющую «лекарства» заменить на сироп из жженого сахара. После, Джон договорился с местной аптекой о продаже первой Кока-Колы. Ее изобретатель умер в 1888 г. в нищите, и вдова продала рецепт «лекарства» за $2300💵 ушлому предпринимателю, который в 1892 г. создал «The Coca-Cola Company», а 1893 г. зарегистрировал товарный знак.

( Читать дальше )

Блог им. Defend_AK |3M. Анализируем компанию для долгосрочного инвестирования

- 08 февраля 2021, 17:42

- |

3M

Промышленная корпорация, которая производит более 60 тыс. наименований различной продукции, относящейся к товарам народного потребления, химической промышленности, средствам индивидуальной защиты и т.д. Котировки акций на момент написания статьи: $179,00. Текущая капитализация: $103,5 млрд. Годовой отчет вышел 26го января 2021 г.

История

3М была основана в 1902 г. как горнодобывающее предприятие под названием Minnesota Mining and Manufacturing Company. Пятеро предпринимателей имели беспроигрышную бизнес-модель по добыче корунда с последующим его использованием в качестве абразива. Да только в том месте, где они начали разработку, корунда в горной породе не оказалось. В итоге уже спустя три года компания была на грани банкротства, и один из первых инвесторов фактически выкупил ее и перепрофилировал на производство наждачной бумаги из импортируемого абразива из граната. Спустя годы работавший в ММM лаборант Ричард Дрю изобрел скотч, который изначально планировался как малярная лента для окраски автомобилей, но внезапно стал использоваться повсеместно. Позже 3М изобрела светоотражающую дорожную разметку, магнитную звукозаписывающую ленту, цветной копировальный аппарат и многое другое. А еще резина производства 3М побывала на Луне в составе ботинка на ноге Нила Армстронга. Сегодня 3М может похвастаться наличием в своем активе более 120 тыс. патентов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс