Блог им. ChicagosBull |Сбер, 1 квартал

- 09 апреля 2024, 21:48

- |

СБЕР В МАРТЕ: ПРИБЫЛЬ ПО-ПРЕЖНЕМУ УВЕРЕННО НАРАЩИВАЕТСЯ, ОБЪЕМ СБЕРЕЖЕНИЙ РАСТЕТ

Сбер опубликовал отчетность за прошлый месяц:

• По итогам 1кв24 банк показал 364 млрд руб (3.9% гг) чистой прибыли, обеспечив рентабельность капитала на уровне 22.0% (отдельно март: 22.5%.

• Количество розничных клиентов составило 108.8 млн человек, а число активных корпоративных клиентов: 3.2 млн компаний

• Розничный кредитный портфель увеличился в марте на 1.8% и превысил 23.2 трлн руб

• Корпоративный кредитный портфель составил 23.4 трлн руб, это 1.3% мм

• Чистый процентный доход месяц стал больше на 15.2% гг (208 млрд)

• Чистый комиссионный доход — увеличение на 2.4% гг (61.1 млрд)

Акции Сбера уже превысили уровень в 300 руб (текущий консенсус – 380-430 руб), акционеры Сбера в этом году смогут получить в виде дивидендов 50% от чистой прибыли, то есть около 750 млрд руб

- комментировать

- Комментарии ( 0 )

Блог им. ChicagosBull |Прибыль банков может снизиться.

- 01 апреля 2024, 00:27

- |

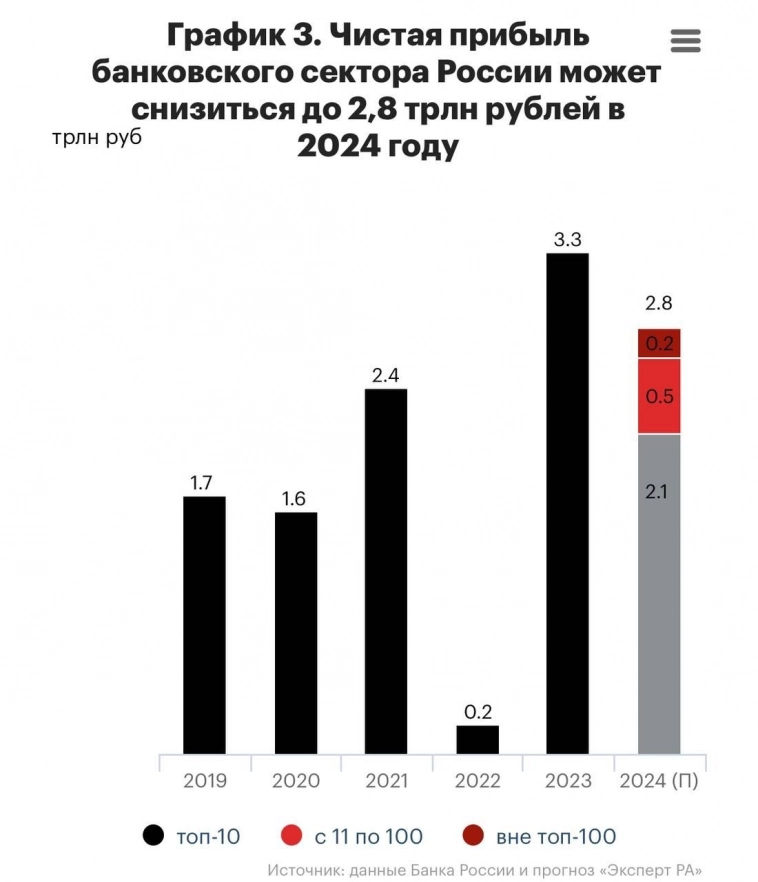

Эксперт РА полагает, что прибыль банковского сектора в этом году будет ниже чем в 2023 году — 2,1 трлн рублей.

3/4 из нее будет приходится на топ10 банков.

Блог им. ChicagosBull |Сбербанк и Тинькофф банк объединяют усилия.

- 19 марта 2024, 20:14

- |

Блог им. ChicagosBull |Сбер, отчёт, всё гут.

- 12 марта 2024, 13:51

- |

СБЕР В ФЕВРАЛЕ: С ПРИБЫЛЬЮ ПО-ПРЕЖНЕМУ ВСЕ В ПОРЯДКЕ

Сбер опубликовал отчетность за февраль:

• По итогам банк показал 235.5 млрд руб (4.7% гг). чистой прибыли, обеспечив рентабельность капитала на уровне 21.7%. Менеджмент отмечает, что несмотря на наличие “давления на корпоративное и розничное кредитование, банку удалось увеличить совокупный кредитный портфель на 0.5%, а на фоне высоких кредитных ставок сбережения клиентов растут существенно быстрее“

• Количество розничных клиентов составило 108.7 млн человек (+0.2 млн YtD), а число активных корпоративных клиентов: 3.2 млн компаний

• Розничный кредитный портфель увеличился в феврале на 0.5% мм и превысил 15.7 трлн руб

• Корпоративный кредитный портфель составил 23.15 трлн руб, это 0.3% мм

• Чистый процентный доход месяц стал больше на 22.4% гг (199.2 млрд)

• Чистый комиссионный доход — увеличение на 9.5% гг (55.9 млрд)

Акции Сбера недавно достигли уровня в 300 руб (текущий консенсус – 380-430 руб), акционеры Сбера в этом году смогут получить в виде дивидендов 50% от чистой прибыли, то есть около 750 млрд руб. MMI.

( Читать дальше )

Блог им. ChicagosBull |Герман Греф о марже строителей.

- 09 марта 2024, 15:12

- |

Герман Греф: у кого с маржой все хорошо, так это у строителей.

Глава «Сбер» заявил, что рентабельность банка по льготным ипотечным кредитам близка к нулю, а введение комиссий для застройщиков стало временной мерой, которая обеспечивает выживаемость девелоперских проектов и не дает остановить выдачи.

По его словам, кто-то придумал, что банки зарабатывают 5% маржи на ипотеке, но настолько непрофессионально были сделаны выводы, что даже стыдно было слушать. Если бы банки зарабатывали такие деньги, то была бы битва за то, чтобы выдать кредиты («Сбер» на первом месте по выдаче).

Греф считает, что когда 80% выдач приходится на кредиты с господдержкой, это не нормально. Если так сильно раскачивать госипотеку, то потом сразу же надо думать, как ее останавливать, это будет очень болезненный процесс. Остановка наложилась еще и на борьбу с инфляцией, поэтому очень жесткая остановка.

Ну как не накинуть и на строителей:

У кого с маржой все хорошо, так это у строителей. Они и должны внести свой вклад в то, чтобы это смягчение произвести. Мы работаем с нулевой рентабельностью, но так, чтобы не работать в убыток.

( Читать дальше )

Блог им. ChicagosBull |СБЕР, отчётность за январь.

- 11 февраля 2024, 22:55

- |

• По итогам отчетного периода банк показал 115.1 млрд руб (4.6% гг). чистой прибыли, обеспечив рентабельность капитала на уровне 20.7%. Удалось нарастить прибыль несмотря на традиционное снижение деловой активности в начале года и замедление кредитования

• Количество розничных клиентов составило 108.6 млн человек, а число активных корпоративных клиентов превышает 3.2 млн компаний

• Розничный кредитный портфель увеличился в январе на 28.9% гг и превысил 15.6 трлн руб (за 1м24: +351 млрд)

• Корпоративный кредитный портфель составил 23.1 трлн руб, 24.2% гг (за 1м24: +1.2 трлн)

• Чистый процентный доход месяц стал больше на 6.9% гг (48.7 млрд)

• Чистый комиссионный доход — увеличение на 16.6% гг (716 млрд)

Акции Сбера – одни из наиболее популярных на российском рынке и уже скоро могут взять заветную планку в 300 руб. Рыночный консенсус-прогноз составляет 380-400 руб. Кроме того, акционеры Сбера в этом году смогут получить в виде дивидендов 50% от чистой прибыли, то есть около 750 млрд руб

( Читать дальше )

Блог им. ChicagosBull |Ипотека падает.

- 17 ноября 2023, 14:33

- |

В октябре выдача ипотеки в Сбере упала на 16% Всего за месяц банк выдал 133,5 тысячи жилищных кредитов (-14% за месяц) на 476,8 млрд рублей (-16% за месяц). При этом количество выданных ипотек сократилось почти во всех регионах России. Наибольшее сокращение отмечено в Новосибирской (-25%), Свердловской (-24%) и Челябинской (-23%) областях. Среди регионов без городов-миллионников больше всего спрос снизился в Хабаровском крае (-23%), Тюменской области (-23%) и Мордовии (-22%).

Блог им. ChicagosBull |Сегодня Сбербанку 182 года!

- 12 ноября 2023, 15:00

- |

Сегодня, 12 ноября, Сбербанку исполняется 182 года История крупнейшего банка в России началась в 1841 году с двух маленьких отделений. Первыми корпоративными клиентами сберегательных касс были монастыри и церкви. Сегодня число частных клиентов превысило 108 млн, а корпоративных — достигло 3,2 млн. Желаем всем сотрудникам Сбера, особенно нашим друзьям, крепкого здоровья, новых интересных вызовов и взаимовыгодного сотрудничества! С днём рождения!

Блог им. ChicagosBull |Сбер первый!

- 12 ноября 2023, 01:30

- |

Блог им. ChicagosBull |Сбер получил Индию в своё распоряжение.

- 17 октября 2023, 20:02

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс