Блог им. CaptainFIRE |🧱 Больше 3 лет создаю Собственный Пенсионный Фонд

- 15 декабря 2024, 05:25

- |

В ноябре были куплены ценные бумаги следующих компаний:

1) Новатэк – 9 шт (7 247₽)

2) Северсталь – 1 шт (1 089₽)

3) Т-Технологии – 2 шт (4 678₽)

4) РусГидро – 17 000 шт (7 910₽)

5) Газпром – 30 шт (3 431₽)

6) ВК – 18 шт (4 514₽)

7) НЛМК – 10 шт (1 189₽)

8) НорНикель – 20 шт (2 061₽)

9) АЛРОСА – 50 шт (2 369₽)

10) МТС – 40 шт (6 766₽)

11) Сургутнефтегаз – 300 шт (6 863₽)

12) Интер РАО – 1 400 шт (5 039₽)

13) ПИК – 18 шт (6 946₽)

Сумма вложений в ФР – 60 000₽

Комиссия брокера/биржи – 42,06₽

Продолжаю ускоренными темпами пополнять ИИС, после сыгранной свадьбы:

Август — 25 000₽

Сентябрь — 30 000₽

Октябрь — 65 000₽

Ноябрь — 60 000₽

Задача min (200к) по году выполнена, для выполнения задачи max (300к) осталось пополнить счет еще на 50к в декабре, но в планах добить ИИС до максимальной суммы для вычета.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 54 )

Блог им. CaptainFIRE |📊 Итоги 3 лет создания Собственного Пенсионного Фонда

- 30 ноября 2024, 02:23

- |

«А что, если начать с 20 лет создавать свой Собственный Пенсионный Фонд?» — центральный вопрос-призыв моего скромного, авторского блога. Сегодня мы узнаем к каким результатам за 3 года пришел парень, который начал создавать капитал со студенческой поры.

Исходные данные:

🥕 Возраст — 25 лет;

🥕 Семья — 2 человека;

🥕 Место жительства — Ярославская область;

🥕 Живем в съемной квартире, есть своя машина;

🥕 Работать над созданием капитала начал в 2021 — будучи студентом, однако и до этого была привычка откладывать часть средств из доходов;

🥕 Цель: сформировать мини-пенсионный фонд, который будет покрывать расходы семьи в будущем.

Всем привет, с вами Captain — автор небольшого блога про личные финансы, инвестиции и FIRE.

Жми на морковку 🥕 и присоединяйся, будем повышать уровень финансовой грамотности вместе!!

Каждый год создания нашего мини-пенсионного фонда наполнен существенными событиями, которые так или иначе определяют промежуточный результат.

( Читать дальше )

Блог им. CaptainFIRE |🧱 35 месяцев создаю Собственный Пенсионный Фонд

- 10 октября 2024, 08:52

- |

Рассказываю о своем опыте формирования капитала со студенческой поры, а также делюсь текущими результатами в этой статье.

Всем привет, с вами Captain — автор небольшого блогапро личные финансы, инвестиции и FIRE.

Почти 3 года, как я создаю Собственный Пенсионный Фонд, который должен стать для моей семьи – альтернативой всеми известному Пенсионному Фонду России. Подробнее о том, как создается СПФ и как определяется целевая сумма можно узнать здесь и здесь.

В предыдущем отчете я подводил итоги с февраля по май, сегодня же подведу итоги с июня по сентябрь, предоставив свежую и актуальную информацию по СПФ. Итак, приступим.

С июня по сентябрь были куплены ценные бумаги следующих компаний:

1) Новатэк – 3 шт (3 138₽)

2) ФосАгро – 1 шт (5 402₽)

3) ТКС Холдинг – 3 шт (7 732₽)

4) РусГидро – 9 000 шт (4 850₽)

5) Газпром – 10 шт (1 277₽)

6) Русал – 10 шт (422₽)

7) ВК – 37 шт (13 910₽)

8) НЛМК – 20 шт (3 527₽)

9) НорНикель – 60 шт (7 139₽)

( Читать дальше )

Блог им. CaptainFIRE |🏗 31 месяц создаю Собственный Пенсионный Фонд

- 17 июня 2024, 07:30

- |

Рассказываю о своем опыте формирования капитала со студенческой поры, а также делюсь текущими результатами в этой статье.

Всем привет, с вами Captain — автор небольшого блогапро личные финансы, инвестиции и FIRE.

Вот уже как 3 год я создаю Собственный Пенсионный Фонд, который должен стать для моей семьи – альтернативой всеми известному Пенсионному Фонду России. Подробнее о том, как создается СПФ и как определяется целевая сумма можно узнать здесь и здесь.

Прошлый раз я рассказывал о январских результатах нашего мини-фонда, с тех пор прошло 4 месяца. Я решил отойти от традиции ежемесячных отчетов и подвести итоги с февраля по май, предоставив свежую и актуальную информацию по СПФ. Итак, приступим.

С февраля по май были куплены ценные бумаги следующих компаний:

1) Новатэк – 9 шт (11 335,4₽)

2) ФосАгро – 1 шт (6 535₽)

3) ТКС Холдинг – 2 шт (6 228,5₽)

4) РусГидро – 7 000 шт (4 785,5₽)

5) Газпром – 30 шт (4 157,3₽)

6) Сургутнефтегаз – 100 шт (2 973₽)

( Читать дальше )

Блог им. CaptainFIRE |✅ Вышел в плюс по долларовой доходности, инвестируя последние 2 года только в акции РФ

- 08 марта 2024, 07:45

- |

Впервые за 27 месяцев Собственный Пенсионный Фонд (СПФ) показал положительную динамику в твердой валюте. О том, как так получилось и какой сейчас результат у нашего мини-пенсионного фонда, узнаем в этой статье.

Всем привет, с вами Captain — автор небольшого блога про личные финансы, инвестиции и FIRE.

Вот уже как 3 год я создаю Собственный Пенсионный Фонд, который должен стать для моей семьи — альтернативой всеми известному Пенсионному Фонду России. Подробнее о том, как создается СПФ и как определяется целевая сумма можно узнать здесь и здесь.

Ну а мы возвращаемся к нашей теме. Как же так вышло, что инвестируя в рублевые активы мы умудрились показать доходность и в валюте? Все очень просто: Российский Фондовый Рынок, а именно акции РФ последние 2 года растут, как на дрожжах.

( Читать дальше )

Блог им. CaptainFIRE |🔎 Неужели грааль на фондовом рынке России найден?!

- 16 декабря 2023, 07:25

- |

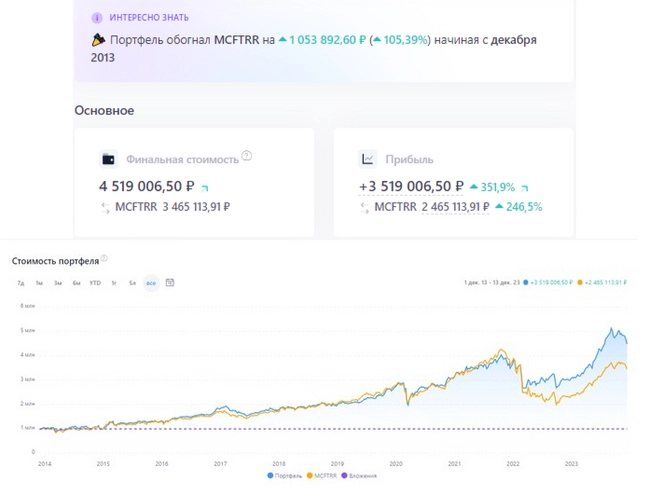

Все мы знаем, что дивиденды на российском рынке акций, являются определяющим фактором роста этих ценных бумаг. Может применим к этим знаниям сбалансированный подход? Иными словами: «А что, если мы соберем портфель из компаний, исправно выплачивающих дивиденды, в равных долях!?». Присаживайтесь поудобнее, дамы и господа, сейчас мы с вами ответим на этот вопрос.

Всем привет, с вами Captain — автор небольшого блога про личные финансы, инвестиции и жизнь сейчас! Сегодня мы с вами проведем бэктест портфеля, состоящего из дивидендных коров, взятых в равных весах.

Вообще, почему отечественные инвесторы так ревностно относятся к дивидендам? Чтобы не разводить здесь полемику на эту тему, просто рекомендую прочитать пост, посвященный этой теме, от автора, который копит на квартиру в Сочи.

БэктестНу, а мы возвращаемся к нашему эксперименту. Итак, я уже делал подобное исследование, только там я выяснял, какая стратегия лучше: равновзвешенная или капитализированная.

( Читать дальше )

Блог им. CaptainFIRE |❄️ Инвестировал 900 000₽ в Фондовый рынок

- 08 декабря 2023, 07:49

- |

Прибыль Собственного Пенсионного Фонда за все время

Продолжаю понемногу пополнять наш Собственный Пенсионный Фонд (СПФ), несмотря на то, что фондовый рынок, в настоящее время, не является основным местом аккумулирования сбережений. Тем не менее, планка вложений в размере 900к достигнута. Давайте посмотрим на результаты.

Но обо всем по порядку.

В этом месяце были куплены ценные бумаги следующих компаний:

1) Северсталь – 1 шт (1 268,2₽)

2) ИнтерРАО – 100 шт (412,45₽)

3) Алроса – 40 шт (2 602,4₽)

4) МТС – 20 шт (5 057₽)

5) РусГидро – 1 000 шт (781,5₽)

6) ПИК – 2 шт (1 338₽)

7) ВК – 1 шт (604,2₽)

Сумма вложений в ФР – 12 032,24₽

Комиссия брокера/биржи – 8,45₽

Сумма замороженных активов в ноябре составила порядка 391 тыс ₽ или 37% от стоимости портфеля.

<>

Итак, коротко напомню, что я создаю мини-пенсионный фонд, который в перспективе будет покрывать расходы моей семьи в будущем. Так как я нахожусь в начальной фазе создания накоплений, я выбрал, основываясь на исторических данных по доходности различных классов активов, местом накоплений — Фондовый рынок, со стратегией портфель из 100% акций.

( Читать дальше )

Блог им. CaptainFIRE |⚖️ Бэктест. Равновзвешенный подход против капитализированного, какая инвест. стратегия лучше?

- 04 декабря 2023, 07:43

- |

Сегодня мы рассмотрим какая инвестиционная стратегия доходнее на Российском рынке: взвешенная по капитализации или взятая в равных долях.

Прежде чем начать, замечу, что похожий бэктестпроводился Александром Елисеевым aka Фининди, рекомендую к прочтению.

Я как человек, который 2 год придерживается равновесового подхода, хочу примерить текущую стратегию на имеющиеся исторические данные по Отечественному рынку и вставить свои 5 копеек касаемо данного подхода. Итак, начнем!

Входные условия

Бэктест будет проводится с помощью сервиса учета инвестиций Snowball Income и как следствие будет определяться его функционалом и базой данных.

Из-за того, что индекс МосБиржи начал становиться таким, каким мы его знаем только ближе к 10-м, и некоторых выбывших из индекса компании нет в базе Snowball, исследуемый отрезок времени будет взят в период с декабря 2013 по декабрь 2023 (10 лет). Тогда в состав ИМБ входили 50 компаний

( Читать дальше )

Блог им. CaptainFIRE |📊 Итоги 2 лет создания Собственного Пенсионного Фонда

- 15 ноября 2023, 07:29

- |

Синяя — стоимость портфеля, Желтая — вложения собственных средств.

«А что, если начать с 20 лет создавать свой Собственный Пенсионный Фонд?» — заглавный вопрос в моем небольшом авторском блоге и сегодня мы ответим на этот вопрос в разрезе двух лет, подведя итоги 2 года активных действий по созданию капитала.

Для общего понимания картины:

🥕 Возраст — 24 года;

🥕 Семья — 2 человека;

🥕 Место жительства — Ярославская область;

🥕 Живем в съемной квартире, есть своя машина;

🥕 Работать над созданием капитала начал в 2021 — будучи студентом, однако и до этого была привычка откладывать часть средств из доходов;

🥕 Цель: сформировать мини-пенсионный фонд, который будет покрывать расходы семьи в будущем.

Этот год как и прошлый был наполнен значительными событиями, которые корректировали вектор дальнейшего развития нашего мини-фонда, а также прогресс по достижению основной цели. Начнем с октября: я решил возобновить ежемесячные пополнения ИИС, несмотря на требующиеся средства для тактической задачи, снизив целевые суммы вложений. Пока что, это 10к. Поэтому

( Читать дальше )

Блог им. CaptainFIRE |Крошки от Dell Technologies

- 26 августа 2023, 07:37

- |

Я уже не раз освещал тему дивидендных выплат от иностранных компаний оказавшихся в блоке, тык. К счастью, из таковых у меня только одна (в заголовке упомянутая), которая не перестает меня баловать «щедрыми» зачислениями на мой брокерский счет.

Так в августе мне пришло целых 0,06$ (или 5,6₽ по курсу на момент зачисления). Прошлый раз дивы пришли в рублях, их принудительно конвертировали, из-за наложенных санкций, по крайней мере так объясняла поддержка.

Однако сейчас, конвертации не произошло: «так как выплата произошла от вышестоящих депозитариев, которые смогли ее произвести в валюте.»

На сегодня мне поступило 11₽ из 200₽ положенных дивидендных выплат от Dell. В принципе от этих крошек ни горячо, ни холодно, но сам процесс начисления выплат вызывает кучу вопросов, на которые пока что нет однозначных ответов.

Продолжаю наблюдать за ситуацией.

Блог в Telegram: Captain

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс