Блог им. CaptainFIRE

🔎 Неужели грааль на фондовом рынке России найден?!

- 16 декабря 2023, 07:25

- |

Все мы знаем, что дивиденды на российском рынке акций, являются определяющим фактором роста этих ценных бумаг. Может применим к этим знаниям сбалансированный подход? Иными словами: «А что, если мы соберем портфель из компаний, исправно выплачивающих дивиденды, в равных долях!?». Присаживайтесь поудобнее, дамы и господа, сейчас мы с вами ответим на этот вопрос.

Всем привет, с вами Captain — автор небольшого блога про личные финансы, инвестиции и жизнь сейчас! Сегодня мы с вами проведем бэктест портфеля, состоящего из дивидендных коров, взятых в равных весах.

Вообще, почему отечественные инвесторы так ревностно относятся к дивидендам? Чтобы не разводить здесь полемику на эту тему, просто рекомендую прочитать пост, посвященный этой теме, от автора, который копит на квартиру в Сочи.

БэктестНу, а мы возвращаемся к нашему эксперименту. Итак, я уже делал подобное исследование, только там я выяснял, какая стратегия лучше: равновзвешенная или капитализированная.

Сегодня, для бэктеста, мы возьмем тот же отрезок времени — 10 лет (декабрь 2013 — декабрь 2023), определим какие компании в то время входили в состав Индекса МосБиржи и по двум критериям соберем два портфеля, по которым и будем оценивать результат.

Как и в прошлый раз воспользуемся инструментом «Лаборатория портфелей» от сервиса для учета инвестиций Snowball Income.

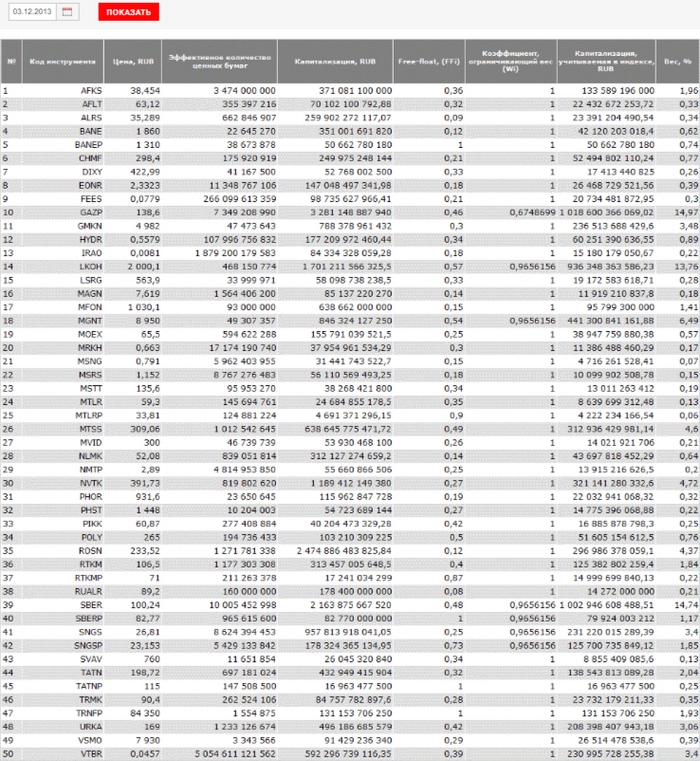

Состав ИМБ в декабре 2013 года выглядел следующим образом:

Наша задача выбрать компании, которые платят дивиденды из года в год, т.е. составить портфель из «дивидендных коров».

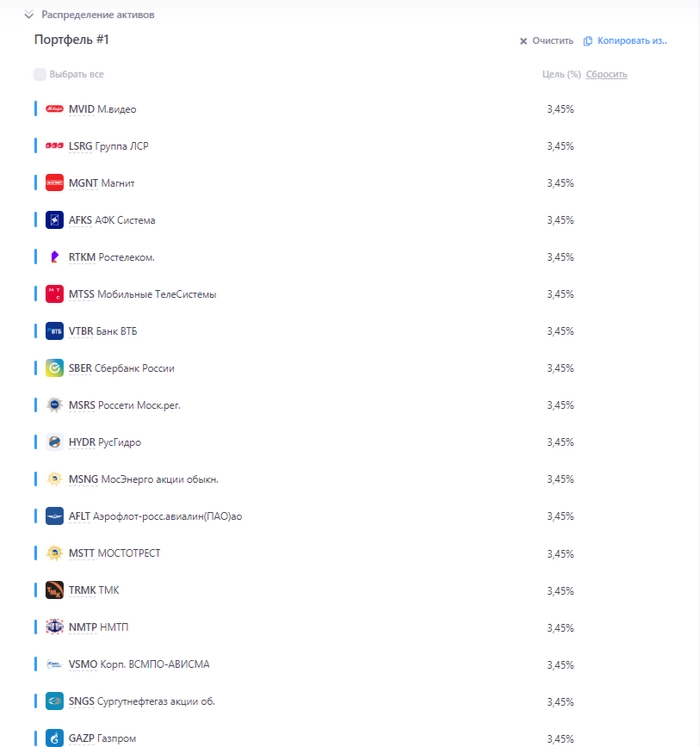

Первый критерий: Я взял порог входа в «дивидендную элиту» довольно простым, компании должны были выплачивать дивиденды за прошлый (2012) и текущий (2013) годы. Именно по этому условию будет сформирован первый портфель. Всего таких компаний вышло 29 штук из 50, с весом 3,45% на каждую. Часть из них вы можете увидеть на картинке ниже:

Назовем этот портфель «Коровы 2013», чтобы было проще сравнивать со вторым портфелем, собранному по 2 критерию, о котором речь пойдет ниже.

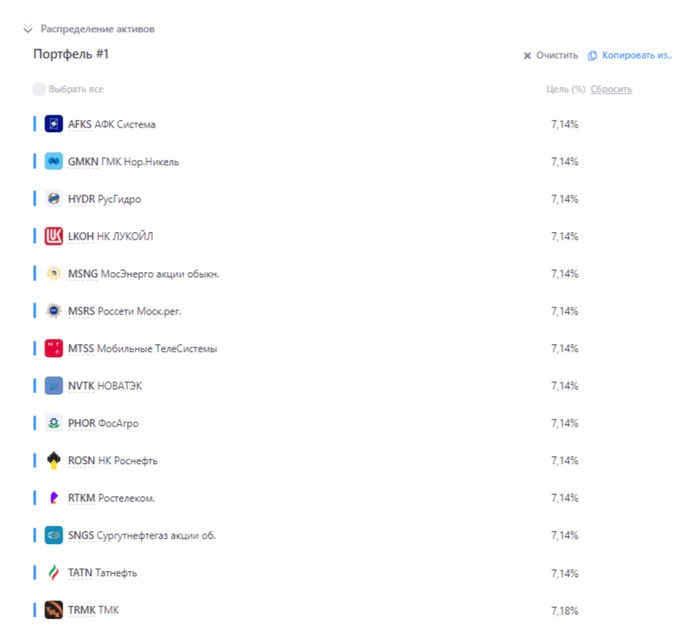

Второй критерий: Если в портфель «Коровы 2013», по лояльному первому критерию, могли заскочить случайные парни, которые в будущем могли нестабильно делать выплаты инвесторам, то во втором портфеле такого не будет, так как в этом «стаде» будут присутствовать только «породистые коровы» с ежегодными дивидендными выплатами 2012-2023 годов, коих набралось 14 штук:

Доля каждой компании равна 7,14% (у ТМК — 7,18%, чтобы общий вес портфеля был 100%). Дадим название этому портфелю «Породистые Коровы».

Условия: Выберем размер портфелей 1 млн ₽, включим реинвестицию дивидендов с учетом налога 13%, а также добавим ребалансировку. Сравнивать результаты портфелей будем с Индексом Мосбиржи, учитывающим налог на дивиденды MCFTRR.

Приступаем к исследованию

Коровы 2013

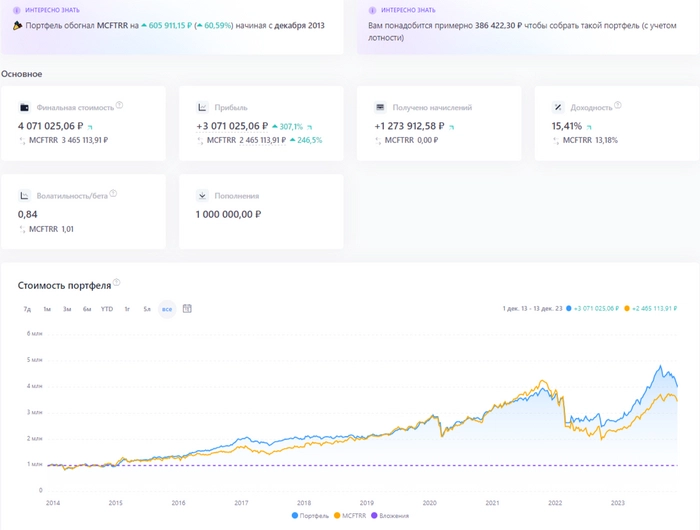

На картинке выше показан результат портфеля «Коровы 2013» с ежегодной ребалансировкой, за 10 лет наши коровы «привезли» более 600к или 60% форы индексу!!! Показав среднегодовую доходность в 15,4%. И это при том, что наш портфель менее волатилен. Однако, видно, что стратегический отрыв от индекса начал возникать только с начала 2022 года, до этого момента результат был близок к среднерыночному.

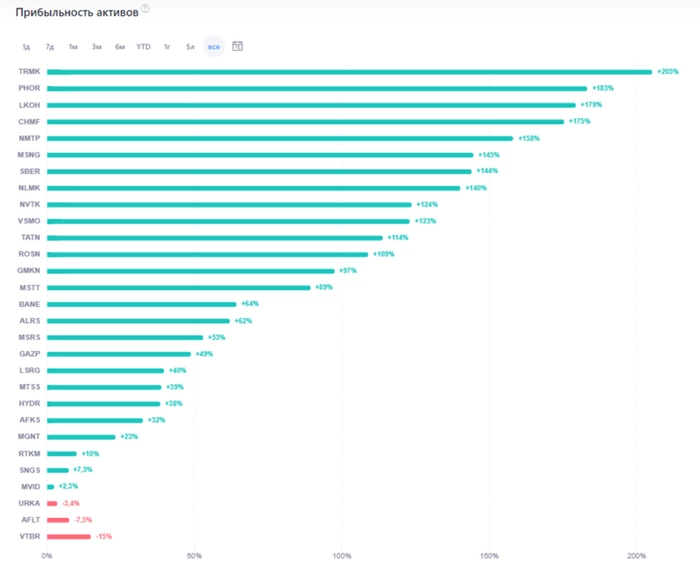

Всего лишь 3 компании в минусе: Уралкалий, ушедший с биржи в 2019 году и наши хорошие знакомые, Аэрофлот и ВТБ. Причем убыток достаточно небольшой, но посмотрите какие ошеломительные прибыли у других.

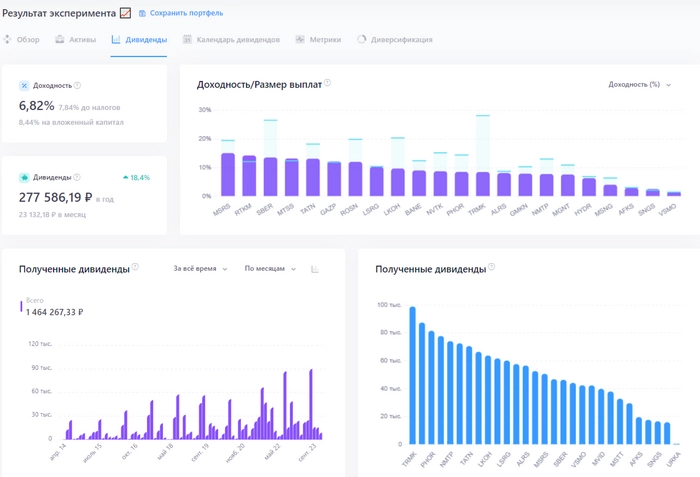

Дивидендная доходность «Коров 2013» составляет 6,82%. Больше всех получено дивидендов от ТМК — трубной металлургической компании, которая входит в тройку мировых лидеров производителей труб; прежде всего это производя для нефтегазового сектора.

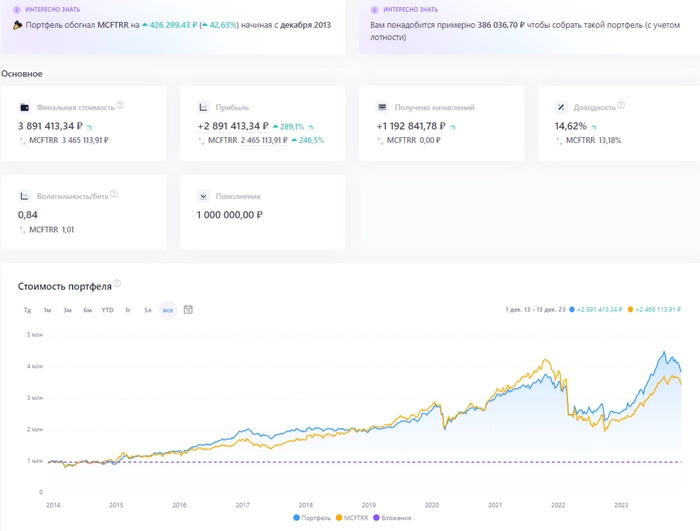

Кстати, с ежеквартальной ребалансировкой результат хуже (картинка выше), забегая вперед, скажу, что также дела обстоят и с портфелем «Породистых коров», учитывая мое предыдущее исследование: уже в 3-х случаях из 3-х, ребалансировка 1 раз в год способствует большей прибыли и доходности портфеля, по сравнению с ежеквартальной и тем более ежемесячной ребалансировкой. Совпадение или закономерность — вопрос, требующий отдельного исследования по этой теме. Ну а мы переходим ко второму портфелю.

Породистые коровы

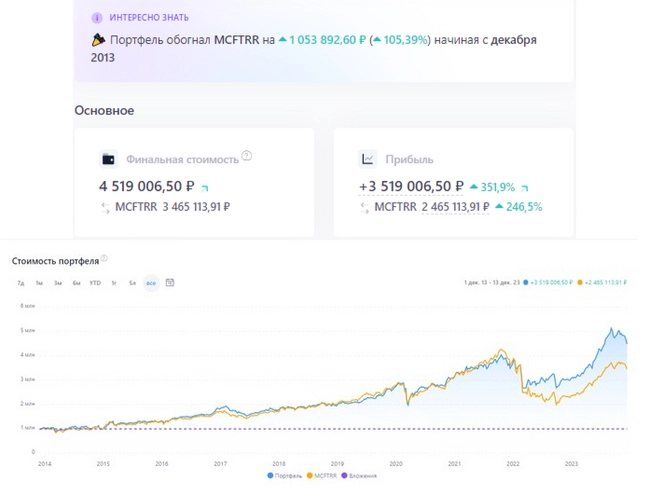

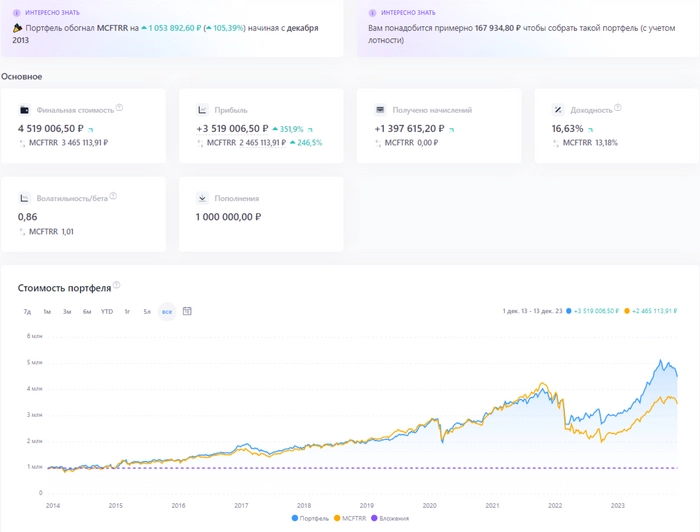

«Породистые коровы» с ежегодным ребалансом, за 10 лет принесли 3,5 млн ₽, только за счет реинвестиций и роста стоимости акций, при этом оторвавшись от индекса более чем на 100%, со среднегодовой доходностью 16,6%!!! Здесь также, как и в предыдущем портфеле наблюдается значительный обыгрыш индекса с начала 2022 года.

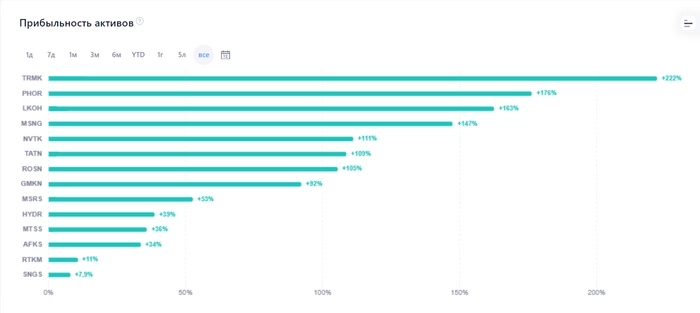

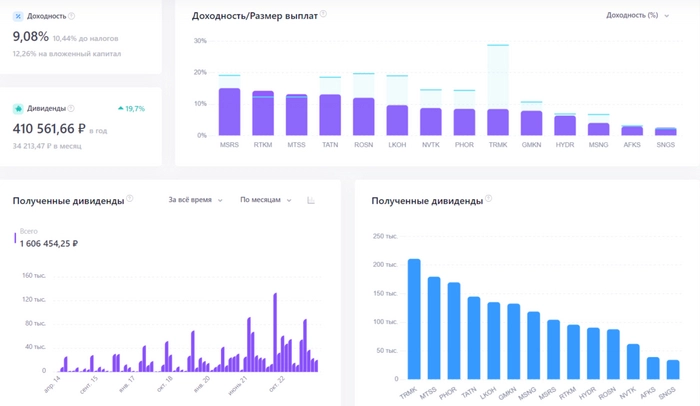

Убыточных акций просто нет. Тройка лидеров по прибыли все та же, что и у «Коров 2013»: ТМК, ФосАгро, Лукойл. А дивидендная доходность этого портфеля равна 9,08%.

Конечно второй вариант не совсем «честен», так как здесь только состоявшиеся победители, но я привел его здесь для того, чтобы посмотреть какой результат показывает портфель, состоящий из компаний, стабильно выплачивающих дивиденды.

Итоги1) Найден ли грааль? — и да, и нет. «Как это понимать?» — спросите вы, а я скажу, что несмотря на феноменальные отрывы доходности наших коров от среднерыночных, все они имеют «свежее происхождение» — с начала 2022 года, и могут быть просто недолговечным трендом, который сейчас царит на фондовом рынке России. А возможно, это начало стратегического преимущества данной стратегии над рынком. Истину покажет только время.

2) Равновзвешенный портфель из дивидендных коров, может быть выбран, как альтернатива традиционному, капитализированному, так как до 2022 года они показывали очень близкие результаты.

3) Ребалансировка — ежеквартальная или ежегодная, вопрос остается дискуссионным, возможно правда где-то посередине .

Как вы смотрите на такую стратегию в инвестициях? Пишите свои мысли в комментариях.

P.S. Если вам понравилась статья не скупитесь на положительную оценку, также буду рад увидеть вас в своем скромном авторском блоге.

теги блога CaptainFIRE

- 21-й век

- Dell

- dell technologies

- FB

- FIRE

- автомобили

- акции

- Акции РФ

- альфа-директ

- банк

- банки

- Брокер

- брокеры

- быт

- бюджет

- вклады

- деньги

- Депозиты

- дивиденды

- Дональд Трамп

- Европа

- ЕС

- жизнь

- заблокированные активы

- заработная плата

- иис

- инвестирование в акции

- инвестиции

- инвестиции в акции

- инвестиции в недвижимость

- Инвестиции в России

- инфляция

- инфляция в России

- итоги года

- итоги месяца

- капитал

- ключевая ставка

- криптовалюта

- кэшбек

- личные финансы

- МосБиржа

- на пенсию в 35

- накопительные счета

- налогообложение на рынке ценных бумаг

- облигации

- обмен заблокированными активами

- оптимизация

- отпуск

- оффтоп

- ошибки

- пассивный доход

- пенсионный фонд

- пенсия

- планирование

- Портфель инвестора

- поступление дивидендов

- премиальное обслуживание

- продуктивность

- промсвязьбанк

- ранняя пенсия

- расходы

- расходы домохозяйств

- расходы на жизнь

- расходы на личное потребление

- Россия

- рубль

- санкции

- Сбережения

- свадьба

- свой пенсионный фонд

- семейный бюджет

- семья

- счастье

- США - РФ

- трейдинг

- Финансовая грамотность

- Финансовая независимость

- финансовая подушка

- финансы

- фондовый рынок

- фондовый рынок

- цели на 2023

- экономика

- экстремизм

Как инвестируют большие деньги: Елена Батурина после продажи Интеко в 2011-2013 просто ( не просто конечно ,- а спросила какой нибудь Маккензи, заплатив какие нибудь 3-5 млн $ ) тарила на полученные от продажи миллиарды Сбербанк и Газпром. Также поступили владельцы Борцов сын и отец, продав предприятия американцам. Но об этом мы узнаем случайно, в 2021-2022.

Эх…

Вы еще живые чтоль