Блог компании ЦентроКредит |Еженедельный обзор долговых рынков

- 29 марта 2022, 09:04

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

ПРЕДВАРИТЕЛЬНЫЕ ИНДЕКСЫ PMI ЗА МАРТ: СЕНТИМЕНТ ОСТАЕТСЯ ПОЗИТИВНЫМ ВЕЗДЕ, КРОМЕ ЯПОНИИ, НО В ЕВРОПЕ ВЕРОЯНО ДАЛЬНЕЙШЕЕ СНИЖЕНИЕ В УСЛУГАХ

Опубликованные в конце прошлой недели предварительные индексы PMI за март показывают, что по многим позициям ситуация остается, в целом, благоприятной, но по некоторым позициям наблюдается нисходящий импульс.

Прежде всего обращают на себя внимание худшие, по сравнению с февралем показателей как промышленности, так и услуг в Еврозоне, в частности – в ключевой экономике континента – Германии.

( Читать дальше )

- комментировать

- 4К

- Комментарии ( 0 )

Блог компании ЦентроКредит |Еженедельный обзор долговых рынков

- 22 марта 2022, 09:41

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

MOODY’S ЗАМЕТНО ПОНИЗИЛ ПРОГНОЗ ПО ВСЕМ МИРОВЫМ ЭКОНОМИКАМ, РОССИЯ: -7% в 2022г и -3% в 2023г. РОСТ в ГЕРМАНИИ МОЖЕТ ОКАЗАТЬСЯ ВДВОЕ МЕНЬШИМ

Вслед за ОЭСР, свой прогноз в новой реальности представил и Moody’s, который снизил прогнозы глобального экономического роста по всем юрисдикциям и одновременно повысил ожидания по инфляции. Особенно, обращаем внимание на Европу, и особенно, на ее ведущую экономику — Германию.

Падение экономики России в этом году составит -7%. Ожидания инфляции в нашей стране мы считаем несколько заниженными (16.2% гг), наш прогноз сейчас находится на уровне 20% гг. Впрочем, ожидания Moody’s относительно роста потребительских цен по всем представленным странам мы считаем в этой ситуации крайне консервативными.

( Читать дальше )

Блог компании ЦентроКредит |Еженедельный обзор долговых рынков

- 22 февраля 2022, 09:58

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ЛОБАЛЬНЫЙ РЫНОК

РЫНОК ПЕРЕПРАЙСИЛ ОЖИДАНИЯ ПО СТАВКЕ ФРС И ТЕПЕРЬ ЖДЁТ +25 БП В МАРТЕ И +150 БП К КОНЦУ ГОДА

Никаких макро-факторов для более плавной нормализации ДКП в США не видно. Вся последняя статистика говорила о том, что экономика уверенно растет, а инфляция выходит из-под контроля. Смягчившиеся ожидания, на наш взгляд, отражают геополитический фактор.

Не секрет, что для ФРС главным ограничителем в нормализации ДКП являются риски финансовой стабильности. -20% в основных индексах – это нормальная коррекция, и никого она не пугает. Но бОльший обвал и потрясения на долговых рынках – это то, что заставит ФРС встать на паузу. Геополитика подрывает финстабильность и может заставить ФРС действовать ещё более аккуратно.

( Читать дальше )

Блог компании ЦентроКредит |Еженедельный обзор долговых рынков

- 15 февраля 2022, 11:28

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

РЕКОРДНАЯ ЗА 40 ЛЕТ ИНФЛЯЦИЯ В США: РОСТ ЦЕН УСИЛИВАЕТСЯ НЕ ТОЛЬКО ИЗ-ЗА ЭНЕРГОНОСИТЕЛЕЙ

Федрезерв получил очередной повод к тому, чтобы начать нормализовывать свою ДКП уже как можно скорее — потребительские цены в США в январе выросли на 0.84% мм (0.64% мм с устранением сезонности). Годовой показатель подскочил с 7.04% до 7.48% гг. И это максимум с 1982 года!

Базовая инфляция (с устранением влияния цен на энергоносители и продовольствие) составила 0.73% мм (0.58% мм с устранением сезонности). Годовой показатель взлетел с 5.45% до 6.02% гг.

Инфляция на общем уровне выросла из-за увеличения цен на энергоносители, транспортные услуги. Но, дело не только в волатильных компонентах: базовая инфляция остается высокой (0.58% mm sa) и вновь признаков ее замедления нет...

( Читать дальше )

Блог компании ЦентроКредит |Еженедельный обзор долговых рынков

- 31 января 2022, 17:23

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

ФЕДРЕЗЕРВ ПОДТВЕРДИЛ СВОЮ ЯСТРЕБИНУЮ РИТОРИКУ. ОСНОВНЫЕ ТЕЗИСЫ ВЫСТУПЛЕНИЯ ДЖ. ПАУЭЛЛА

ИНФЛЯЦИЯ

• С МОМЕНТА ДЕКАБРЬСКОГО ЗАСЕДАНИЯ СИТУАЦИЯ С ИНФЛЯЦИЕЙ НЕСКОЛЬКО УХУДШИЛАСЬ. СУЩЕСТВУЕТ РИСК ТОГО, ЧТО ВЫСОКАЯ ИНФЛЯЦИЯ ЗАТЯНЕТСЯ, ХОТЯ ЭТО И НЕ ЯВЛЯЕТСЯ НАШИМ БАЗОВЫМ СЦЕНАРИЕМ

• ФРС ОЖИДАЕТ ПРОГРЕССА В ВОПРОСЕ ИНФЛЯЦИИ ВО ВТОРОЙ ПОЛОВИНЕ ЭТОГО ГОДА

• МЫ ХОТИМ ВЕРНУТЬ ИНФЛЯЦИЮ К 2%, ЧТОБЫ ПРИ ЭТОМ РЫНОК ТРУДА ОСТАВАЛСЯ СИЛЬНЫМ

ЭКОНОМИКА

• ЭКОНОМИКА ПРОДЕМОНСТРИРОВАЛА БОЛЬШУЮ СИЛУ

• РЫНОК ТРУДА ДОСТИГ ЗНАЧИТЕЛЬНОГО ПРОГРЕССА, СПРОС НА РАБОЧУЮ СИЛУ ОСТАЕТСЯ ИСТОРИЧЕСКИ ВЫСОКИМ

• ЗАРПЛАТЫ РАСТУТ САМЫМИ БЫСТРЫМИ ТЕМПАМИ ЗА МНОГИЕ ГОДЫ

• ПРОБЛЕМЫ СО СТОРОНЫ ПРЕДЛОЖЕНИЯ БОЛЕЕ МАСШТАБНЫЕ И ДОЛГОВРЕМЕННЫЕ, ЧЕМ ПРЕДПОЛАГАЛОСЬ

( Читать дальше )

Блог компании ЦентроКредит |Недельный обзор рынка нефти

- 17 января 2022, 20:33

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

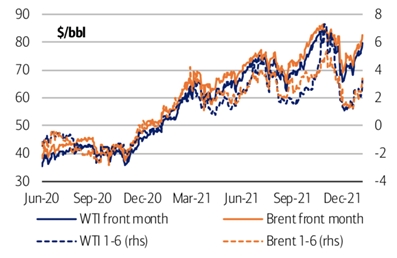

После 18-месячного роста цены на сырую нефть снизились в ноябре 2021 года, чему способствовали распространение Омикрона, возобновление ограничений и решение ОПЕК+ продолжить увеличение добычи. С пика конца октября в 85 долларов за баррель цены на сырую нефть марки WTI упали почти на 23 доллара за баррель до 62 долларов за баррель, прежде чем вновь появилась тенденция к росту.

Цены на нефть марок WTI и Brent

( Читать дальше )

Блог компании ЦентроКредит |Еженедельный обзор долговых рынков

- 10 января 2022, 16:14

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

НАЧАЛО ГОДА – ПОДТВЕРЖДЕНИЕ УЖЕСТОЧЕНИЯ РИТОРИКИ ФЕДЕРАЛЬНОГО РЕЗЕРВА

Базовым сценарием фактически стало три повышения ставки в 2022г, при этом первое повышение – уже в марте. Более того, рынок начинает допускать уже и 4 повышения ставки.

( Читать дальше )

Блог компании ЦентроКредит |Рынок облигаций за неделю.

- 28 декабря 2021, 13:44

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

ИНФЛЯЦИЯ В США: ДЕФЛЯТОР ПОТРЕБИТЕЛЬСКИХ РАСХОДОВ НА МАКСИМУМЕ С ИЮЛЯ 1982г

ФРС, как известно, таргетирует не индекс потребительских цен, а дефлятор потребительских расходов (PCE). В прогнозах ФРС США фигурирует именно этот показатель, который прогнозируется на конец года на уровне 5.3% (4.4% — core PCE). Однако ноябрьские цифры, опубликованные накануне, показали, что официальный прогноз ФРС, опубликованный всего лишь 9 дней назад, с очень высокой вероятностью будет превышен.

По итогам ноября годовой прирост общего индекса составил 5.73% гг (max с июля 1982г), базовый индекс – 4.68% гг (max с февраля 1989г).

( Читать дальше )

Блог компании ЦентроКредит |Недельный обзор долговых рынков

- 20 декабря 2021, 17:27

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

В ОТИЧИЕ ОТ ФРС ЕВРОПЕЙСКИЙ ЦЕНТРАЛЬНЫЙ БАНК ДАЛ ДОВОЛЬНО СДЕРЖАННЫЙ СИГНАЛ

Второй по значимости мировой регулятор представил довольно ”голубиный” пресс-релиз по итогам своего заседания

ИЗ ЗАЯВЛЕНИЙ К.ЛАГАРД (ставка ЕЦБ осталась на прежнем уровне 0%)

Об экономике

• ЭКОНОМИЧЕСКАЯ АКТИВНОСТЬ ЗНАЧИТЕЛЬНО УСКОРИТСЯ В 22Г

• ЭКОНОМИКЕ ВСЕ ЕЩЕ НУЖНЫ СТИМУЛЫ

• В КРАТКОСРОЧНОЙ ПЕРСПЕКТИВЕ ВОЗМОЖНЫ ПЕРЕБОИ, ОГРАНИЧИВАЮЩИЕ АКТИВНОСТЬ

• МЕРЫ ПО СДЕРЖИВАНИЮ ПАНДЕМИИ МОГУТ ОТЛОЖИТЬ ВОССТАНОВЛЕНИЕ

( Читать дальше )

Блог компании ЦентроКредит |Сахар-сырец – ожидания

- 17 декабря 2021, 16:37

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

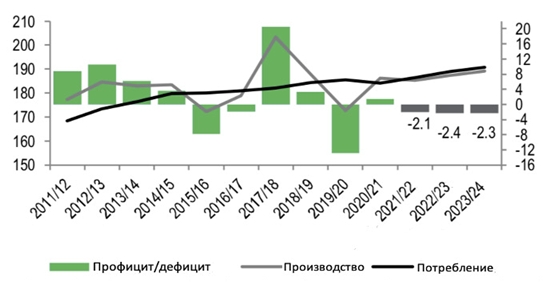

Рынок сахарозы накаляется, поскольку восстановление мировой экономики и повышение цен на энергоносители способствуют быстрому восстановлению спроса на смешивание этанола, опережая прирост предложения. Более того, прямое потребление сахара – обычно достаточно стабильное к снижению – по прогнозам, вырастет до четырехлетнего максимума в 2021-2022 годах на 1,1% в год. Мы ожидаем период небольшого дефицита производства в размере -2,1 млн тонн в 2021 — 2022 годах и -2,4 млн тонн в 2022 — 2023 годах.

Мировой баланс сахара

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал