Новости рынков |Globaltrans подала заявку на делистинг с Мосбиржи, СПБ Биржи и LSE

- 07 октября 2024, 17:04

- |

Globaltrans Investment PLC («Компания», вместе с консолидированными дочерними компаниями – «Globaltrans» или «Группа») сообщает, что 7 октября 2024 года Компания подала заявление о делистинге глобальных депозитарных расписок Компании (тикер: GLTR, ISIN: US37949E2046) (ГДР) c Московской биржи (MOEX).

Заявление о делистинге подано во исполнение решения Совета директоров Компании от 13 сентября 2024 года, которое, среди прочего, предполагает добровольный делистинг ГДР с Московской биржи (MOEX), СПБ Биржи (SPBE) и Лондонской биржи (LSE), а также листинг на Международной бирже Астаны (AIX) (Реструктуризация листингов), что позволит упорядочить листинговую структуру Компании и обеспечить полностью функционирующую единую торговую площадку, на которой будут обращаться ГДР Компании.

В рамках Реструктуризации листингов Компания проведет тендерное предложение по выкупу ГДР Компании, соответствующих критериям тендерного предложения, в объеме, не превышающем количество таких ГДР в обращении, по цене 520 рублей за одну ГДР, что соответствует премии в 10% к цене закрытия 12 сентября 2024 года на основной торговой сессии на МОЕХ (Тендерное предложение).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |На Мосбирже считают, что делистинг для намеренных нарушителей должен быть болезненным

- 11 июля 2024, 17:20

- |

Делистинг, который вызван намеренными нарушениями эмитента, должен стать болезненным для инициаторов такого поведения, считает старший управляющий директор по взаимодействию с эмитентами и органами власти Московской биржи Елена Курицына.

«Уже сейчас делистинг по желанию компании настолько дорогой, что мы не видим на практике кейсов „правильного“ „законодательного“ делистинга. Потому что для этого нужно, во-первых, очень большое количество голосов акционеров, которые бы за это высказались. Еще и все равно нужно выставить оферту на выкуп акций тех, кто не согласен с уходом из публичного статуса», — сказала она.

Сейчас есть лазейки, которые позволяют компании перестать быть публичной, при этом избежав законодательных требований, и нужно подумать над тем, чтобы их закрыть, отметила она.

@ifax_go

Новости рынков |Минфин РФ не ждет делистинга компаний с Мосбиржи

- 27 июня 2024, 12:36

- |

Любые санкции, мы всегда считаем, что это плохая политика, плохая геополитика, говорить, насколько это хорошо, наверное не очень корректно. Но мы будем работать в тех условиях, которые есть… С точки зрения работы на российском рынке у нас ничего не поменялось. Конечно, это осложняет взаимодействие с нашими внешними партнерами, но внутри страны все работает хорошо

По его словам, Минфин России не ждет делистинга компаний и будет «развивать нашу инфраструктуру в том виде, в котором она есть».

Россия, по словам Чебескова, готовится стимулировать развитие фондового рынка: «Мы сейчас это разрабатываем. Всеми возможными инструментами будем… от пряника до кнута, будем все возможные инструменты использовать».

Чебесков сказал, что «органического роста (для развития рынка) не хватит», но Минфин готов активно работать над тем, чтобы больше компаний выходило на рынок капитала.

Мы, наоборот, ожидаем большего листинга компаний… Только в этом году больше десятка компаний вышли на первичное размещение. Мы ожидаем увеличения этого процесса, мы будем стимулировать этот процесс, и компании выходят несмотря на какие-то внешние ограничения

( Читать дальше )

Новости рынков |Ритейлер О'Кей провел делистинг с LSE — Интерфакс

- 18 июня 2024, 11:22

- |

www.e-disclosure.ru/portal/event.aspx?EventId=t4JRxhU460W90KRDKHRS7w-B-B

Новости рынков |ТНС энерго может стать первой сделавшей делистинг компанией из-за пампа

- 13 декабря 2023, 10:49

- |

Поставщик электроэнергии «ТНС энерго» в конце ноября объявил, что рассматривает делистинг акций материнской компании и шести дочерних предприятий с Московской биржи. Одна из причин – необоснованный рост бумаг и неденежная прибыль, а также необходимость корректного формирования финансового результата и повышения эффективности управления дочерними обществами.

С начала года акции головной компании выросли больше, чем какая либо из ее «дочек», – их цена увеличилась в 4,8 раза до 2880 руб. На пике, 11 августа 2023 г., их стоимость доходила до 8475 руб., т. е. показывала рост более 14x с начала года.

www.vedomosti.ru/investments/articles/2023/12/13/1010747-tns-energo-mozhet-stat-pervoi-sdelavshei-delisting-kompaniei-iz-za-pampa

Новости рынков |Акционеры Иркутскэнерго поддержали делистинг акций

- 30 декабря 2022, 10:10

- |

2.6. Результаты голосования по вопросам повестки дня общего собрания акционеров эмитента, по которым имелся кворум, и формулировки решений, принятых общим собранием акционеров эмитента по указанным вопросам: В соответствии с протоколом об итогах голосования на внеочередном общем собрании акционеров ПАО «Иркутскэнерго» от 29.12.2022 кворум по всем вопросам повестки дня Собрания имелся.

1. При голосовании по вопросу № 1 повестки дня Собрания с формулировкой решения: «Внести в Устав ПАО «Иркутскэнерго» изменения, исключающие указание на то, что Общество является публичным, и утвердить его в новой редакции. ПАО «Иркутскэнерго» обратиться в Банк России с заявлением об освобождении его от обязанности раскрывать информацию, предусмотренную законодательством РФ о ценных бумагах. ПАО «Иркутскэнерго» обратиться в ПАО Московская Биржа с заявлением о делистинге акций.». Голоса распределились следующим образомс: «ЗА» 4 766 807 700 «ПРОТИВ» 0 «ВОЗДЕРЖАЛСЯ» 0 Число голосов, которые не подсчитывались в связи с признанием бюллетеней недействительными или по иным основаниям, предусмотренным Положением Банка России «Об общих собраниях акционеров» от 16.11.2018 № 660-П «Недействительные» 0 «По иным основаниям» 0 Число голосов, которыми обладали лица, принявшие участие в общем собрании, по данному вопросу повестки дня общего собрания 4 766 807 700 Итого 100,00%

www.e-disclosure.ru/portal/event.aspx?EventId=GF8nZaUe30yhYPkvFnREPw-B-B&attempt=1

Новости рынков |Мосбиржа с 25 января прекратит листинг акций Квадры

- 22 декабря 2022, 18:23

- |

В соответствии с решением руководства биржи, делистинг произойдет 25 января 2023 года.

Ранее сообщалось, что в феврале этого года акционером «Квадры» стал «Русатом Инфраструктурные решения» (РИР, дивизион ГК «Росатом»), выкупивший 82,47% акций у структур Михаила Прохорова. Стороны не раскрывали сумму сделки, но, по информации источников «Интерфакса», она составила около 26 млрд рублей. В начале марта РИР выставил обязательное предложение о покупке акций «Квадры», которое действовало до 24 мая. По итогам оферты доля РИР увеличилась до 95,02%. В конце июля РИР запустил процедуру squeeze-out «Квадры».

В настоящее время компания реализует право на принудительный выкуп оставшихся акций у миноритарных акционеров.

РИР планирует завершить все юридические процедуры по интеграции «Квадры» до конца 2023 года.

Новости рынков |Крупнейшие государственные китайские компании объявили о намерении делистинга с бирж США

- 12 августа 2022, 16:03

- |

Стороны до сих пор не могут договориться о том, должен ли американский Совет по надзору за бухгалтерским учетом (PCAOB) проверять аудиторские документы компаний из КНР. В мире есть лишь две юрисдикции, которые запрещают PCAOB проводить соответствующие проверки, — материковый Китай и Гонконг. Местные власти объясняют это соображениями национальной безопасности и конфиденциальности.

Если США и Китаю не удастся достичь соглашения по этому вопросу, то примерно 300 китайских компаний придется покинуть американские площадки. При этом 150 эмитентам исключение из котировальных списков грозит уже в 2023 году. Совокупная стоимость кандидатов на делистинг, среди которых — Alibaba и Baidu превышает $2,4 трлн.

www.bloomberg.com/news/articles/2022-08-12/china-state-owned-giants-plan-to-delist-from-us-amid-audit-spat?srnd=premium-europe

Новости рынков |Комитет Госдумы одобрил законопроект о делистинге расписок эмитентов РФ с зарубежных бирж

- 01 апреля 2022, 14:38

- |

Терминал Интерфакс

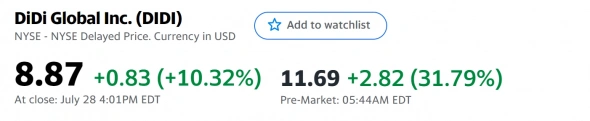

Новости рынков |📈Didi Global рассматривает возможность стать непубличной компанией, акции взлетели на премаркете на 32%

- 29 июля 2021, 12:43

- |

👉 DIDI рассматривает возможность преобразования в частную компанию

👉 Оферта на выкуп акций у инвесторов может пройти на уровне $14

www.wsj.com/articles/didi-global-considers-going-private-to-placate-china-and-compensate-investors-11627551071

Ранее:

📉Причины падения акций Didi на 25% на премаркете

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс