Новости рынков |Goldman: USD на данный момент переоценен примерно на 18% — экономика замедляется и растет риск рецессии

- 17 мая 2022, 10:19

- |

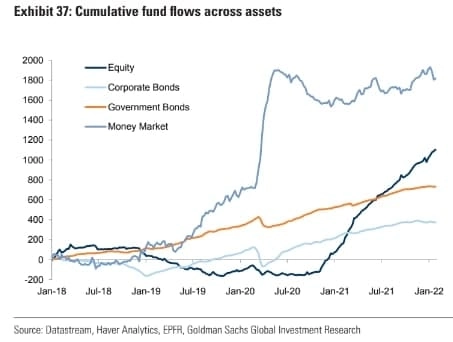

Goldman: USD на данный момент переоценен примерно на 18%. Экономика замедляется и растет риск рецессии. Несмотря на то, что сейчас идет приток в USD (убежище), исторически, замедление экономики США, в конце концов, негативно сказывалось на динамика курса USD

- комментировать

- Комментарии ( 0 )

Новости рынков |В марте-апреле зафиксирован взрывной рост спроса россиян на неосновные валюты

- 17 мая 2022, 09:45

- |

Мы наблюдаем смещение интереса физлиц с традиционно популярной пары USD/RUB в сторону других валют. При этом объем операций физлиц по EUR/RUB в апреле 2022 года был примерно на уровне прошлогоднего

Новости рынков |Глазьев: Доля рубля в торговле стран ЕАЭС уже превышает две трети

- 04 апреля 2022, 10:36

- |

В период с 2013 по 2020 год платежи в национальных валютах выросли с 63 до 74%. Россия использует рубли для оплаты 82% торгового оборота с Белоруссией, 63 — с Казахстаном и 58% — с Киргизией.

Глазьев подчеркнул, что на долю рубля в торговле стран ЕАЭС можно увеличить. Так, 40% торгового оборота с Киргизией обслуживаются в долларах, эта валюта находится на второй позиции в торговле с Казахстаном и Белоруссией — 28% и 9% соответственно

ria.ru/20220404/rubl-1781600329.html

Новости рынков |В США представили законопроект, возлагающий на Китай ответственность за использование цифрового юаня

- 11 марта 2022, 10:34

- |

www.hydesmith.senate.gov/hyde-smith-joins-bill-establish-reporting-standards-chinas-digital-currency

Новости рынков |Россияне бросились скупать криптовалюты на фоне обвала рубля

- 01 марта 2022, 10:50

- |

По данным Arcane Research, исследователя цифровых активов из Осло, объем сделок в рублях с Tether — так называемой стабильной монетой — достиг 29,4 миллиона долларов, что является самым высоким показателем в этом году и примерно в три раза больше, чем неделей ранее.

Торговля рублями и биткоинами в четверг превысила 16 миллионов долларов, что является самым высоким показателем в этом году, когда Россия начала свое вторжение. В понедельник он составил около $8,5 млн

www.profinance.ru/news/2022/03/01/c564-rossiyane-brosilis-skupat-kriptovalyuty-na-fone-obvala-rublya.html

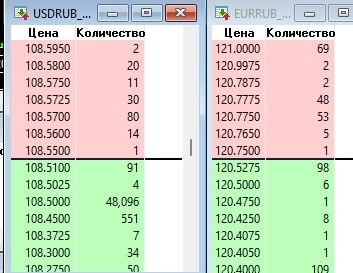

Новости рынков |Планки по доллару и евро отменили, USDRUB 108.5, EURRUB 120.5

- 28 февраля 2022, 12:08

- |

Новости рынков |Почти каждый второй россиянин (47%) хотел бы привязать свою зарплату к курсу доллара или евро — это максимальное значение с 2015 года

- 15 февраля 2022, 09:39

- |

👉 Почти каждый второй россиянин (47%) хотел бы привязать свою зарплату к курсу доллара или евро, говорится в исследовании SuperJob

👉 Это максимальное значение с 2015 года. При этом зафиксировать зарплату таким образом больше хотят мужчины в возрасте до 34 лет, и чаще это люди с высоким заработком

👉 31% опрошенных заявили, что привязка зарплаты к иностранным валютам им не нужна из-за нежелания волноваться по поводу скачков курса. Кроме того, свое отношение они объясняют тем, что тратят деньги исключительно в рублях

👉 У одного опрошенного из ста заработная плата уже привязана к курсу валюты, чаще всего на таких условиях трудятся топ- и мидл-менеджеры коммерческих подразделений

www.kommersant.ru/doc/5216399

Новости рынков |📉 Доллар снижается на фоне сильного евро

- 04 февраля 2022, 09:35

- |

👉 ЕЦБ может резко изменить свою монетарную политику, что дало уверенности европейской валюте

👉 Инвесторы ожидают сегодня слабых данных по рынку труда в США

Новости рынков |Рубль стал самой недооцененной валютой мира по "индексу бигмака" — его курс должен составлять около 23 рублей за доллар

- 03 февраля 2022, 09:45

- |

👉 Авторы исследования отмечают, что в США бигмак стоит 5,81 доллара (около 444 рублей), тогда как в России — 135 рублей, или 1,77 доллара. Таким образом, справедливый курс российской валюты должен составлять 23,24 рубля за доллар, а сейчас рубль недооценен на 70%

👉 Рубль при этом оказался на последнем месте представленного в рейтинге списка валют. В рейтингах января и июля 2021 года он занимал предпоследнюю позицию, в то время как на последнем месте был ливанский фунт. На этот раз предпоследнее место заняла турецкая лира, которая оказалась недооценена на 67,9%

👉 В числе переоцененных представлены две валюты — швейцарский франк (на 20,2%) и норвежская крона (на 10%)

👉 Индекс бигмака рассчитывается с 1986 года и публикуется дважды в год. Показатель основан на теории паритета покупательной способности (ППС) валюты, предполагающей, что в долгосрочной перспективе валютный курс должен уравнивать стоимость корзины товаров и услуг в разных странах

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс