Новости рынков |Доля нерезидентов в российских ОФЗ за ноябрь снизилась до 7,5%

- 25 декабря 2023, 17:28

- |

Доля иностранных инвестиций в российские облигации федерального займа (ОФЗ), по данным на 1 декабря 2023 года, снизилась по сравнению с ноябрем и составила 7,5%, говорится в материалах Банка России.

На 1 ноября 2023 года доля нерезидентов в ОФЗ составляла 7,7%.

Номинальный объем ОФЗ, принадлежащий нерезидентам, по состоянию на начало декабря 2023 года составлял 1,499 трлн рублей при общем объеме рынка в 19,862 трлн рублей, отмечается в материалах регулятора

tass.ru/ekonomika/19625035

- комментировать

- Комментарии ( 0 )

Новости рынков |Годовая инфляция в ноябре ускорилась в большинстве регионов — ЦБ РФ

- 19 декабря 2023, 14:28

- |

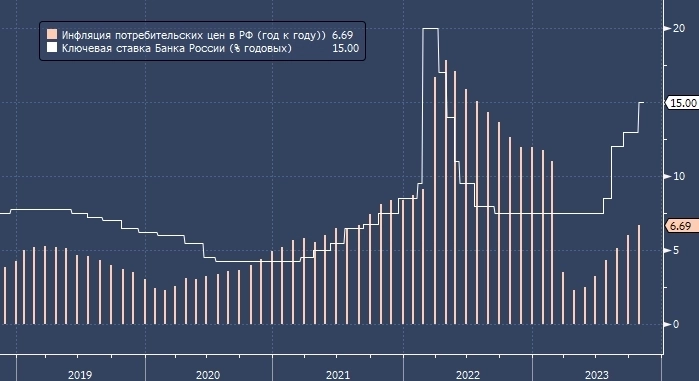

Центральный банк РФ информирует: в ноябре-2023 годовая инфляция возросла до 7,5% по сравнению с 6,7% в октябре-2023. Рост цен к предыдущему месяцу с поправкой на сезонность ускорился из-за существенного подорожания отдельных товаров и услуг, цены на которые традиционно часто и заметно меняются. Устойчивое инфляционное давление остаётся высоким.

В ноябре текущего года потребительские цены выросли на 1,11% (в октябре – на 0,83%). С поправкой на сезонность прирост цен увеличился до 0,84% после 0,75% в октябре-2023. При этом различные показатели устойчивой составляющей месячного роста цен менялись разнонаправленно, оставаясь повышенными. Ускорение роста цен пришлось на несколько групп товаров и услуг с волатильными ценами. В их числе – фрукты и овощи, куриные яйца, услуги туризма и пассажирского транспорта.

По прогнозу Банка России, годовая инфляция по итогам 2023 года сложится ближе к верхней границе диапазона 7,0–7,5%. С учётом проводимой денежно-кредитной политики она снизится до 4,0–4,5% в 2024 году и будет находиться вблизи 4% в дальнейшем

( Читать дальше )

Новости рынков |Банк России больше не будет повышать ключевую ставку — Bloomberg

- 18 декабря 2023, 10:51

- |

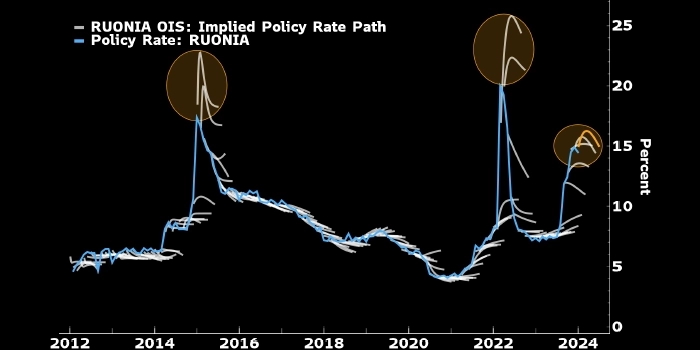

Индикативная ставка по операциям процентный своп на ставку RUONIA (серым (ожидания по ставке)) и сама савка RUONIA (голубым)

В пятницу, 15 декабря, Банк России повысил ключевую ставку на 1% до 16%, и, по нашему мнению, это повышение, вероятно, окажется последним в текущем цикле.

Во втором полугодии регулятор повысил ее более чем вдвое, и этого должно оказаться достаточно для того, чтобы вернуть инфляцию ближе к целевому уровню 4% г/г примерно к середине 2024 года. Однако заплатить за это придется усилением рисков рецессии.

Наша модель прогнозирует, что высокие реальные процентные ставки будут охлаждать кредитование и поддерживать рубль в ближайшие месяцы. К декабрю 2024 года инфляция, вероятно, замедлится до 4,7% г/г, т. е. до более низкого значения, нежели предполагает консенсус-прогноз экономистов на уровне 5%.

Риторика Банка России предполагает, что ключевая ставка останется на двузначных значениях до конца 2024 года. Мы согласны с этой оценкой и полагаем, что в декабре 2024 года она составит 12%.

( Читать дальше )

Новости рынков |Замедление инфляции позволит Банку России приступить к снижению ключевой ставки уже в марте—апреле, однако его темпы будут более медленными, нежели в 2022 году — Bloomberg

- 14 декабря 2023, 11:33

- |

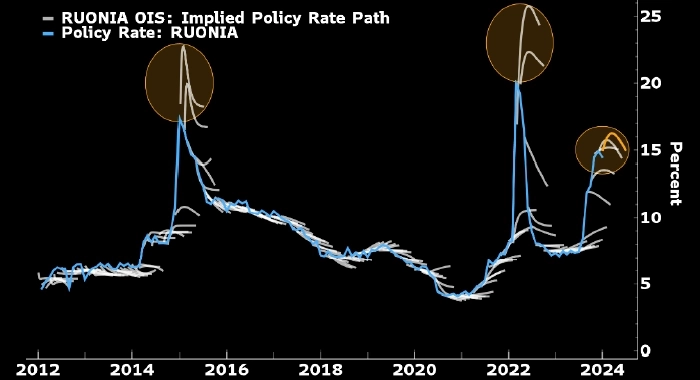

Индикативная ставка по операциям процентный своп на ставку RUONIA (серым (ожидания по ставке)) и сама савка RUONIA (голубым)

За последние месяцы Банк России повысил ключевую ставку до 15% с 7,5%. Это стало попыткой сохранить доверие рынка.

Недавние правительственные прогнозы предполагают, что по итогам 2024 года годовая инфляция превысит целевой уровень регулятора в 4% г/г в пятый раз подряд. Однако высокий уровень ключевой ставки как в номинальном, так и в реальном выражении, вероятно, замедлит темпы роста кредитования в РФ в ближайшие месяцы.

По нашим оценкам, кредитный импульс резко развернется и уйдет в отрицательную зону уже в I квартале 2024 года, и к декабрю инфляция замедлится до 4,7% г/г. Замедление инфляции позволит Банку России приступить к снижению ключевой ставки уже в марте—апреле, однако его темпы будут более медленными, нежели в 2022 году. На этом фоне к концу 2024 года ключевая ставка, по нашему прогнозу, составит 12%.

( Читать дальше )

Новости рынков |Минфин рассказал о своей стратегии на долговом рынке в 2024 году

- 14 декабря 2023, 09:48

- |

В бюджете России объем чистого привлечения на внутреннем рынке путем выпуска ОФЗ в 2024 году планируется на уровне ₽2,63 трлн, валовые внутренние заимствования с учетом погашений (₽1,45 трлн) в 2024 году составят ₽4,08 трлн.

При выполнении плана эта сумма станет максимальной с 2020 года. Во время пандемии ведомство заняло у инвесторов рекордный за всю историю российского рынка государственных облигаций объем — ₽5,3 трлн.

Будут ли замещены внешние заимствования

Валовые внешние заимствования в 2024 году предусмотрены в индикативном объеме до $1 млрд в эквиваленте. «Целесообразность или нецелесообразность осуществления внутренних заимствований в целях замещения внешних заимствований будет определяться в зависимости от рыночной конъюнктуры в 2024 году», — сообщили в Минфине.

Будут ли дополнительные заимствования для замещения ФНБ

Нормативными правовыми актами на 2024 год дополнительные заимствования для замещения использования средств Фонда национального благосостояния (ФНБ) не предусмотрены.

( Читать дальше )

Новости рынков |Годовая инфляция в России за неделю замедлилась с 7,52% до 7,47%

- 13 декабря 2023, 21:26

- |

В сегменте продовольственных товаров рост цен составил 0,35%. При этом темпы роста стоимости плодоовощной продукции снизились до 1,84%. Также подешевели мясо кур, свинина, сахар и гречневая крупа. Однако цены на яйца продолжают расти. С начала декабря яйца подорожали на 4,55%, а по сравнению с аналогичным месяцем 2022 года — на 7,06%. Росстат сообщал о подорожании яиц как минимум в 21 субъекте России в ноябре.

В сегменте непродовольственных товаров за прошедшую неделю Минэкономики зафиксировало рост цен на 0,04%. Цены на бензин снизились на 0,11%, на дизельное топливо, наоборот, выросли на 0,1%. Цены на легковые автомобили и строительные материалы практически не изменились.

Согласно базовому сценарию Банка России, инфляция в 2023 году составит 7–7,5%, а к целевому значению 4% приблизится в 2024-м. Глава регулятора Эльвира Набиуллина говорила, что инфляция будет снижаться весной следующего года, но на протяжении нескольких кварталов необходимо придерживаться жесткой денежно-кредитной политики.

( Читать дальше )

Новости рынков |Bloomberg дал прогноз по инфляции в России: в декабре 2023 года инфляция превысит 7,5% г/г, в мае 2024 года достигнет пика на уровне 8,1% г/г, а к декабрю 2024 года замедлится до 4,7% г/г

- 11 декабря 2023, 10:10

- |

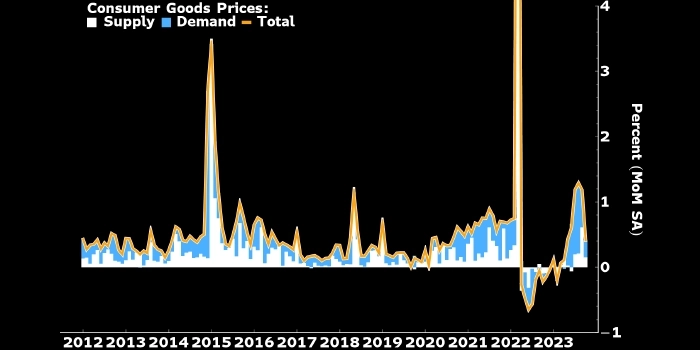

Факторы, влияющие на потребительскую инфляцию в России в базисе м/м: белым — предложение, голубым — спрос, оранжевым — совокупный показатель. Источник: Bloomberg Economics

С момента начала СВО властям РФ приходилось бороться с тремя вызовами: 1) необходимостью предотвратить экономический коллапс, 2) необходимостью сбалансировать бюджет, и 3) необходимостью прервать обвальное снижение рубля.

Теперь к ним добавляется четвертая проблема: необходимость обуздать инфляцию.

Наши оценки предполагают, что к декабрю 2024 года инфляция в РФ замедлится до 4,7% г/г, что ниже медианного консенсус-прогноза экономистов, опрошенных Bloomberg. Инфляция — один из самых сложных для прогнозирования экономических индикаторов. В случае России прогнозы по инфляции могут быть нарушены необычно плохим или хорошим урожаем, новыми санкциями, ограничивающими экспортную выручку, или нефтяным шоком. Тем не менее мы полагаем, что Банк России и может, и хочет продолжить повышение ключевой ставки, а затем удерживать ее на повышенном уровне, чтобы вернуть инфляцию к цели в 4% г/г.

( Читать дальше )

Новости рынков |Инфляция в России ускоряется, поэтому ЦБ снова поднимет ставку — Райффайзенбанк

- 01 декабря 2023, 09:41

- |

По нашим оценкам, основанным на недельных данных Росстата, инфляция достигла 7,5% г./г. на неделе к 27 ноября. Последний раз на таком уровне инфляция была в начале марта этого года. При этом, среднесуточный темп роста цен оказался среди самых высоких за последние недели.

По итогам ноября инфляция, по нашим расчетам, составит 7,64%, а новые недельные данные увеличили оценку адаптивных ожиданий по инфляции через год (рассчитываемых нами) — с 6,1% до 6,4% г/г. Достаточно заметное ухудшение инфляционных тенденций повышает вероятность ужесточения ДКП в декабре этого года", — пишут эксперты банка.

www.profinance.ru/news2/2023/11/30/casr-inflyatsiya-v-rossii-uskoryaetsya-poetomu-tsb-snova-podnimet-stavku-rajffajzenba.html

Новости рынков |Рост ВВП России на 5% увеличит шансы повышения ключевой ставки в декабре

- 30 ноября 2023, 10:20

- |

Свежие данные о деловой активности за октябрь (публикация 1 декабря) укрепят решимость Банка России повысить 15 декабря ключевую ставку, которая сейчас составляет 15%, еще на 50–100 базисных пунктов. Bloomberg Economics прогнозирует, что рост оптовой торговли, промышленного производства и розничных продаж увеличится в годовом исчислении. Рост ВВП в 4 квартале текущего года ожидается в диапазоне 4,5%-5,0%.

Если быть точным, это означает, что рост в 4 квартале будет примерно в три раза выше прогноза Банка России на начало ноября (1,5%). Это указывает на то, что ужесточение кредитования повлияет на экономику продолжительнее, чем ожидал Центральный банк.

Рост промышленного производства и оптовой торговли в октябре ускорился. Увеличение выпуска транспортных средств на 41% и всплеск производства в оборонном секторе привели к росту промышленного производства на 5,3% г/г. Причины роста оптовой торговли на 25,5% г/г, которые более скудно освещаются официальными отчетами, определить сложнее, но, по оценкам Bloomberg Economics, в основном рост общего показателя связан с увеличением оптовой торговли транспортными средствами после увеличения внутреннего производства и импорта.

( Читать дальше )

Новости рынков |Инфляция в РФ в 2023г сложится ближе верхней границе диапазона 7–7,5% – глава департамента ЦБ

- 29 ноября 2023, 14:56

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс