Блог им. BrownEyedSamurai |🔥 Минус один — плюс один 🔥

- 18 августа 2024, 16:26

- |

⏰ Последние несколько месяцев с наступлением каждого нового воскресенья я из раза в раз возвращался к вам, моим подписчикам, для того, чтобы максимально честно поведать о результатах, достигнутых в рамках моей авторской стратегии автоследования под названием «Опережая будущее». За короткие по меркам долгосрочного инвестирования 32 недели совместными усилиями нам удалось не только показать результат значительно опережающий продолжающий скатываться в преисподнюю индекс Московской биржи, но и удержать его в сравнительной целости и сохранности, несмотря на всю «тряску», ныне властвующую над нашим эмоционально нестабильным фондовым рынком. Однако, как все хорошее в этом мире имеет свойство рано или поздно заканчиваться, так и этой истории суждено сегодня подойти к своему логическому завершению.

☠️ Так получилось, что в силу наложенных на стратегию ограничений, связанных с заявленным при её создании риск-профилем, мне были недоступны для покупки в модельный портфель некоторые инструменты, которые, в моем понимании, могли бы вывести доходности подписчиков на новый уровень.

( Читать дальше )

- комментировать

- 610

- Комментарии ( 6 )

Блог им. BrownEyedSamurai |👑 Еженедельный отчет о результатах, достигнутых в рамках стратегии автоследования "Опережая будущее" 👑

- 11 августа 2024, 15:27

- |

⬇️ За прошедшую неделю ⬇️

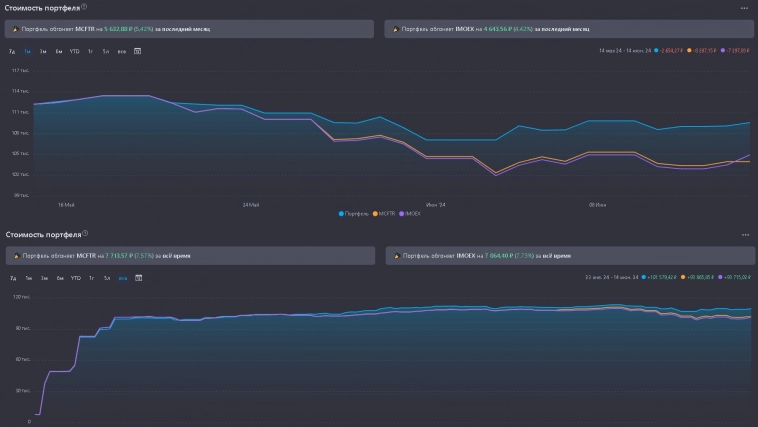

⭐️ Стратегия «Опережая будущее»: -0,68%

🔻 Индекс Московской биржи IMOEX: -1,8%

🔻 Индекс Московской биржи полной доходности MCFTR: -1,8%

⬇️ За минувший месяц ⬇️

⭐️ Стратегия «Опережая будущее»: +1,68%

🔻 Индекс Московской биржи IMOEX: -6,8%

🔻 Индекс Московской биржи полной доходности MCFTR: -4,1%

( Читать дальше )

Блог им. BrownEyedSamurai |⭐️ Лучше момента уже не будет ⭐️

- 15 июля 2024, 17:35

- |

⏰ Пока российский фондовый рынок неуклюже пытается нащупать новое дно, не премину возможностью воспользоваться сложившейся ситуацией для того, чтобы примерить на себя роль того самого человека, который в очередной раз повторит знакомые каждому, но от того не менее важные прописные истины.

🔎 Покупать нужно тогда, когда другие продают — ключевой принцип, ведущий вас к успеху и благополучию. Конечно, делать это нужно с умом: бездумно кидать деньгами в телефон с запущенным на нем брокерским приложением — далеко не самая лучшая идея.

🚀 Понимаю, что сейчас, после двух месяцев беспрерывной тряски и перманентного падения, может показаться, что к уровням второй половины мая мы если и вернемся, то уже точно не в этой жизни. Однако, как показывает история, наше порой чересчур пессимистичное воззрение на ситуацию зачастую оказывается «слегка» преувеличенным. Лично знаю людей, крутивших пальцем у виска, когда осенью 2022 года на фоне только что объявленной мобилизации я продолжал следовать собственной стратегии и несмотря ни на что докупал интересные мне компании. Уверен, что вы и сами таких знаете. Поговаривают, что они до сих пор сидят и ждут, что кто-нибудь поделится с ними Сбером «за писят», Позитивом «по питцот» и Лукойлом за две тысячи.

( Читать дальше )

Блог им. BrownEyedSamurai |🔥 Еженедельный обзор результатов, достигнутых в рамках стратегии автоследования Опережая будущее 🔥

- 14 июня 2024, 17:21

- |

🔺 Результат за 7 дней: -0.02% против -0.54% IMOEX

🔺 Результат за месяц: -2.4% против -7.21% IMOEX

🔺 Результат с момента запуска стратегии 23 января 2024 года: +9.6% против +1.15% IMOEX

⚡️ Главным событием уходящей недели стали очередные санкции, всей мощью которых американское «правосудие» обрушилось на главную отечественную торговую площадку — Московскую биржу. Помимо всеми нами любимого «казино» под бесплатную раздачу тумаков попали Русолово и Селигдар, заслужившие почетное членство в SDN-листе, многострадальные Совкомфлот и НОВАТЭК, не успевающие спускать на воду очередные свежепостроенные корабли, как те уже оказываются в каком-нибудь запретительном списке, ну и Сбербанк с ВТБ, чьи китайские филиалы уж очень сильно мозолили глаза американским законотворцам.

🧷 Много за эти дни было сказано о долгосрочном эффекте принятых властями США мер. Не смог остаться в стороне от обсуждения и ваш покорный слуга: если вам вдруг захочется поразвлечь себя чтением авторских мыслей о перспективах евродоллара в пределах нашей необъятной, о будущем Московской биржи и конечных выгодоприобретателях новоявленных санкций, то милости прошу к прочтению.

( Читать дальше )

Блог им. BrownEyedSamurai |🔥 Еженедельный обзор результатов, достигнутых в рамках стратегии автоследования Опережая будущее 🔥

- 08 июня 2024, 18:27

- |

⏰ Прошедшие семь дней вернули российский фондовый рынок на оптимистичные рельсы, с которых наш полный хомяков состав пытался настойчиво сойти на протяжении двух последних недель. Временной радости добавило и неоправданно мягкое решение Центрального Банка, решившего на сей раз повременить с необходимым и отложить вопрос повышения ключевой ставки до лучших времен.

⚠️ Как уже было сказано здесь ранее, по моему скромному мнению, переход к новому витку ужесточения денежно-кредитной политики — вопрос решённый, а потому чем дольше наш регулятор оттягивает неизбежное, тем дольше/больнее придётся ему действовать тогда, когда тянуть дальше уже не будет представляться возможности.

☯️ Я не большой любитель продавать акции компаний, спокойно лежащих в моих инвестиционных портфелях, так как считаю, что в случае «временных трудностей» грамотно подобранные инструменты имеют свойство падать медленнее, а восстанавливаться куда быстрее «средней температуры по больнице». Конечно, всегда можно сле

( Читать дальше )

Блог им. BrownEyedSamurai |⏰ Пятница, 05 апреля 2024 года — а это значит, что настало время подводить итоги завершающейся торговой недели ⏰

- 05 апреля 2024, 17:13

- |

⭐️ Отдельное спасибо хочется выразить Председателю Правительства Российской Федерации Михаилу Владимировичу Мишустину. Да уж, не часто встретишь на моем канале слова благодарности в сторону государственных мужей, однако для хорошего человека с умными мыслями мне совершенно не жалко. Возможно, кому-то могло показаться, что своим предыдущим (ещё не вышедшим здесь) постом я неумело попытался высмеять сказанное премьер-министром в рамках его выступления в Государственной Думе, однако такое предположение не имеет ничего общего с реальностью.

( Читать дальше )

Блог им. BrownEyedSamurai |💼 Пятница, 22 марта 2024 года, конец торговой недели — а это значит, что настало время подводить итоги в рамках стратегии автоследования Опережая будущее 💼

- 22 марта 2024, 17:09

- |

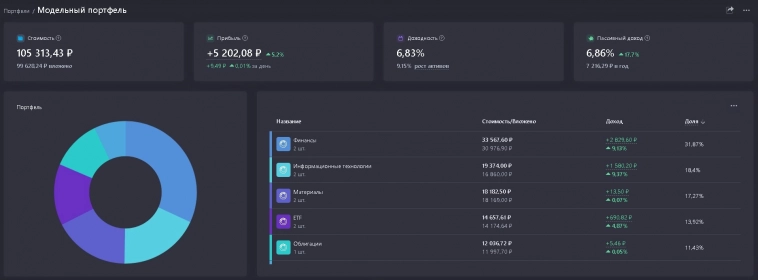

🔥 На момент сегодняшнего дня модельный портфель показывает результат в +5,25% с момента запуска 🔥

⏰ За прошедшие семь дней индекс Московской биржи продемонстрировал околонулевую динамику и причин тому было несколько.

🔎 Главным фактором, сдержавшим рост российского фондового рынка, стало долгожданное смягчение президентом Российской Федерации указа №520 от 5 августа 2022 года, согласно которому паевые инвестиционные фонды (ПИФы), держащие более 1% своего капитала в акциях стратегических компаний и имевшие среди пайщиков хотя бы одного недружественного нерезидента, не имели права совершать сделки с вышеупомянутыми активами. Получившие возможность зафиксировать накопленную за два года прибыль фонды не преминули этой возможностью воспользоваться, что в моменте вызвало серьезное давление как на отдельных эмитентов, так и на весь индекс в целом.

🔥 Свою роль также сыграла и новостная повестка. Если победа Владимира Владимировича Путина на прошедших накануне президентских выборах не стала сюрпризом для абсолютного большинства наших сограждан, то вот появившиеся посреди недели новости о готовящейся отправке ограниченного французского контингента для участия в боевых действиях на территории Украины в моменте знатно подкосили рынок.

( Читать дальше )

Блог им. BrownEyedSamurai |💼 Пятница, 15 марта 2024 года, конец торговой недели — а это значит, что настало время подводить итоги в рамках стратегии автоследования Опережая будущее 💼

- 15 марта 2024, 17:12

- |

⏰ Прошедшая неделя ознаменовалась незначительной коррекцией с достигнутых ранее рекордных уровней по индексу Московской биржи. Сильнее всего понижательные настроения отразились на акциях Лукойла, приобретенных мной в рамках стратегии на прошлой неделе: даже несмотря на неплохой отчет и внушительную денежную позицию, имеющуюся на счетах компании, сулящую рекордные дивиденды и возможный байбэк у иностранных держателей, рынок не смог обойти стороной негативную новостную повестку, связанную с атакой вражеских дронов, вызвавшей пожар на нефтеперерабатывающем заводе компании, расположенном в городе Кстово Нижегородской области.

💼 Дополнительный доход в копилку принесли первые купоны тринадцатого выпуска облигаций ГК «Самолет». На полученные средства увеличил квазивалютную позицию моего портфеля — докупил несколько паев фонда Локальные валютные облигации от Тинькофф Капитала. Теперь же вектор моего изучения сместился на новые долговые бумаги Setl Group, ныне находящиеся на этапе сбора заявок — вполне возможно, что в случае, если купонная ставка не обманет ожидания, то именно они и станут основой консервативной части моей стратегии взамен уже имеющимся вышеупомянутым облигациям ГК «Самолет».

( Читать дальше )

Блог им. BrownEyedSamurai |💼 Воскресенье, 10 марта 2024 года — а это значит, что настало время подводить итоги в рамках стратегии автоследования "Опережая будущее" 💼

- 10 марта 2024, 14:32

- |

🔥 На момент сегодняшнего дня модельный портфель показывает результат в +4,2% с момента своего запуска 🔥

⏰ Со всеми этими праздниками я совершенно позабыл выложить традиционный обзор результатов, достигнутых в рамках стратегии автоследования за прошедшие семь дней. Дело это важное, дело это нужное, а потому я сердешно приношу свои извинения и скорейше исправляюсь, тем более что мне есть чем с вами поделиться.

🚀 Первое и самое главное — сразу два актива, занимающих значительную долю модельного портфеля, продемонстрировали ощутимый рост: сначала Полюс устремился к новым высотам вслед за бившем все мыслимые и немыслимые рекорды золотом — о причинах этого явления у меня есть отдельный пост, милости прошу к прочтению — а затем подтянулся и Positive Technologies, на фоне знаменательных результатов за год 2023 решивший-таки раскрыть информацию об анонсированной ранее дополнительной эмиссии — неопределенности, «дамокловым мечом» нависавшей над акциями компании и до последнего момента не позволявшей её бумагам расти. Фиксировать прибыль по обоим эмитентам пока не планирую, ибо продолжаю видеть в них фундаментально привлекательные активы с существенным потенциалом в средне- и долгосрочной перспективе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс