Блог компании Tickmill |Превью заседаний ЦБ на этой неделе: удивить может только ФРС

- 13 декабря 2021, 16:59

- |

Эта неделя вероятно последняя в этом году, когда можно будет ожидать сколь-нибудь значительные рыночные движения, так как запланирован целый ряд заседаний по монетарной политике ЦБ ведущих и развивающихся экономик. Ключевое среди них, конечно же, заседание ФРС. Из масштабного укрепления доллара в понедельник видно, что на рынке усиливаются спекуляции, что ЦБ скорей всего капитулирует из-за напора инфляции и объявит об ускорении сворачивания мер поддержки. Другие центральные банки пока себе это позволить не могут, в частности ЦБ стран с традиционно низкой склонностью повышать ставки (EUR, CHF, JPY), так как превалирует мнение что в следующем году инфляция нормализуется, поэтому сократив стимулирование сейчас можно «задушить» рост. Также будет интересно посмотреть на обновленный dot plot, изменение в котором в июне развернуло медвежий тренд по доллару. Предполагая, что dot plot укажет медианный прогноз уже двух повышений ставки вместо одного, ставки на денежном рынке в США будут вынуждены снова скорректироваться вверх, что может потянуть за собой и доллар.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Tickmill |EURUSD все более уязвим к дальнейшему падению

- 07 декабря 2021, 14:43

- |

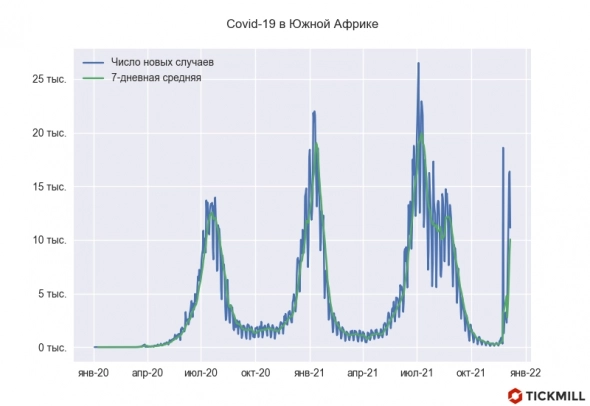

Рынки продолжают отыгрывать идею, что угроза распространения нового штамма ковида «омикрон» переоценена. Кроме позитивных заявлений влиятельных чиновников органов здравоохранения в ведущих странах, таких как США, полезно также взглянуть на статистику заболеваемости в стране, где штамм первоначально был выявлен, чтобы посмотреть в динамике распространение штамма, которого, предположительно, “не берут вакцины”. Речь идет о Южной Африке, и кривая суточных случаев там выглядит так:

Собственно видно, что после всплеска заболеваемости на фоне новостей о новом штамме, развития тревожной тенденции не последовало. Темпы заболеваемости остаются высокие, но держатся в пределах 15 тыс. случаев в день.

Zerohedge приводит следующий интересный график, который показывает как рынки быстро дисконтируют степень угрозы, которую представляет новый штамм. Это отношение индекса акций постковидного восстановления (т.н. recovery stocks) к индексу акций, которые росли во время социальных ограничений (т.н. stay at home stocks). Примерно за две недели, снижение данного отношения было полностью отыграно:

( Читать дальше )

Блог компании Tickmill |На отскок ставить рано

- 29 ноября 2021, 14:59

- |

В понедельник в рисковых активах наблюдается очень умеренный подъем – рынки пытаются дисконтировать часть опасений, связанных с новым штаммом ковида. Этому способствовало развитие ситуации с новым штаммом на выходных. Тенденция закрывать свои границы для туристов возникшая в конце прошлой торговой недели вроде как ослабла, кроме того, ВОЗ и Южно-Африканские исследователи выступили с условно-позитивным заявлением о том, что пока нельзя утверждать, что течение нового ковида хуже, чем у дельты. В связи с этим, поток негативных для рынка новостей, главным образом связанных с новыми шоками авиаперевозок, скорей всего замедлится.

Тем не менее, рассчитывать на завершение коррекции рано — отсутствие надежных данных по новому штамму будет сдерживать аппетит к риску. Согласно ВОЗ, потребуется от нескольких дней до нескольких недель, чтобы понять, является ли новый вариант вируса более агрессивным и устойчивым к вакцинам.

Что касается заразности, то есть основания для беспокойства. В Южной Африке произошел характерных скачок зарегистрированных случаев ковида в ноябре перед появлением новостей о новом штамме, что может являться косвенным свидетельством того, что разновидность вируса легче передается от человека к человеку:

( Читать дальше )

Блог компании Tickmill |По доллару возможны новые максимумы благодаря слабому Евро

- 22 ноября 2021, 15:37

- |

Пандемическая премия в доходности похоже возвращается на европейские рынки. Рисковые активы Европы снижаются, а суверенный долг растет в цене, что говорит о доминировании риск-офф в настроениях инвесторов. Риск, что ЕЦБ отложит ужесточение политики в ответ на новый коронавирусный шок, лишает европейскую валюту потенциала к росту и открывает дорогу к новым минимумам по EURUSD.

Что касается США внимание инвесторов остается на событиях, связанных с ФРС: это и назначение Байденом нового главы ФРС (срок Пауэлла истекает в феврале 2022) и релиз ноябрьских минуток заседания ФРС, которые могут дать больше информации о том, как будет проходить сворачивание скупки активов. Кроме того, участникам рынка определенно не хватает информации о том, как ФРС собирается реагировать на пока еще ускоряющийся рост потребительских цен в США и протокол заседания ФРС может снизить неопределенность в данном вопросе.

Индекс доллара довольно быстро отыграл откат с 96.20 до 95.50 и в понедельник вновь торгуется выше 96 пунктов. Несомненно, взлету доллара способствует риск-офф на европейских рынках и если ситуация с ковидом в Европе продолжит ухудшаться, а текущий тренд инфляции в США сохранится, индекс доллара может уже замахнуться на максимумы июня 2020:

( Читать дальше )

Блог компании Tickmill |Золото идет на 1900?

- 19 ноября 2021, 15:14

- |

Впервые за долгое время, рынки снова встревожены угрозой ковидных ограничений. Австрия объявила о новом локдауне, Германия может последовать примеру. Швейцарский франк, доллар, иена лидеры роста на валютном рынке в пятницу. При этом иена, традиционный защитный актив, растет сильнее доллара. Рисковые активы под давлением, пока еще небольшим, европейские индексы теряют около половины процента. Откатываются нефтяные цены на растущих рисках потребления энергии. Денежные рынки сокращают ставки на ужесточение политики ЕЦБ в 2022 году, что не мудрено, ведь риски новых ограничений концентрируются сейчас именно в Еврозоне. Золото на максимумах с июня и после пробоя ключевой трендовой линии подозрительно консолидируется в флаге, что, вероятно, указывает на подготовку к новому ралли до следующего сопротивления $1900-$1910:

Укрепление доллара на этой неделе оказалось более-менее устойчивым, так как данные по американской экономике продолжают выделяться. Речь конечно же идет о данных по розничным продажам, которые ощутимо превзошли прогноз. В частности, базовые розничные продажи подскочили на 1.7% за месяц при прогнозе 1.0%. Показатель показывает положительные темпы роста уже третий месяц подряд, указывая на развитие импульса в потребительских расходах, что вынуждает думать о нарастании инфляционных рисков в американской экономике:

( Читать дальше )

Блог компании Tickmill |Реакция ФРС на шок в инфляции может поддержать доллар

- 15 ноября 2021, 15:23

- |

Неделя началась с ослабления доллара практически по всем фронтам, но с разной интенсивностью, от слабого до умеренного. Промышленный выпуск и розничные продажи в Китае замедлились меньше, чем ожидалось, что несколько ослабило неприятие к риску из-за опасений замедления китайской экономики.

Несмотря на слабый доллар в начале недели, потенциал для укрепления есть, особенно в свете пока еще не прояснившейся реакции ФРС на сильный положительный шок в инфляции в октябре. Есть риск, что ФРС в ответ может ускорить темп сворачивания QE или приблизить начало повышения ставок. Среди отчетов по США стоит обратить внимание на розничные продажи и промышленный выпуск.

Календарь выступлений ФРС на этой неделе включает выступления Уильямса, Эванса, Бостика и Клариды. Инвесторы ждут их реакции на противоречивый отчет по инфляции, что может вполне привести к росту американской валюты, так как отрицать инфляцию становится все труднее.

Расходы на жизнь в США быстро растут, поэтому потребительская уверенность показывает все более удручающую динамику. Индекс потребительской уверенности от У. Мичиган упал до 66.8 пунктов, показали данные в пятницу. Это минимум с 2011 года:

( Читать дальше )

Блог компании Tickmill |Сильные технические уровни могут «спасти» EUR, GBP на следующей неделе

- 12 ноября 2021, 15:19

- |

Блог компании Tickmill |Рост инфляции в США – еще не предел

- 11 ноября 2021, 16:32

- |

Инфляция в США вновь превысила ожидания, на этот раз с большим отрывом. Общая и базовая инфляция поднялись до самых высоких значений за последние 30 лет. Заметный краткосрочный моментум, а также надвигающийся сезон рождественского шоппинга делают возможным рост цен на 7% г/г в декабре. Учитывая, что признаков снижения ценового давления в производственных цепочках нет, начиная с цен на сырье, инфляционные ожидания населения растут, у ФРС есть достаточно поводов для того, чтобы задуматься об ускорении сворачивания QE и намекнуть на более раннее повышение ставки.

Консенсус прогноз закладывал достаточно высокое значение месячной инфляции — 0.6%. Актуальный рост составил 0.9%, что конечно же стало мини-шоком для рынков, вызвав переоценку ожиданий. Сильно отреагировали Трежерис – причем доходность 2-летних облигаций отскочила вверх сразу, а реакция в 10-летних облигаций была несколько запоздалой. Другими словами, опасения инвесторов об устойчивом характере инфляции выросли, но с некоторой задержкой:

( Читать дальше )

Блог компании Tickmill |Три ключевых фактора инфляции в США по мнению Goldman

- 09 ноября 2021, 12:24

- |

Доллар оказался под давлением во вторник, так как доходность облигаций дальнего погашения снизилась в США, а рисковые активы, в частности американские биржевые индексы, не отступают от недавно установленных новых рекордов. SPX закрылся вчера выше 4700, а Nasdaq закрыл в плюсе 11 сессию подряд (самая длинная серия с июля 2009). Фьючерсы на SPX сегодня в незначительном минусе.

Трежерис выросли вчера на спекуляциях, что преемником Пауэлла на посту главы ЦБ может стать другой чиновник ФРС, Лейл Брейнард, известный поборник низких ставок и мягкой ДКП.

Выступая вчера, чиновник ФРС Ричард Кларида заявил, что Фед ожидал шоки предложения, но не недооценил их интенсивность. Заявление подобного рода можно расценивать как первую попытку оставить пространство для ястребиного маневра ФРС, если инфляция окажется более устойчива, чем ожидалось.

Тем временем Goldman уже в шестой раз подряд с апреля существенно пересмотрел прогноз инфляции на декабрь 2021, что говорит о недооценке инфляции и дисбалансов спроса-предложения не только ФРС, но и рыночными прогнозистами. Согласно последнему прогнозу CPI перевалит за 6% (общая инфляция), а PCE – 5% в годовом выражении:

( Читать дальше )

Блог компании Tickmill |Доллар консолидируется перед отчетом по инфляции в США

- 08 ноября 2021, 15:47

- |

Высокая инфляция и действия центральных банков в ответ на нее будут оставаться в фокусе на этой неделе. В среду внимание рынков будет приковано к отчету по потребительской инфляции в США, где основной показатель может приблизиться к 6% YoY, что конечно будет нервировать держателей гособлигаций США, и может стать триггером распродажи бондов, а также поддержать ралли доллара. Сегодня же с комментарием относительно экономического роста и монетарной политики выступит Ричард Кларида. Внимание участников рынка будет на возможных намеках, связанных с действиями ФРС после завершения QE. Позитив на рынке нефти также благоприятствует росту доллара и сырьевых валют.

Сравнительно сильный отчет по рынку труда в США за октябрь позволил доллару повторно протестировать область максимумов этого года (94.50), однако сил для пробоя не оказалось. Если и доллар будет пробивать нынешние максимумы, то этого стоит ожидать скорее в ноябре, чем в декабре, так сезонные тренды сопутствуют продажам доллара в последний месяц года. При этом пробой возможен уже на этой неделе. Катализатором движения может стать отчет по инфляции в США за октябрь. Ожидается, что в октябре цены выросли на 5.8-5.9% YoY, при этом PMI в сфере услуг и производства, данные по рынку труда показали, что входные цены на сырье и промежуточную продукцию, заработная плата росли в октябре более высоким темпом по сравнению с сентябрем. Это значит, что замедленная подстройка предложения продолжает оказывать повышательное давление на цены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс