Блог им. AlimCap |Инвестиционные идеи. Парное «инвестирование». 4.

- 12 марта 2015, 10:39

- |

Продолжим публикацию идей в парном «инвестировании»/торговле.

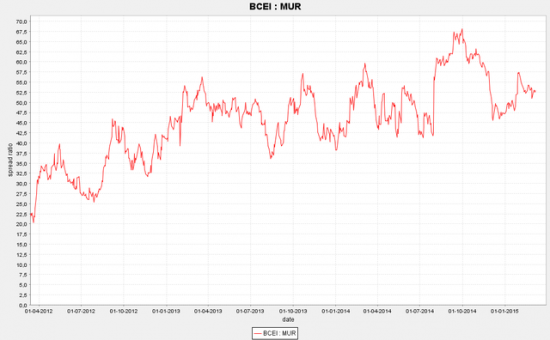

1. Лонг Bonanza Creek Energy (BCEI) против шорт Murphy Oil Corporation (MUR).

Из 100% капитала на сделку: на BCEI рекомендуется выделить 28,8%; на MUR – 71,2%.

График пары, нормированной на волатильность:

График пары без нормировки на волатильность:

( Читать дальше )

- комментировать

- 152 | ★1

- Комментарии ( 17 )

Блог им. AlimCap |Инвестиционные идеи. Парное «инвестирование». 3.

- 03 марта 2015, 19:56

- |

Продолжим публикацию идей в парном «инвестировании»/торговле.

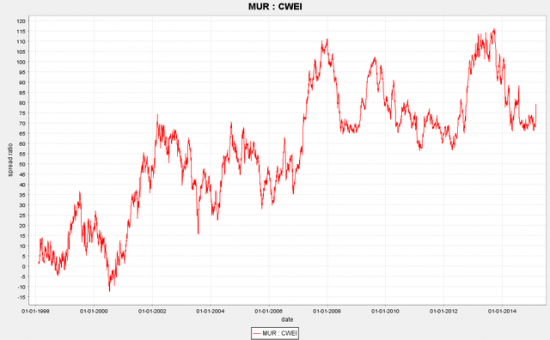

1. Лонг Murphy Oil Corporation (MUR) против шорт Clayton Williams Energy (CWEI).

Из 100% капитала на сделку: на MUR рекомендуется выделить 71,8%; на CWEI – 28,2%.

График пары, нормированной на волатильность:

График пары без нормировки на волатильность:

( Читать дальше )

Блог им. AlimCap |Конспект мастер-класса Сергея Григоряна "Знакомство с межрыночным анализом".

- 28 февраля 2015, 16:53

- |

Рынки не существуют в изоляции друг от друга, они взаимосвязаны. Межрыночный анализ (intermarket analysis) изучает эти взаимные связи. Эти взаимосвязи представляются графически в виде соотношений.

Основа — взаимная динамика 4 основных классов активов: акций, облигаций, сырья и валют.

Дополнение — взаимная динамика отраслей.

Эта взаимная динамика классов активов различается в зависимости от текущей фазы рыночного цикла — инфляционной или дефляционной.

Знание «правильной» взаимной динамики помогает управляющему корректно определить фазу рыночного цикла и в соответствии с этим выбрать отрасли и секторы для инвестиций

Идеализированная схема бизнес-цикла:

1. Первыми на изменения в рыночном цикле реагируют облигации. Они начинают расти или падать.

Затем к ним присоединяются в середине цикла акции. Рынки сырья присоединяются последними.

( Читать дальше )

Блог им. AlimCap |Инвестиционные идеи. Парное «инвестирование». 2.

- 26 февраля 2015, 12:18

- |

Продолжим публикацию идей в парном «инвестировании»/торговле.

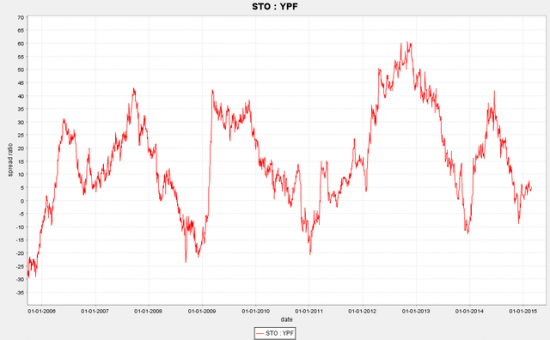

1. Лонг Statoil ASA (STO) против шорт YPF S.A. (YPF).

Из 100% капитала на сделку: на STO рекомендуется выделить 43,3%; на YPF – 56,7%.

2. Лонг Royal Dutch Shell (RDS-A) против шорт Imperial Oil Ltd. (IMO).

Из 100% капитала на сделку: на RDS-A рекомендуется выделить 56,2%; на IMO – 43,8%.

( Читать дальше )

Блог им. AlimCap |Инвестиционные идеи. Парное «инвестирование». 1.

- 24 февраля 2015, 16:10

- |

Парное инвестирование (в нашем случае с нормировкой на волатильность) – «поле» с огромным количеством идей, которые можно реализовывать.

Эти идеи никак не коррелируют с политикой ФРС, программами смягчения, с индексом S&P и т.д.

Это свой отдельный мир. Для диверсификации Ваших стратегий обратите внимание на парное инвестирование с нормировкой на волатильность.

По поводу количества инвестиционных и краткосрочных идей. К примеру, какое количество акций доступно на Nyse, Nasdaq?

Пусть это будут не дешёвые акции, а дороже 15$. И пусть капитализация компаний не менее 300 млн.$.

Скринер выдаёт нам 2 636 компаний. Согласитесь, много, большой выбор.

Теперь же сравним с количеством пар акций. Рассмотрим, к примеру, Industry “Oil & Gas Pipelines ”. При тех же параметрах (что и выше) скринер выдаёт нам 53 компании.

( Читать дальше )

Блог им. AlimCap |Инвестиционные идеи. EFA в фокусе.

- 18 февраля 2015, 11:08

- |

Механизатор ранее предложил несколько идей по выбору страны для инвестирования (Индонезия против всего мира и др.).

Продолжим развивать тему.

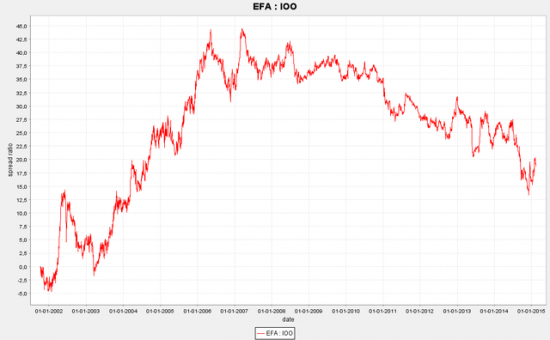

В фокусе внимания сегодня etf EFA (etf на индекс EAFE) — акции компаний развитых стран (21 страна), исключая США и Канаду.

Часть А. Отбор идей.

Просканировав соотношения EFA против «всех» стран, рассмотрим некоторые из пар.

1. EFA против всего мира (etf IOO).

Данный график отражает соотношение 2-х активов (EFA лонг, IOO шорт) нормированных на волатильность. Данный подход (концепцию) подробно описывал Механизатор.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс