Блог им. AlimCap

Инвестиционные идеи. EFA в фокусе.

- 18 февраля 2015, 11:08

- |

Механизатор ранее предложил несколько идей по выбору страны для инвестирования (Индонезия против всего мира и др.).

Продолжим развивать тему.

В фокусе внимания сегодня etf EFA (etf на индекс EAFE) — акции компаний развитых стран (21 страна), исключая США и Канаду.

Часть А. Отбор идей.

Просканировав соотношения EFA против «всех» стран, рассмотрим некоторые из пар.

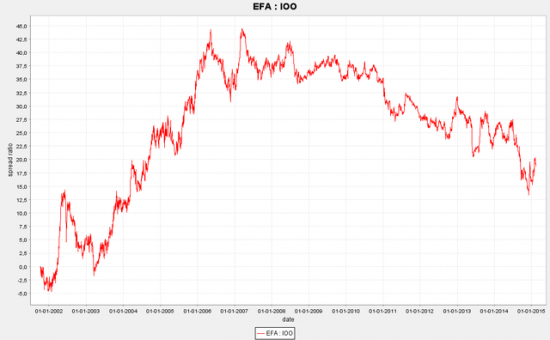

1. EFA против всего мира (etf IOO).

Данный график отражает соотношение 2-х активов (EFA лонг, IOO шорт) нормированных на волатильность. Данный подход (концепцию) подробно описывал Механизатор.

Как видим, с 2007 года EFA стабильно проигрывает всему миру. Импульс до сих пор сохраняется в пользу IOO.

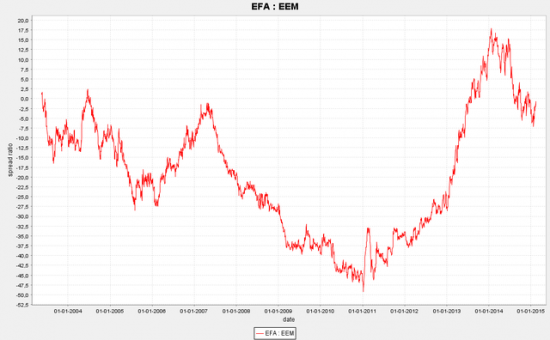

2. EFA против развивающихся рынков (etf EEM).

Три года с 2011 по 2013 EFA была сильнее развивающихся рынков (EEM). В 2014 г. произошёл разворот, сейчас импульс в пользу EEM.

То есть сейчас хорошее время для инвестирования в развивающиеся рынки против EFA. Как осуществлять инвестирование обсудим в части Б.

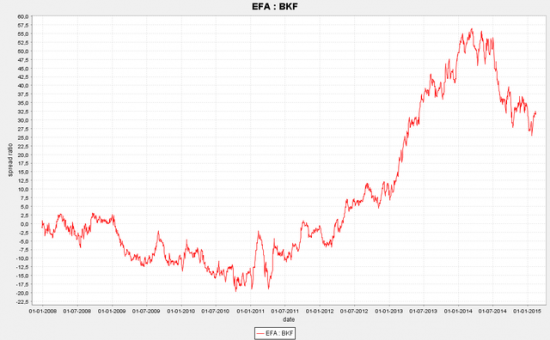

3. EFA против BRIC (etf BKF).

Ситуация в паре EFA-BKF аналогична паре EFA-EEM. Это понятно, так как EEM и BKF во многом схожи.

Сейчас также хорошее время инвестировать в BRIC (BKF) против EFA.

4. Рассмотрим EFA против каждой страны из BRIC.

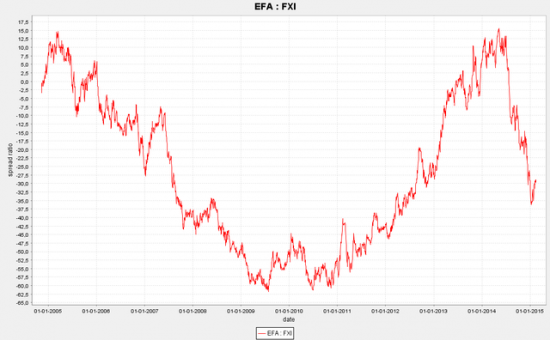

EFA против Китая (etf FXI).

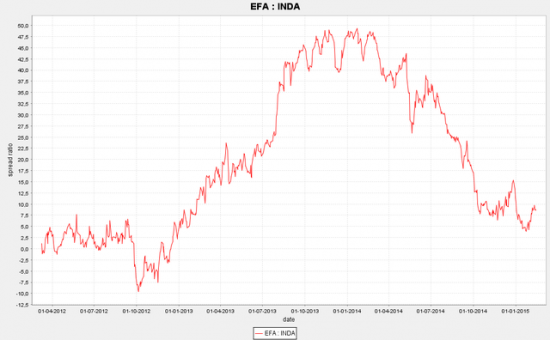

EFA против Индии (etf INDA).

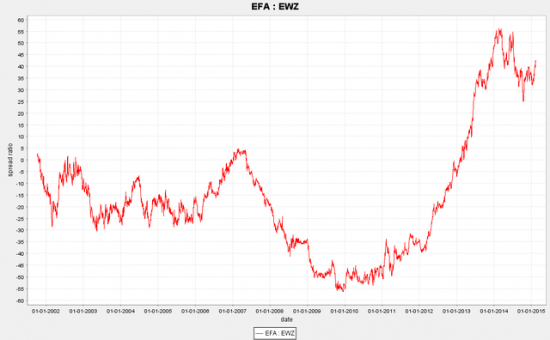

EFA против Бразилии (etf EWZ).

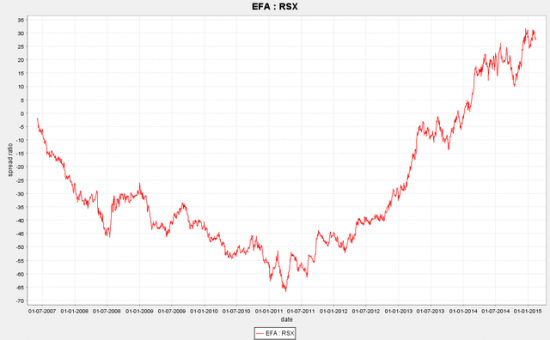

EFA против России (etf RSX).

Как видим, все страны, кроме России, растут по отношению к EFA. Где-то импульс сильнее, где-то слабее.

Но всё же рекомендуется инвестировать именно в BRIC (etf BKF) против EFA, а не в отдельные её составляющие.

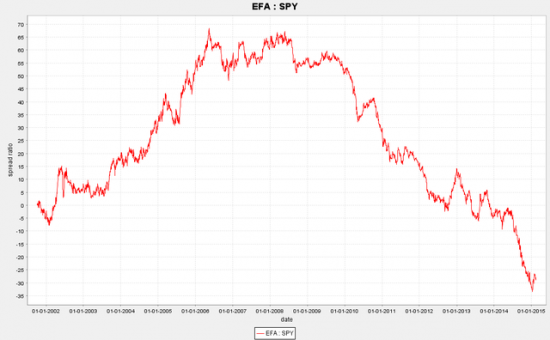

5. EFA против США (etf SPY).

С 2008 года США (SPY) значительно сильнее EFA. Мощный импульс сохраняется и по сей день.

6. Ещё несколько сравнений EFA.

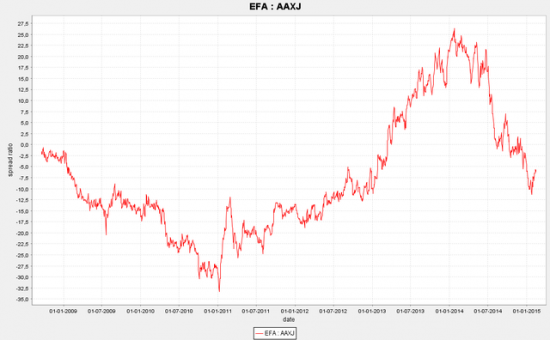

EFA против азиатских стран, исключая Японию (etf AAXJ).

Мощный импульс в пользу азиатских стран. Аналогично EEM и BKF.

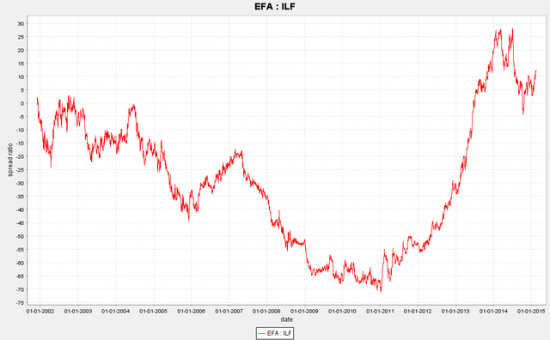

EFA против латинской америки (etf ILF).

Импульс в пользу латинской америки, но не такой мощный.

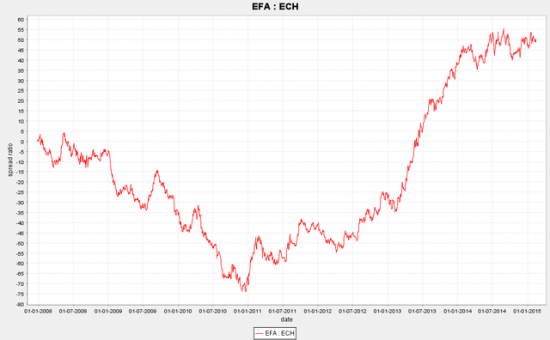

Обратите внимание, в паре EFA против Чили (etf ECH) сейчас возможно формируется разворот в пользу Чили.

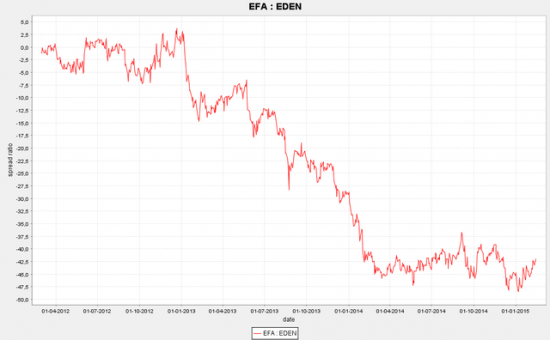

В паре EFA против Дании (etf EDEN) возможно формируется разворот уже, наоборот, в пользу EFA.

Достаточно идей по парному инвестированию «EFA против...».

Основная идея из вышенаписанного — это инвестирование в развивающиеся рынки против развитых (исключая США и Канаду).

Реализовать эту идею можно через etf EEM или BKF против EFA.

Часть Б. Реализация инвестиционных идей.

Что конкретно показывают данные графики?

Данные графики отражают поведение 2 активов (первый в лонг, второй в шорт), если их долю в паре нормировать по их волатильности.

Например, большинство реализуют парную торговлю через выделение одинакового капитала под каждую «ногу» в паре (50 на 50).

Это не совсем нейтрально, потому что волатильность одной «ноги» может в РАЗЫ превышать волатильность второй «ноги».

Соответственно и влияние первой ноги в паре будет значительно сильнее, то бишь равного влияния 2-х «ног» не будет. Это плохо.

Предлагается из 100% капитала выделенного на парную сделку (одна нога в лонг, вторая в шорт) выделять под каждую ногу капитал обратно пропорционально его волатильности.

Если, условно, оценка волатильности первого актива в 2 раза превышает волатильность второго актива, то и 100% капитала между ними распределятся следующим образом: 33,34% под первый актив и 66,66% под второй.

То есть в данном парном инвестировании важно постоянно соблюдать баланс волатильностей (а уж как часто ребалансировку проводить — это зависит от издержек ребалансировки), тогда вы получите динамику пары аналогичную той, что представлена на графиках.

То есть тут (в парном инвестировании) важна не сама оценка волатильности отдельно взятой ноги, а соотношение волатильностей 2-х ног.

Принцип — паритет волатильностей.