Блог им. AlexeyPetrushin |Корабли и Шторм

- 27 августа 2023, 09:09

- |

99% корабль плавает в нормальную погоду, но 1% попадает в шторм. И ради этого 1% его конструкция делается гораздо прочней и стоит гораздо дороже.

Если рассмотреть торговые стратегии как управление кораблями в шторм, получится:

Предсказывать погоду, предвидеть шторм. Можно иметь легкий корабль, но хорошо знать погоду, и заранее уйти в бухту перед штормом. Это инсайдеры, топ директора, чиновники и депутаты. Отличная стратегия. К сожалению, не все умеют предсказывать погоду так точно как чиновники и депутаты.

Страховка, можно иметь легкий корабль, и застраховать его. Это различные стратегии защиты инвестиций, например пут опционами. К сожалению, есть риск что если шторм потопит слишком много кораблей, когда их владельцы прийдут за страховкой, у страховщика не окажется для всех денег.

Несколько кораблей в разных морях. Диверсификация, на мой взгляд лучший способ, к сожалению, он недоступен. Ключевой момент — должно не просто быть несколько кораблей, моря тоже должны быть разные. К сожалению это также и недоступный вариант, разве что для богатых людей, иметь средства в разных странах мира, это очень много бумажной работы.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Рецензии на книги |Б. Мандельброт, Непослушные Рынки

- 01 марта 2023, 09:07

- |

Дает 2 вещи: а) генератор случайного процесса отлично подходящего для финансовых процессов. б) позволяет взглянуть на мир финансов глазами гения, Б. Мандельброта, одного из лучших умов 20 века.

Генератор нужен для Симуляции Монте Карло, для более точного расчета цен опционов, стресс теста порфеля, или агрессивного теста портфеля посмотреть как он захватывает прибыль при возможных колебаниях рынка, для расчета страховки и т.п.

Распределение Парето, Нестационарность, Кластеры Волатильности, Долгосрочные зависимости.

Я бы хотел в следующие неск. месяцев повторить эксперименты Мандельброта, посчитать на реальных данных, построить графики, и своими глазами увидеть эти особенности финансовых процессов. Общеизвестные, как распределение Парето или нестационарность конечно известны давно и я их смотрел. Но ряд моментов которые говорит Мандельброт я не знал, и хотел бы повторить. Что то вроде серии лабораторных работ.

Если кому интересно также повторить эти опыты, оставьте контакты в комментах, в команде лучше лабораторные делать, ошибки заметить, какие то идеи подсказать, я напишу вам через месяц два когда буду делать, можно будет поделиться вычислениями, обсудить и сравнить результаты, одинаково получилось или нет.

Блог им. AlexeyPetrushin |Как спекулировать на Российском Рынке и торговать Хаос

- 08 апреля 2022, 03:31

- |

Что делать?

Первая мысль использовать плече, но плече опасная штука которая легко может оставить тебя без штанов даже на относительно свободном рынке, а в случае с кухней это просто самоубийство. То же самое про фьючерсы.

Вторая мысль, опционы. Опцион похож на мину, большая часть пропадет впустую, но если вдруг какая сработает, эффект может быть потрясающий. Проблема с опционами, что на Российском рынке используются очень интересные Маржируемые Опционы. И на мой взгляд, Маржируемый Опцион, это ни что иное, как способ для брокера и банков, оставить себе лазейку. Чтобы если вдруг ты купил опцион, и он вдруг сработал, то брокер мог тебя кинуть, и ничего не заплатить. Нехорошая ситуация, получается что и опционы на Российском рынке использовать нельзя (точнее, продавать смысл есть, но вот покупать никакого).

( Читать дальше )

Блог им. AlexeyPetrushin |Last Man Standing

- 07 апреля 2022, 03:43

- |

Если рассматривать в терминах игр, то цель игры не набрать максимум фрагов, или получить максимальную строчку рейтинга, или не опуститься ниже среднего.

Цель — выжить во время роста до минимальных значений и дальше уже просто выжить особо не обращая внимания на рост. Что то типа Last Man Standing. Выйти на минимально необходимые показатели прибыли, и дальше просто поддерживать их.

Блог им. AlexeyPetrushin |Толкование истории фракталов

- 07 февраля 2022, 12:25

- |

Я тоже давно считал теханализ не работающим. И хотя работал с нейросетями и другими алгоритмами, никогда не было желания использовать их для предсказания курса на основе исторических данных, поскольку все это бессмысленная трата времени.

За исключением специальных случаев где люди очень хорошо знают специфику узкого рынка, особенно если не ликвидный и могут выжать информацию из графика. Но это не совсем теханализ, поскольку они кучу других данных используют и свое уникальное знание своего узкого рынка, и анализ графика там лишь часть общего анализа.

Или гениальные товарищи типа Симонса, но они тоже не только историю графика смотрят, а кучу других сигналов, так что это как бы тоже не совсем обычный теханализ.

Блог им. AlexeyPetrushin |Почему дневные изменения цен акций не следуют Распределению Парето?

- 20 сентября 2021, 23:10

- |

Я рассчитал распределение изменений цены акций (дифф). Имеются ввиду мультипликативны изменения (diff), во сколько раз меняется цена акции за каждый день, d(t) = p(t) / p(t-1)

Насколько я знаю, распределение должно выглядеть как распределение по Power law (распределение Парето). С CDF, являющейся линией на графике log-log.

Но CDF который я получил не похож на линию на графике log-log. Почему?

Mожет ли это быть вызвано тем, что распределение имеет два хвоста вместо одного? Поскольку имеются два редких событий: редкие огромные ежедневные падения цен с d <0,7 и редкие огромные ежедневные повышения цен d > 1,4

Насколько мне известно, линейный тест распределения парето на логлог графике используется для распределений с одним хвостом. Как например распределение богатства у людей. Можно ли его также использовать для распределения с двумя хвостами?

Пример

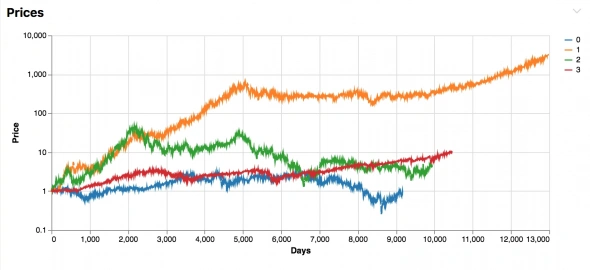

Ежедневные цены на 4 акции за пару лет, нормированные на 1 за первый день.

( Читать дальше )

Блог им. AlexeyPetrushin |Стратегия стабильно приносящая 200-400тр/мес

- 16 сентября 2021, 12:20

- |

— Устраиваешся на работу программистом.

— 8 час в день решаешь несложные задачи. (сейчас вообще удаленно, даже в офис не нужно ходить)

— В конце месяца гарантированно получаешь 200-400 т.р.

Изучить программирование чтобы устроится на работу новичком на 50-100тр нужно где то полгода. через еще полгода будет достаточно знаний чтобы перейти на 100-150, eще через полгода год будет достаточно знаний чтобы перейти на >200.

P.S.

Что интересно, люди сомневаются смогут ли они изучить программирование, что есть стандартная, давно изученная и хорошо решаемая задача средней сложности. Тем не менее они верят что смогут победить играя в игру с нулевой суммой против роботов Симонса, над которыми работают целые армии специалистов высокого класса. :)

Блог им. AlexeyPetrushin |Расчет Критерия Келли методом Симуляции Монте Карло

- 09 сентября 2021, 10:31

- |

Расчеты на английском я продублировал их на русском в видео.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс