SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

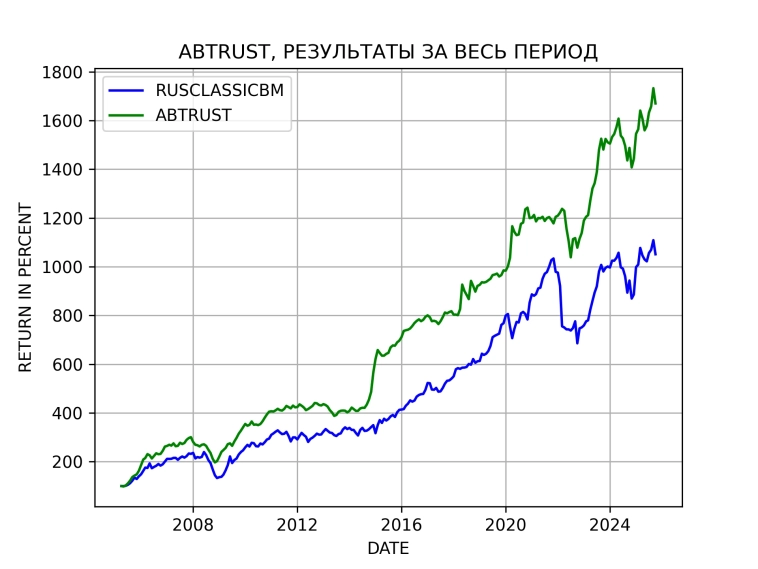

Блог им. AVBacherov |Результаты стратегии ABTRUST (END DATE 2025-11-30)

- 02 декабря 2025, 14:21

- |

- комментировать

- 303

- Комментарии ( 0 )

Блог им. AVBacherov |Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2025-09-30)

- 02 октября 2025, 10:23

- |

Блог им. AVBacherov |Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2025-08-31)

- 02 сентября 2025, 14:04

- |

Блог им. AVBacherov |Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2025-07-31)

- 01 августа 2025, 10:21

- |

Блог им. AVBacherov |Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2025-06-30)

- 01 июля 2025, 12:12

- |

Блог им. AVBacherov |Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2025-05-31)

- 03 июня 2025, 09:19

- |

Блог им. AVBacherov |Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2025-04-30)

- 07 мая 2025, 09:08

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс