Блог им. AVBacherov

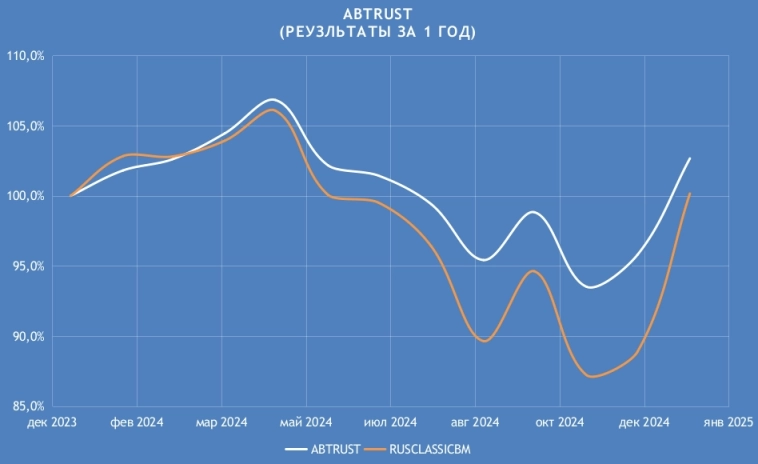

Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2024-12-31)

- 09 января 2025, 11:21

- |

В основе стратегии лежат принципы, хорошо зарекомендовавшие себя в пассивных подходах, а также элементы активного управления. Эта стратегия с высоким уровнем диверсификации по различным классам активов: акции, облигации, золото. Стратегия рассчитана на инвесторов с умеренным отношением к риску к коим я отношусь сам. В текущих условиях стратегия реализуется только на российском рынке. Отлично подходит для постоянного накопления и ИИС. Более 80% моих собственных средств вложено именно в эту стратегию.

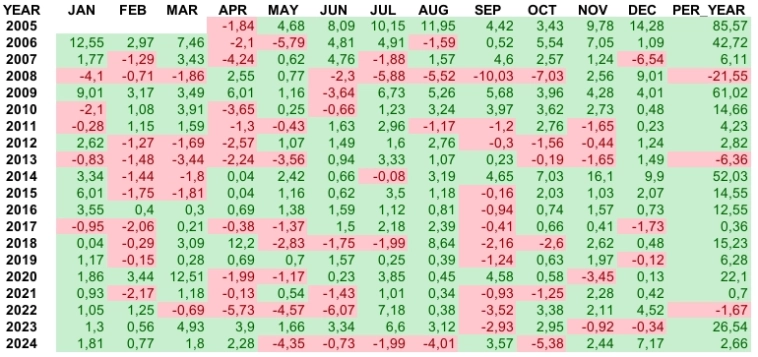

Доходность стратегии (учитывает налоги и комиссии брокеров):

✅ За 1 месяц:+7.17 %

✅ За 1 год (скользящий): +2.66 %

✅ С начала года: +2,66 %

✅ За весь период: +1 445.5% или +14.8% годовых

Сравнение стратегии ABTRUST за весь период с БЕНЧМАРКОМ RUSCLASSICBM*

Показатели стратегии ABTRUST:

✅ CAGR, %: +14.8

✅ Ожидаемая доходность, % годовых: +14.7

✅ Волатильность, % в год: 12.9

✅ Коэффициент Шарпа**: 0.52

✅ BETTA***: 0.33

✅ Коэффициент Трейнора, % в год: 20.3

✅ Альфа Дженсена, % годовых: 5.1

Показатели стратегии RUSCLASSICBM:

✅ CAGR, %: +12.3

✅ Ожидаемая доходность, % годовых: +13.0

✅ Волатильность, % в год: 16.3

✅ Коэффициент Шарпа**: 0.31

✅ BETTA***: 1

✅ Коэффициент Трейнора, % в год: 5.0

✅ Альфа Дженсена, % годовых: 0.0

Стратегия реализуется в несколько вариантах:

✅ Для людей с небольшим капиталом: от 100 до 400 тысяч, через сервисы автоследования COMON FINAM, ТИНЬКОФФ ИНВЕСТИЦИИ, РИКОМ-ТРАСТ, БКС

✅ Для людей с капиталом: от 400 тысяч в виде стандартных стратегий доверительного управления в управляющей компании ФБ Август — ИНВЕСТИНГ и более агрессивный вариант ATRUST

✅ Для людей с капиталом от 10 млн — частный VIP подход.

Реализация стратегии ABTRUST отличается в предложенных вариантах и зависит от капитала и ограничений профучастников. Но база у всех одинаковая, поэтому результаты будут схожими.

При подключении к стратегиям обращайте внимание на комиссии, они определяются экономической целесообразностью и несильно зависят от меня лично.

Комментарий управляющего Алексея Бачерова:

"2024 был непростым для инвесторов! И было совсем мало шансов его закончить с плюсом! Но конец 2024 принес сюрприз в решение по ставке, и мы увидели ралли на российском фондовом рынке. Оно позволило закрыть этот год с плюсом, пусть даже символическим. Как я говорил в своих интервью в конце 2024 года, я остаюсь оптимистично настроенным на год 2025, и думаю, мы увидим хорошие результаты по его итогу!"

Подробнее о самой стратегии и вариантах подключения можно прочесть на сайте ABTRUST.

* RUSCLASSICBM — портфель состоящий на 60% из индексного фонда, повторяющего индекс MCFTR, и на 40% из индексного фонда, повторяющего индекс RGBITR. До появления в России биржевых фондов на соответствующие индексы, используются сами индексы. Ребанасировка между фондами происходит 1 раз в начале каждого года.

** Для расчёта коэффициентов Шарпа и Трейнора, а также Альфы Дженсена в качестве безрисковой ставки используется темп инфляции за соответствующий период, который составляет 8,02% годовых.

*** BETTA, коэффициент Трейнора и Альфа Дженсена считаются по отношению к бенчмарку — RUSCLASSICBM

теги блога Алексей Бачеров

- ABTrust

- comon

- ETF

- Finam

- Finversia

- IMOEX

- MCFTR

- python

- S&P500

- usd

- USDRUB

- автоследование

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- библиотека

- БПИФ

- бюллетень

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги года

- итоги месяца

- Итоги недели

- книга

- конференции

- Конференции смартлаба

- конференция смартлаба

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- Сатира

- статистика

- стратегии

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- экономика

- экономика России

Волатильность высокая это уже за норму воспринимается, когда ниже движение, то хорошо, докупать и все, потом дополнительно доходность чуть даст. Есть есть на что докупать собственно 😊

Игорь, я Вам привел данные за тот же период, что представлен в настоящем отчёте. Это корректное сравнение!

Справочно могу ВАМ дать за весь период по комбинированному IMOEX + MCFTR + SBMX = RUSSTOCKBM*, там волатильность ещё больше!

За период 1997-09-23 по 2025-01-06:

CARG: 16,42%

EXPRET: 15.2%

VOLAT: 33,48%

* RUSSTOCKBM — бенчмарк полной доходности российского рынка акций. Построен из индекса IMOEX, MCFTR и биржевых фондов. Принцип построения: до начала расчёта индекса MCFTR (2002 год) используется индекс IMOEX, потом используется MCFTR, вплоть до появления первых биржевых фондов, повторяющих данный индекс (2018 год), далее берутся биржевые фонды.