SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании AMarkets |QE4 – это нонсенс (Все, что нужно знать о последних шагах ФРС США)

- 17 декабря 2012, 09:57

- |

Недавнее решение ФРС увеличить монетарное стимулирование («печатание денег» или QE) еще на $45 млрд в месяц никак нельзя назвать нормальной экономической политикой. И добром это не кончится – по материалам AForex.

Недавнее решение ФРС увеличить монетарное стимулирование («печатание денег» или QE) еще на $45 млрд в месяц никак нельзя назвать нормальной экономической политикой. И добром это не кончится – по материалам AForex.Трудно делать предсказания о судьбе экономики, печатающей по $85 млрд в месяц. Еще несколько лет назад можно было бы предположить, что все эти новые деньги окажутся на фондовом рынке, акции вырастут, а доллар обесценится (а как еще может быть с валютой страны, занимающей 46 центов на каждый потраченный доллар?!).

Стоило бы ожидать роста цен на долговые госбумаги — с таким покупателем как ФРС, с его печатным станком и примерными объемами выпуска это было бы неизбежно. Еще стоило бы ждать роста цен на сырье — а куда еще направиться вновь напечатанным деньгам? Но это в теории. Что же выходит на практике? На практике мы видим следующее. Акции выросли, а потом поползли вниз. Золото продается на низколикивидных внебиржевых рынках большими лотами, которые просто топят спрос, цены ползут вниз. На этих новостях распродаются госбумаги. Другие ценные металлы энергично распродаются. В сырье картина смешанная – какие-то активы все же растут. В целом цены на сырье остаются на прежних уровнях. А вот доллар едва пошевелился. Рынки по-настоящему сломаны, но не потому, что они не подчиняются привычной логике. Они просто перестали посылать внятные ценовые сигналы. Рынок окончательно превратился в казино, где несколько крупнейших финансовых компаний взяли на себя роли крупье, банкующих на потоке новых денег. Центробанки вместо стабилизирующей функции сегодня буквально дестабилизируют рынки, искажая цену денег и риска. В результате этого нарушается фундаментальные соотношения — ныне высокий риск сочетается с низкой доходностью. Рынок теперь знает все о ценах, но не понимает ничего о реальной, справедливой стоимости активов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании AMarkets |Экономика США выглядит лучше, и для Обамы – это хорошо

- 08 ноября 2012, 10:16

- |

Если учитывать, что с переизбранием Барака Обамы на второй срок многие экономические политики и стратегии останутся неизменными, то получается, что ФРС США еще на 4 года будет единственной функциональной силой для подъема ВВП и понижения безработицы с текущего уровня в 7.9% — по материалам AForex.

Если учитывать, что с переизбранием Барака Обамы на второй срок многие экономические политики и стратегии останутся неизменными, то получается, что ФРС США еще на 4 года будет единственной функциональной силой для подъема ВВП и понижения безработицы с текущего уровня в 7.9% — по материалам AForex.Не трудно догадаться, что в ближайшее время экономический подъем не будет являться приоритетом для Обамы. На повестке дня – «ужесточение» через увеличение налоговых ставок и сокращение госрасходов, обсуждаемые с контролируемым Демократами Сенатом и Палатой Представителей, где главная сила – в руках Республиканцев. По мнению экспертов компании AForex, при таком раскладе Федрезерв остается единственным механизмом для стимулирования экономики. Ожидается, что объем стимулирования в рамках QE3 может достичь $1 трлн и продлится весь следующий год.

На фоне победы Обамы и ожиданий пролонгирования программы «количественного смягчения», которая состоит в скупке длинного госдолга у коммерческих банков, доходности по 10-летним облигациям сильно упали (до максимума 5 месяцев) – цены, соответственно, выросли.

По материалам: ning.it/Qq1YrU

Блог компании AMarkets |Публицист Форбс предложил Бернанке уволиться

- 26 октября 2012, 12:58

- |

26.10.2012, Москва – По словам популярного публициста Стива Форбса, если текущий президент ФРС США Бен Бернанке уволится в конце года, то это будет лучшим рождественским подарком для американской экономики – по материалам AForex.

26.10.2012, Москва – По словам популярного публициста Стива Форбса, если текущий президент ФРС США Бен Бернанке уволится в конце года, то это будет лучшим рождественским подарком для американской экономики – по материалам AForex.Под руководством Бернанке Федрезерв опустил процентные ставки до нуля и провел три раунда «количественного смягчения» экономики, который состоял в том, что ЦБ покупал казначейские облигации или иные долговые инструменты у коммерческих банков – политика, которая активно работает на понижение процентных ставок как итог наводнения экономики тоннами денежной ликвидности. Побочные эффекты политики – слабый доллар, рост цен на сырье и акции, а также увеличивающиеся риски инфляционного давления.

( Читать дальше )

Блог компании AMarkets |Федрезерв США клянется стимулировать экономику до тех пор, пока не улучшится рынок труда

- 25 октября 2012, 11:30

- |

В среду ФРС США еще раз публично объявила о том, что будет продолжать стимулировать экономику через QE3 до тех пор, пока не уменьшится безработица. Кроме того, ФЕД объявил о своем намерении держать процентные ставки на нулевом уровне вплоть до середины 2015 года через скупку долговых бумаг (ипотечных деривативов) у коммерческих банков на сумму $40 млрд в месяц – по материалам AForex.

В среду ФРС США еще раз публично объявила о том, что будет продолжать стимулировать экономику через QE3 до тех пор, пока не уменьшится безработица. Кроме того, ФЕД объявил о своем намерении держать процентные ставки на нулевом уровне вплоть до середины 2015 года через скупку долговых бумаг (ипотечных деривативов) у коммерческих банков на сумму $40 млрд в месяц – по материалам AForex.«Количественное смягчение» — мощный инфляционный драйвер. Федрезерв отметил, что инфляция действительно выросла, однако, рост был получен за счет возросших цен на электроэнергию. Тем не менее, ФРС не изменила своих ожиданий по инфляции, оставив их на уровне – «стабильные».

По оценкам регулятора, потребление частного сектора за последний месяц немного выросло, правда, бизнес-инвестирование замедлилось.

Федрезев США держит процентные ставки на нулевом уровне с декабря 2008 года. Через раунды стимулирования регулятор уже влил в экономику $2.3 трлн через скупку ипотечных бумаг и казначейских облигаций. До настоящего момента раунды QE не приводили к мощным инфляционным скачкам. По поводу того, как сильно повлияет безлимитное QE3 на рост цен – на этот счет у членов системы ФРС, а также у рыночных экспертов нет однозначного мнения. Целевой уровень инфляции регулятора – 2%.

По мнению аналитиков компании AForex, ФРС США, вероятно, пересмотрит свою монетарную политику в количественном смысле ближе к декабрю. В это же время подойдет срок окончания программы «операционного твиста».

По материалам: ning.it/PROAfD

Блог компании AMarkets |Н.Кочерлакота: 2.25% инфляции не триггер для ужесточения

- 11 октября 2012, 11:13

- |

По словам Президента ФРБ Миннеаполиса, Нарьяна Кочерлакота, ФРС США не должен предпринимать попыток для автоматического повышения процентных ставок с текущих нулевых значений в той ситуации, когда инфляционный прогноз рискует превысить отметку 2.25% — по материалам AForex.

По словам Президента ФРБ Миннеаполиса, Нарьяна Кочерлакота, ФРС США не должен предпринимать попыток для автоматического повышения процентных ставок с текущих нулевых значений в той ситуации, когда инфляционный прогноз рискует превысить отметку 2.25% — по материалам AForex.Ключевые опасения Кочерлакота сводятся к тому, что гиперинфляция может уничтожить слабые «ростки» восстановления экономики США, включая весь достигнутый позитив по рынку труда. Президент локального ФРБ полагает, что Федрезерв должен попытаться привести безработицу к отметке ниже 5.5%, однако, предпринимаемые меры должны каждый раз учитывать критический инфляционный порог в 2.25%.

Недавно ФРС запустила третий раунд «количественного смягчения», который сопровождается массированным и регулярным выбросом ликвидности в рынок через скупку долгосрочных долговых бумаг. По последним данным, QE3 продлится до середины 2015 года. Регуляторы ФРС, имея на руках сентябрьские цифры занятости, уже, кажется, начали осознавать, что монетарное стимулирование практически невозможно привязать к динамике экономических показателей.

По материалам: ning.it/PZWrlS

Блог компании AMarkets |Евро-кризис и выкуп токсичных активов

- 09 октября 2012, 11:12

- |

09.10.2012, Москва – В марте 2009 года ФРС США совместно с Казначейством, в числе прочих программ, предлагали реализовать программу TALF (срочное кредиование под залог активов) для поддержки финансовых рынков – по материалам AForex.

09.10.2012, Москва – В марте 2009 года ФРС США совместно с Казначейством, в числе прочих программ, предлагали реализовать программу TALF (срочное кредиование под залог активов) для поддержки финансовых рынков – по материалам AForex.Суть программы проста. Согласно ее описанию, взятому с сайта ZeroHedge, банкам предлагалось сбросить токсичные активы по установленной хедж-фондами цене. Если по таким сделкам кто-то реализует прибыль, она будет изъята в бюджет. В цифрах это может выглядеть так. Допустим, некий хедж-фонд покупает актив с номинальной стоимостью $100 за $80, из которых вносит только $2.4, а $77.60 вносит Федрезерв. Далее, банк выкупает этот актив за $20 и фиксированную комиссию в размере $5млн.

( Читать дальше )

Блог компании AMarkets |Федрезерв должен ограничить свое QE3

- 05 октября 2012, 11:28

- |

05.10.2012, Москва – Рынки жаждут все больше и больше «количественного стимулирования» от ФРС США, и рынкам никогда не будет достаточно «горячих» денег – по материалам AForex.

05.10.2012, Москва – Рынки жаждут все больше и больше «количественного стимулирования» от ФРС США, и рынкам никогда не будет достаточно «горячих» денег – по материалам AForex.По оценкам экономистов Goldman Sachs, третий раунд монетарного стимулирования может продлиться до середины 2015 года. В такой ситуации общий объем ликвидности, поступившей в финансовый рынок, составит $2 трлн. И, как полагает GS, этого все еще будет недостаточно для полного «удовольствия» рынков. Потому, что без регулярных выбросов кэша рынкам не на чем расти, если учесть, что мировая экономика уверенно движется в сторону еще более мрачной рецессии. Экономисты GS предлагают Федрезерву ограничить срочность QE и в какой-то момент просто сказать рынкам «нет».

( Читать дальше )

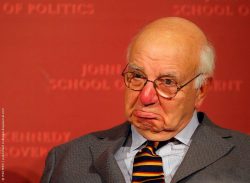

Блог компании AMarkets |Пол Волкер: QE3 не стимулирует инфляцию

- 02 октября 2012, 11:15

- |

02.10.2012, Москва – По словам Пола Волкера, экс-председателя ФРС США, последняя стимулирующая мера Центробанка Америки (третий раунд «количественного смягчения» или массовой скупки долгосрочного долга у коммерческих банков) в настоящий момент времени не оказывает инфляционного давления на экономику США – по материалам AForex.

02.10.2012, Москва – По словам Пола Волкера, экс-председателя ФРС США, последняя стимулирующая мера Центробанка Америки (третий раунд «количественного смягчения» или массовой скупки долгосрочного долга у коммерческих банков) в настоящий момент времени не оказывает инфляционного давления на экономику США – по материалам AForex.Волкер убежден в том, что QE3 не может оказать негативного влияния на рост цен на краткосрочную или среднесрочную перспективу. Федрезерв с 2008 года держит ключевую ставку заимствования на отметке, близкой к нулю. 13 сентября ФРС объявила о запуске третьего раунда стимулирования, при котором ежемесячный выброс ликвидности в рынок – $45 млрд через скупку долговых бумаг, производных от ипотечных закладных. При этом, вместе с другими монетарными мерами (такими, как «операционный твист») в рынок ежемесячно вливается около $85 млрд.

( Читать дальше )

Блог компании AMarkets |ФРС США. Глотание ключа от наручников

- 14 сентября 2012, 11:17

- |

14.09.2012, Москва – 13 сентября в рамках очередного заседания ФОМС ФРС США объявил о запуске очередного раунда стимулирования экономики, которое будет состоять в ежемесячной скупки у банков ипотечных долговых деривативов объемом $40 млрд. Многие рыночные эксперты сомневаются в том, что ЦБ Америки сможет добиться своих целей – по материалам AForex.

14.09.2012, Москва – 13 сентября в рамках очередного заседания ФОМС ФРС США объявил о запуске очередного раунда стимулирования экономики, которое будет состоять в ежемесячной скупки у банков ипотечных долговых деривативов объемом $40 млрд. Многие рыночные эксперты сомневаются в том, что ЦБ Америки сможет добиться своих целей – по материалам AForex.Основная задача Федрезерва – сбить процентные ставки по ипотеке, после чего капитал частных инвесторов предположительно перераспределиться по другим активам, что приведет к снижению доходностей этих активов. Ставки заимствования понизятся и спровоцируют активное кредитование и экономический рост. Примерно так выглядит схема рассуждения американских властей.

( Читать дальше )

Блог компании AMarkets |Кассиди: «Обама должен был уволить Бернанке еще в 2009 году»

- 22 августа 2012, 11:36

- |

22.08.2012, Москва – Джон Кассиди, финансовый автор для The New Yorker и колумнист для Fortune, полагает, что главная ошибка текущего президента Барака Обамы состоит в том, что он не уволил в свое время в 2009 году текущего главу ФРС США Бена Бернанке. Ошибка может стоить Обаме президентского кресла на предстоящих выборах — по материалам AForex.

22.08.2012, Москва – Джон Кассиди, финансовый автор для The New Yorker и колумнист для Fortune, полагает, что главная ошибка текущего президента Барака Обамы состоит в том, что он не уволил в свое время в 2009 году текущего главу ФРС США Бена Бернанке. Ошибка может стоить Обаме президентского кресла на предстоящих выборах — по материалам AForex.Кассиди пишет о том, что экономика США показала слишком плохую динамику за последние 6 месяцев, и Бен Бернанке так ничего и не предпринял. Плохого управленца стоило уволить еще по окончании его предыдущего чиновничьего срока конце 2009 года – начале 2010 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс