Блог компании Иволга Капитал | Портфель высокодоходных облигаций PRObonds ВДО поднялся на 22% от минимума и близок полному выходу из кризисного убытка

- 20 июня 2022, 07:32

- |

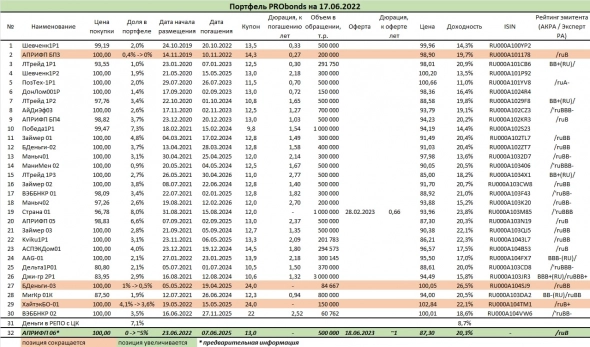

Наш классический публичный портфель – PRObonds ВДО – продолжает восстановление. От кризисного минимума он отскочил уже на 22%, причем всего за 2,5 месяца. Но даже при этом с начала года портфель в минусе, правда, уже всего на 3%. При средней перспективной доходности входящих в портфель позиций на уровне 18,9% это предполагает, что за оставшуюся половину 2022 года портфель высокодоходных облигаций с наибольшей вероятностью прибавит еще около 9,5%. И значит, весь обвальный 2022 год должен закрывать с результатом около 6-7%. Это предположение, и до успехов далеко, однако пике преодолено.

Надо сказать, наше доверительное управление портфелями ВДО уже в плюсе с начала года в среднем на 2-3% (есть положительные и отрицательные исключения). Так что там большинство портфелей в нынешнем году уже имеют шансы показать двузначную доходность.

Сделки и изменения позиций.

Напомню, АО им Т.Г. Шевченко объявило оферту по своему дебютному выпуску. Позиция портфеля в этих бумагах на оферту будет подана. Расчеты по ней приходятся на вторю декаду июля, тогда же эти бумаги покинут портфель, сейчас они занимают 2% от активов.

На текущей неделе завершится снижение доли в третьем выпуске облигаций МФК Быстроденьги. В итоге бумага займут 0,5% от активов.

С 4,1% до 3,6% будет скорректирована спекулятивно большая доля в облигациях ГК ХайТэк. Снижение равными частями в ближайшие 5 торговых сессий. Целевая доля данных облигаций – около 3% от активов.

Кроме того, в преддверие нового выпуска облигаций строительного холдинга АПРИ «Флай Плэнинг» из портфеля выводятся облигации третьего выпуска этого эмитента. Вывод в ближайшие 4 сессии равными частями.

Что до самого нового выпуска облигаций АПРИ, он будет добавлен в портфель в четверг 23 июня, когда стартует его размещение. Поскольку по выпуску ожидается агрессивная ставка купона, до 24%, доля этих бумаг может достигать 5%, несмотря на значительный общий вес облигаций АПРИ «Флай Плэнинг» в портфеле PRObonds ВДО.

Портфели PRObonds отражают точку зрения их автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля PRObonds ВДО (прежнее название PRObonds #1) проводятся в соответствии с открытой методикой. Все операции портфелей публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- 20 июня 2022, 09:48

- 20 июня 2022, 12:57

- 20 июня 2022, 10:26

- 20 июня 2022, 12:58

- 20 июня 2022, 14:39

- 20 июня 2022, 19:00

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал