Информация

- Российские акции - Московская Биржа

- Внебиржевые акции - Московская Биржа

- Валютный рынок - Московская Биржа

- Корпоративные облигации - Московская Биржа

- ОФЗ - Московская Биржа

- Фьючерсы

- Фондовые индексы, сырьевые рынки, FOREX

- Американские акции - Биржи США

- Мировые акции - Иностранные Биржи

- Биржевые ПИФы и ETF - Московская Биржа

- ПИФы - Московская Биржа

- Валютные облигации - Московская Биржа

- Индексы Российских Акций

- РЕПО с ЦК

- Индексы РЕПО

- Индексы облигаций

- Смартлаб

- >

- Книги

- >

- Инвестиции

Метод Питера Линча

Стратегия и тактика индивидуального инвестораOne Up on Wall Street: How to Use What You Already Know to Make Money in the Market

|

№77 в ТОП-100 книг №18 в ТОП-100 книг Инвестиции 21 отзыв |

|

| Авторы: | Питер Линч |

| Год написания: | 1989 |

| Страницы: | 273 |

| Издательство: | |

| ISBN: | 978-5-9614-1531-5 |

| Жанр: | Инвестиции |

| Книга в мягком переплете, такие мне не очень нравятся. Шрифт удобный для чтения. Название адекватное и соответствует содержанию. Книга, о главе фонда "Magellan" инвестиционной группы "Fidelity",которым он очень успешно управлял с 1977 г. - 1990 г. В 46 лет, сам, ушел в отставку. В не он рассказывает о своем методе поиска акций, так называемых им 10,15,20. Это во сколько раз, они могут вырасти в цене. | |

| Теги: | истории успеха, инвестиции, фондовый рынок |

| Добавил: |

PLAGUE 22 мая 2016, 06:22 |

Похожие книги:

Книга недели: Питер Линч | «Метод Питера Линча: стратегия и тактика индивидуального инвестора»

- 28 сентября 2025, 19:58

- |

- Владимир

- |

- 17 книг, №41 в рейтинге

Линч вошёл в историю как один из самых результативных управляющих фондами. Его подход основан на простой мысли: инвестор может находить идеи в повседневной жизни и проверять их цифрами. Книга показывает, как наблюдения за бизнесом вокруг нас превращаются в инвестиционные решения, подкреплённые анализом отчётности.

────────

Ключевые идеи:

- Инвестиционные возможности заметны в повседневной жизни, но любое наблюдение проверяется цифрами: выручкой, прибылью, долговой нагрузкой.

- Для анализа Линч делит компании на категории — от стабильных гигантов до быстрых ростовиков и циклических историй. У каждой свои риски и логика оценки.

- Цена должна соответствовать темпам роста. Высокий мультипликатор оправдан только там, где прибыль ускоряется.

- Идея должна укладываться в короткое объяснение: что поддерживает рост и что станет сигналом выхода.

────────

❗️Книга дисциплинирует процесс отбора идей: замечать возможности рядом, проверять их цифрами и держать в портфеле только те компании, для которых есть ясный тезис.

( Читать дальше )

Метод Питера Линча - кладезь полезной информации.

- 05 апреля 2024, 14:40

- |

-

FF_ATR

- |

- 9 книг, №76 в рейтинге

Всем привет, трейдеры и инвесторы! Прочел новую книгу по рекомендации одного маркет гуру, который делает х5 каждый год — «Метод Питера Линча: Стратегии успеха на фондовом рынке». Эта книга, написанная самим легендарным инвестором Питером Линчем, который прославился благодаря своим успехам на фондовом рынке. В книге Линч подробно описывает свой метод инвестирования, основанный на принципах выбора акций, анализа отраслей и понимания экономических тенденций. Он предлагает простые и практичные советы, основанные на собственном опыте успешного управления портфелем акций.

Конечно, в ней много примеров из далеких 60х-70х-80х годов, которые мало интересны нам, обывателям из РФ. И в какой-то момент я уже начал уставать от названий компаний, которые не успевал запоминать. Но, ближе к концу второй главы понял ценность книги.

Питер Линч в своей книге предлагает ряд простых и практичных советов для инвесторов. Некоторые из них включают:

- Инвестируйте в то, что вы знаете: Линч призывает инвесторов инвестировать в компании и отрасли, которые они понимают и с которыми они знакомы из личного опыта.

( Читать дальше )

Питер Линч. Я ему верю.

- 17 февраля 2024, 11:43

- |

- Влад

- |

- 49 книг, №14 в рейтинге

Читаю сейчас «Метод Питера Линча». Дочитал примерно до 1/3. Хорошая книга!

Читая подобные вещи часто можно нарваться на то, что автор ретранслирует общеизвестную информацию. Делает это из соображений того, что не хочет подводить читателей. Или автор пытается показать себя более умным, чем он есть на самом деле, т.е. не хочет идти против толпы. Так вот, сказанное Питером Линчем имеет штамп: «Проверено! Работает».

Приведу несколько таких интересных выдержек из первой трети книги со своими комментариями.

1. Разделение компаний на кратников

Двухкратники, пятикратники, десятикратники, и так далее. Подход автора заключается в поиске и приобретении неоцененности. При этом совершенно не важно, какого масштаба деятельность этой недооцененной компании.

На фоне восстановления рынка с 2022 года у нас в России повылазило много эдаких: «Я вкладываю в недооценённые компании» говоря о российском рынке. Но скоро все это закончится. На заре начала своего хобби — работы с фондовым рынком я был преисполнен аналогичного энтузиазма.

( Читать дальше )

Как найти акции-десятикратники? Эта книга вас научит делать это

- 08 февраля 2024, 23:00

- |

-

Тимофей Мартынов

- |

- 293 книги, №2 в рейтинге

👉Самая главная идея книги — брать такие растущие акции, чтобы они росли, и можно было в них долго сидеть и сделать 10кратник, то есть прибыль +900%.

👉Еще идея: прогнозировать рынок или экономику смысла нет — все равно никто не умеет предсказывать инфляцию и ставки. Надо искать прибыльные компании и инвестировать в них

👉Он рекомендует искать компании, глядя направо и налево, когда ходишь по магазинам и кафе и обращаешь внимание на их достоинства и недостатки. В РФ таких компаний не слишком много, но все же они начали появляться активнее в последнее время.

👉Линч любит компании, которые обделены вниманием фондов/аналитиков

( Читать дальше )

Достойная книга: Метод Питера Линча. Оценка 5- из 5.

- 15 января 2024, 08:42

- |

-

Ренат Валеев

- |

- 27 книг, №26 в рейтинге

Мне показалось, что эта книга лучше, чем «Разумный инвестор» Грэма. Знакомство с рынками инвесторам я бы порекомендовал начинать именно с этой книги.

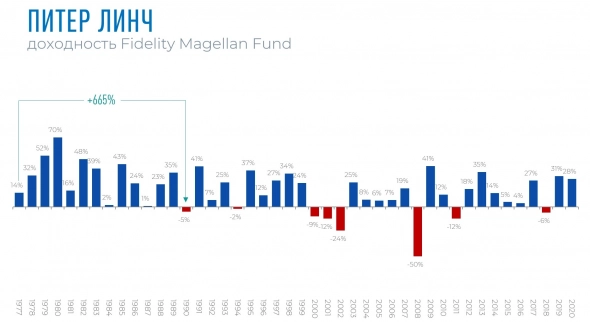

О Питере Линче я ранее знал мало, но теперь его личность определённо стала мне интересна. В книге он рассказывает о своём подходе, и я согласен почти со всем, что он пишет. Согласно некоторым источникам, доходность у фонда П. Линча выше, чем у Баффета.

В двух словах, он глубокий фундаменталист, долгосрочный инвестор, использует комплексный подход. В рамках этого подхода он прежде всего старается сформировать мнение о компании, как рядовой потребитель её продуктов. Пример: вам нравятся кроссовки Nike => вы покупаете акции Nike. Вы видите открывающиеся всюду отделения OZON => вы покупаете OZON.

Разумеется, всё не так просто. Это хорошее начало, но этого мало. Далее следует анализ финансового состояния, отрасли, конкуренции, способность компании воспроизводить свою бизнес-модель в других условиях, оценка компании и т.д.

Книга также понравилась юмором и тем, что он честно рассказывает о множестве своих ошибок, промахов. Самоирония — хороший признак…

( Читать дальше )

Метод Питера Линча

- 23 октября 2023, 21:53

- |

- Лари Грэмм

- |

- 6 книг

«Метод Питера Линча» — это замечательная книга, которая предоставляет читателям уникальный взгляд на мир инвестиций через глаза одного из самых успешных фонд-менеджеров в истории, Питера Линча. Эта книга дает нам возможность проникнуть в ум и стратегии человека, который прославился благодаря своим инвестиционным успехам.

Одной из величайших ценностей этой книги является то, что она не ограничивается сухими теориями, а предлагает читателю практические советы и стратегии, основанные на реальном опыте Линча. Он подробно объясняет, как выбирать акции, как проводить исследования, и как разрабатывать успешные инвестиционные стратегии.

Книга также демонстрирует важность анализа фундаментальных показателей компаний и рынка в целом. Линч подчеркивает, что успешные инвесторы должны быть информированными и актуальными, а также готовыми адаптировать свои стратегии к изменяющимся условиям.

Однако, помимо инвестиционных советов, «Метод Питера Линча» также предлагает размышления о психологии инвестирования и важности ментальной стойкости. Линч демонстрирует, как психологические аспекты могут влиять на принятие решений и как избегать распространенных ошибок.

( Читать дальше )

«Метод Питера Линча: стратегия и тактика индивидуального инвестора». Рецензия

- 10 марта 2023, 16:09

- |

- Дмитрий Гизатуллин

- |

- 108 книг, №7 в рейтинге

Из описания:

Книга… предназначена для индивидуальных инвесторов и широкого круга читателей.

• Как выбрать, во что инвестировать ваши деньги?

• Как интерпретировать финансовые показатели?

• Как простым способом оценить стоимость акций компании?

• Как выбрать правильный момент для покупки акций и когда лучше их продать?

Полезные идеи и мысли

-Паническая продажа всегда= дешёвая продажа.

-Неважно на сколько падает рынок. В конечном итоге побеждают именно лучшие компании, а средненькие терпят неудачу.

-Инвестирование в акции искусство, а не наука. Те кто всё переводит на жёсткий язык цифр оказывается в невыгодном положении. Иначе бы все кто брал в аренду компьютер делал бы состояния (речь про 1990-е)

Было очевидно, что профессорам школы бизнеса Уортона, которые верили в теорию случайного блуждания, было далеко по успешности до моих коллег из Fidelity.

( Читать дальше )

«Уделяйте поиску новых акций не меньше времени и усилий, чем при выборе холодильника». Основные идеи книги «Метод Питера Линча»

- 03 февраля 2023, 11:42

- |

-

Инвестор Сергей

- |

- 48 книг, №16 в рейтинге

- «Метод Питера Линча. Стратегия и тактика индивидуального инвестора». Обзор книги.

- Опасные заблуждения относительно акций. Из книги Питера Линча

Сегодня в одном посте приведу самые интересные мысли Линча:

— Не переоценивайте знания и мудрость профессионалов.

— Опирайтесь на то, что вы знаете.

— Ищите возможности, которые на Уолл-стрит еще не нашли и не признали, т. е. компании, которых нет «на экране радара» Уолл-стрит.

— Прежде чем покупать акции, вложите средства в дом.

— Не обращайте внимания на краткосрочные колебания цен.

— Предсказывать состояние экономики бесполезно.

— Предсказывать направление краткосрочного движения фондового рынка бесполезно.

— Составьте четкое представление о характере деятельности компании, акции которой вы держите, и сформулируйте причины, по которым их следует держать.

( Читать дальше )

«Метод Питера Линча. Стратегия и тактика индивидуального инвестора». Обзор книги.

- 11 января 2023, 12:59

- |

-

Инвестор Сергей

- |

- 48 книг, №16 в рейтинге

Питер Линч, американский финансист, инвестор. В период с 1977 по 1990 год. Руководил инвестиционным фондом Fidelity Magellan Fund, который в свое время стал одним из крупнейших.

Эту книгу Питер Линч написал еще в 1989 году, дополнил в 2000-м. С тех пор — она входит во все списки рекомендуемой литературы для частных инвесторов. Написана доступным языком, а главное полна важных и понятных советов для тех, кто рискнул быть инвестором на фондовом рынке. Линч долгое время был в игре и видел всякое, поэтому его трудно запутать всякими маркетинговыми штучками.

Линч ободряет частных инвесторов:

«Рядовой инвестор-любитель имеет преимущество перед средним профессиональным управляющим инвестиционным фондом».

Но предостерегает:

«Шансы на то, что внутридневная торговля даст вам возможность зарабатывать на жизнь, примерно такие же, как и шансы зарабатывать на скачках, блек-джеке или видеопокере».

( Читать дальше )

Стратегия и тактика

Добрый день

Продолжу обзор книг согласно списку на 2022 год.

Чем интересен автор — в аннотации к книге указано ни много ни мало — один из самых успешных финансовых менеджеров в мире.

Что немного напрягает — автор был менеджером в период 15 кратного роста рынка, и по классике «пенсия в 45» ушел от дел в индивидуальное инвестирование накануне глобального шухера. Это если бы наш ММВБ вырос с текущих 2000 до 30000! Как говориться, тут любую палку закопай, вырастит лес и осуществляться все розовые мечты «пенсия до 35». Ну кроме плечевиков конечно же, рынок найдет способ зажать их в тиски в любом случае.

Что можно получить из книги:

1) общие понимание инвестиционного подхода

2) стратегию индивидуального инвестирования

3) тактику индивидуального инвестирования

( Читать дальше )

Метод Питера Линча - проверяем на тестах

- 28 июня 2022, 09:34

- |

- Ambidextro

- |

- 2 книги

Линч использовал 3 основных критерия для отбора компаний в портфель.

Это позволило ему увеличить капитализацию Fidelity Magellan Fund с $18 млн до $14 млрд.

Линч отбирал в портфель компании, фильтруя их по 3-м основным параметрам:

1. Темп роста компании — должен быть ежегодный рост прибыли

2. Коэффициент P/E - не должен превышать 15 (при P/E = 15, компания должна расти в среднем на 15% в год)

3. Соотношение собств. и заемных средств - 75% собственный капитал, 25% заемный капитал

Мы проверили, действительно ли эта стратегия работает?

В этом нам поможет тестор — программа, которую мы используем, как рабочий инструмент, чтобы проверять торговые стратегии на истории.

Задаем нужный нам диапазоны значений по параметрам:

1.Рост прибыли более 15% в год

2.P/E до 15х

3.И показатель Debt/Assets

( Читать дальше )

Ещё одна книга успешного инвестора о себе

- 25 августа 2021, 12:40

- |

- Сергей

- |

- 323 книги, №1 в рейтинге

Книга для инвесторов

- 16 августа 2021, 12:03

- |

- Мурен(а)

- |

- 57 книг, №11 в рейтинге

Перед тем как начать покупать акции надо задать себе 3 вопроса:

- Есть ли у меня дом? (Линч считает покупку дома одной из лучших инвестиций для обычного человека, поэтому сначала рекомендует купить себе дом/квартиру)

- Нужны ли мне деньги? (имеется в виду, что инвестировать в акции нужны те деньги, которые не понадобятся в ближайшее время)

- Есть ли у меня те качества, которые позволят добиться успеха в акциях?

Питер Линч разделяет все компании на 6 категорий:

- Медленно растущие (медленно растут и платят большие дивиденды)

- Тяжеловесы (Coca-Cola, Procter and Gamble, Colgate-Palmolive и т.п.) (такие акции Линч покупает ради 30-50% прибыли, а потом продает. Такие компании очень устойчивы и защищают портфель во время рецессий)

- Быстро растущие (небольшие, агрессивные новые компании, растущие от 20-25% в год, причем необязательно в такой же быстрорастущей отрасли. Для Линча это любимое поле для поиска инвестиций, важно чтобы у таких компаний были сильные балансы и они зарабатывали хорошую прибыль. Правда если такие компании вдруг перестанут расти – их акции сильно падают, разочаровывая аналитиков с Уол Стрит)

- Циклические (автокомпании, авиалинии, сталь и уголь, химические компании и т.п., тут главное это купить акции в правильной фазе цикла, ошибка в тайминге будет очень много стоить)

- «Разворотные» компании (компании, которые испытывают крупные проблемы. Линч много заработал на Chrysler, когда тому угрожало банкротство и акции сильно упали, но потом выросли многократно, когда компания выправилась)

- Компании-ценные активы (компании, которые владеют какими-то очень ценными активами, которые правда могут быть «не на поверхности»)

( Читать дальше )

Old school

- 18 мая 2021, 13:14

- |

- Энди Д

- |

- 15 книг, №48 в рейтинге

Вода водой

- 11 апреля 2021, 18:08

- |

-

Мигель Санчез

- |

- 4 книги

Каждый инвестирует как хочет.

- 29 августа 2020, 20:21

- |

-

Виктор Петров

- |

- 192 книги, №5 в рейтинге

На протяжении многих лет постоянно пугают, что по разным причинам случится крах. Вот и в конце своей книги автор говорит о крахе в ближайшие 3-5 лет, а случился он аж через лет 10. В первой трети книги Питер делится своей мудростью постоянным повествованием “если бы — то было бы”. Фантазия — дело хорошее, но нам нужны факты.

Не по нраву мне оказались аналогии графиков курса акций разных компаний, где автор приводит сравнения курсов. Однако моим вооружённым глазом (Как лгать при помощи статистики.), было заметно, что одни графики вытянуты, другие растянуты или сужены, или взяты совсем другим года (и даже другое количество лет). Стыд и позор. Провести нечестивца голышом по базарной площади в полдень!

В книги присутствуют поверхностные описания пары десятков компаний американского рынка ( может чуть больше). Может это кому-нибудь и будет полезно.

( Читать дальше )

Самостоятельное инвестирование по рекомендациям Питера Линча

- 17 января 2019, 17:16

- |

- Джакомо Леопарди

- |

- 43 книги, №18 в рейтинге

Хороша в дополнении к книге того же автора «Переиграть Уолл-стрит» (см. мою рецензию на нее тут smart-lab.ru/blog/reviews/516779.php )

Книга «Метод Питера Линча» ориентирована на частного инвестора в акции.

Книга хороша для тех кто хочет ориентироваться в большей степени на фундаментальный анализ.

Она не содержит быстрых рецептов обогащения, зато позволяет частному инвестору повысить свою культуру финансовой грамотности, приобрести культуру инвестирования, добиться стабильных инвестиционных результатов, превышающих уровень инфляции.

Рекомендую данную книгу тем, кто хочет создать свой дополнительный инвестиционный доход, помимо основной работы. Так же может быть полезна представителям инвестиционных подразделений компаний пенсионной индустрии.

Рекомендую.

- 12 марта 2018, 10:05

- |

- DRAGONgroup

- |

- 4 книги

Проходное чтение

Его методы оценки достаточны просты и логичны, а подход двух- пяти- десяткикратников интересен.

При прочтении у меня сложилось впечатление, что это какая-то демоверсия мнения Линча. Конечно, я понимаю, опыт такого инвестора нельзя изложить в маленькой книжечке. Опять же, я понимаю, не многие согласны делиться своим самым полезным опытом с широкой аудиторией. Но у меня при прочтении создалось впечатление какой-то урезанности повествования и ощущение, что «Грааль» пронесли немного мимо меня.

Хотя, стоит признать, читал я это произведение, когда сам был на совсем другом уровне понимания вопроса в целом.

Для себя решил, что надо его перечитать, да… Может тогда напишу другую рецензию.

Была хороша

- 22 ноября 2017, 16:10

- |

- Александр Быстров

- |

- 54 книги, №12 в рейтинге

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс