Блог компании Иволга Капитал | Доверительное управление в ИК Иволга Капитал (1,03 млрд р., 15,9% годовых). Всё спокойно

- 29 ноября 2023, 06:05

- |

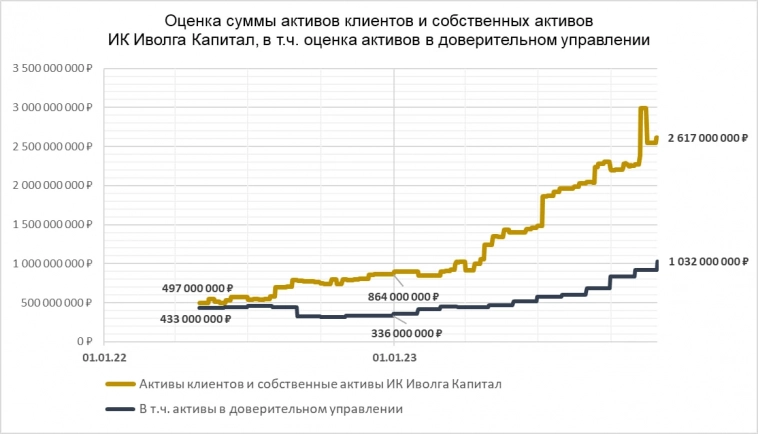

Сумма активов в доверительном управлении ИК Иволга Капитал достигла 1,03 млрд р. (прошлый срез, 8 ноября, 0,96 млрд р.). Число активных счетов ДУ – 139 (на 8 ноября – 127). Средняя сумма счета – 7,4 млн р.

Результативность. Средняя доходность в % годовых, вне зависимости от стратегии управления и времени открытия счета – 15,9% (на 8 ноября было 16,5%). Эта доходность учитывает наши комиссии и в основном учитывает списанный НДФЛ.

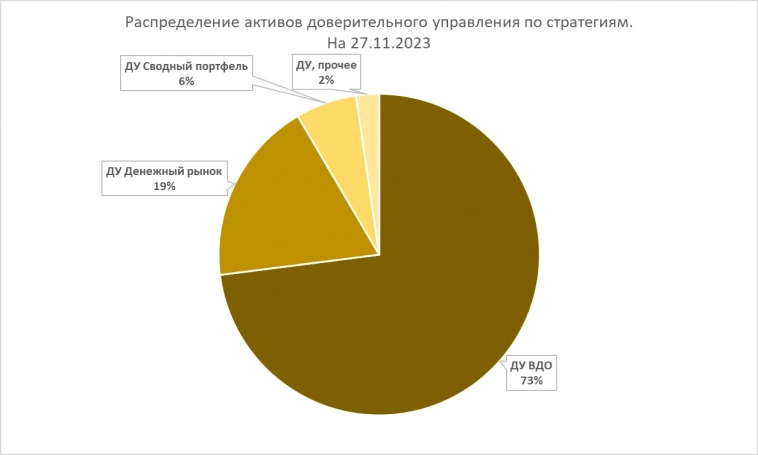

Доходность зависит от стратегии управления. На стратегии ДУ ВДО она выше, на стратегии ДУ Денежный рынок – ниже. На стратегию ВДО приходится 73% активов, на стратегию денежного рынка 19%. Растет доля новой стратегии – ДУ Сводный портфель – уже 6% активов. Эта стратегия объединяет вложения в ВДО, в акции и на денежном рынке. Подробнее о ней – здесь: t.me/probonds/10670

Идеи управления.

Возможно, мы видим стабилизацию после падения на рынке облигаций. Точнее, в сегменте высокодоходных бумаг. Хотя это и кажется парадоксальным при нынешних доходностях денежного рынка (около 16%). Но снижение спроса вызвало не столько еще больший рост облигационных доходностей (сейчас средняя ВДО дает 18-19% годовых к погашению), сколько сокращение первичного предложения. Что может быть достаточно для остановки падения ВДО-котировок. Нам в этой связи, вероятно, вскоре потребуется увеличивать вес облигаций в портфелях. Сейчас на стратегии ДУ ВДО на облигации приходится всего около 40% активов, остальное – деньги в РЕПО с ЦК.

Отношение к рынку акций (в Сводном портфеле на него приходится 10-15% активов) сохраняется спокойным. Рост рынка застопорился под нажимом высокой ключевой ставки. Что не лишает его некоторых перспектив. Скорее, на горизонте ближайших месяцев акции окажутся выше, чем ниже.

Спекулятивная возможность – золото. Но не прямо сейчас и не для покупки. У нас есть 4 счета, которые управляются по спекулятивной стратегии. Последний ее успех – шорт нефти. Биржевой рынок более консервативен, чем кажется. И с золотом с высокой вероятностью произойдет тот же обман надежд, что был с нефтью. Об этом как-нибудь отдельно и подробнее. Надеемся сыграть здесь на понижение в начале следующего года. А спекулятивную стратегию вывести из статуса экспериментальной.

Доверительное управление в ИК Иволга Капитал доступно от 110 т.р. для стратегии ДУ Денежный рынок, от 2 млн р. для стратегии ДУ ВДО, от 6 млн р. для стратегии ДУ Сводный портфель. Комиссия управляющего – от 0,5% до 1% от активов в год в зависимости от стратегии.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- 29 ноября 2023, 09:07

- 29 ноября 2023, 09:56

- 29 ноября 2023, 10:05

- 29 ноября 2023, 13:14

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал