Блог компании Иволга Капитал | Доходности ВДО. Подтверждения риска

- 27 ноября 2023, 06:20

- |

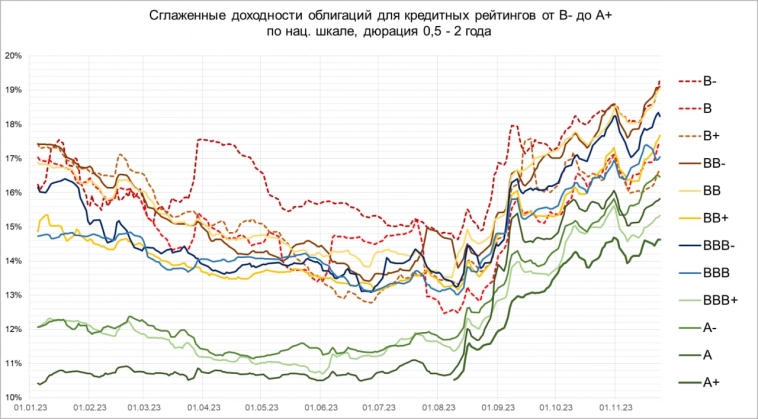

Давно не публиковали динамику доходностей для разных ВДО-рейтингов. А она почти безостановочно тянется вверх. Меньше для кредитного рейтинга А+, больше – для В-. Перефразируя, котировки высокодоходных и не только облигаций падают. Для бумаг с худшим кредитным качеством сильнее.

Уже достаточно выросли / упали? Для ответа приведем 3 индикатора.

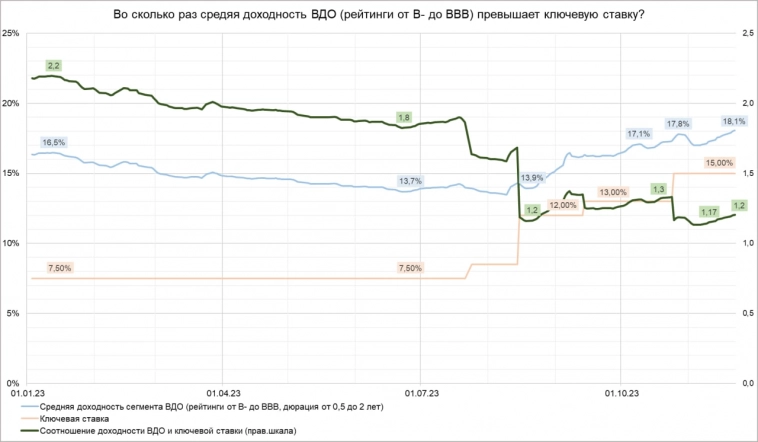

Первый. Соотношение средней доходности сегмента ВДО (рейтинги от В- до ВВВ) и ключевой ставки. Средняя доходность 18%, ключевая ставка 15%, соотношение 1,2%. Безопасным мы бы считали 1,5. Т.е. или ключевая ставка при нынешней доходности ВДО должна быть 12%. Или доходность при нынешней ставке – 22,5%.

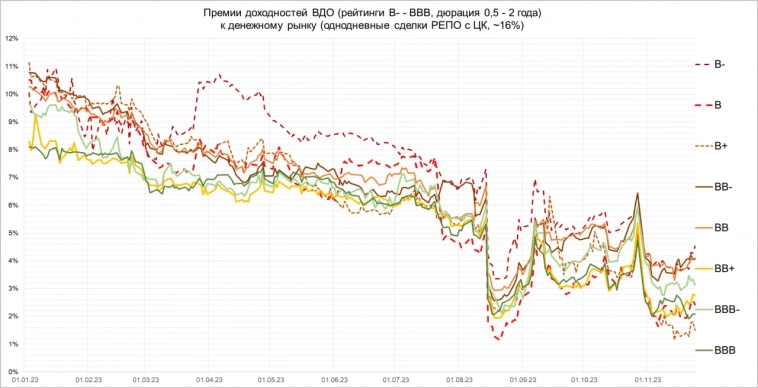

Второй. Сопоставим доходности ВДО с доходностью денежного рынка (~16% годовых с учетом реинвестирования). Премия для рейтинга В+ — чуть более 1% годовых. У денежного рынка кредитный рейтинг ААА. Сравнение не в пользу ВДО.

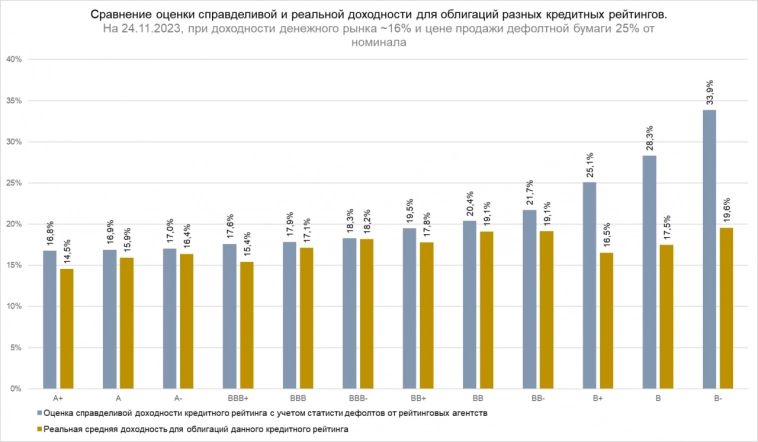

Третий. Сравнение средних доходностей для разных кредитных рейтингов с оценкой их справедливых уровней (для расчета справедливой доходности используем статистику дефолтов для разных кредитных рейтингов от Эксперт РА, НКР и НРА). Чем ниже рейтинг, тем ниже реальная доходность в сравнении со справедливой. Т.е. тем ниже покрытие риска.

Приведенные цифры не нужно складывать в строгие формулы. Их цель – дать общее представление о том, где находится сегмент ВДО с позиции выгоды и риска. Как и многократно до, подтверждаем, что он в зоне риска. В первую очередь для рейтингов от В- до В+.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- 27 ноября 2023, 08:38

- 27 ноября 2023, 10:00

- 27 ноября 2023, 09:24

- 27 ноября 2023, 10:10

- 27 ноября 2023, 10:33

- 27 ноября 2023, 10:50

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал