Блог им. OlegDubinskiy

Риски на рынках. 2021г и 2008г: общее и различия. Опасность роста ставок ЦБ. Обвал на примере Archegos Capital Management

- 09 апреля 2021, 00:06

- |

(отношение рыночной капитализации к ВВП) рынки на историческом максимуме.

P/E S&P500 в 2,5 раза выше среднего исторического значения.

Весь мир идет в направлении американских индексов.

Не смотря на падение экономик, индексы США значительно выше начала 2020г. (до Пандемии).

Насдак по дневным.

Падения фондовых рынков происходят из — за плохих долгов.

Падение марта 2020г. не решило долговых проблем, долги выросли.

25% компаний США и Европы — это компании — зомби (доналоговая прибыль ниже затрат на обслуживание долгов) и

эти компании не ушли с рынка потому, что получили кредиты.

Как отдавать, если стоимость обслуживания новых долгов станет выше

(ставки поднимут — обслуживать новые долги станет дороже).

Вы, наверняка, уже слышали о перегретости рынков: по индикатору Баффета (отношение рыночной капитализации к ВВП) рынки на историческом максимуме.

Весь мир идет в направлении американских индексов.

Не смотря на падение экономик, индексы США значительно выше начала 2020г. (до Пандемии).

Падения фондовых рынков происходят из — за плохих долгов.

Падение марта 2020г. не решило долговых проблем, долги выросли.

25% компаний США и Европы — это компании — зомби (доналоговая прибыль ниже затрат на обслуживание долгов) и эти компании не ушли с рынка потому, что получили кредиты. Как отдавать, если стоимость обслуживания новых долгов станет выше (ставки поднимут — обслуживать новые долги станет дороже).

Если США не будут поднимать ставки, то при около 0 ставках и росте инфляции будут высокая инфляция, бегство от доллары и ФРС придется самим выкупать новые выпуски US Treasures. Чтобы этого не допустить, придется поднимать ставки.

Главные задачи ФРС: здоровый рынок труда и средняя инфляция около 2% (судя по росту товарных рынков за полгода, инфляция будет выше 2%, когда значительная часть населения получит иммунитет от Covid, будут открывать границы и появится отложенный спрос.

Начинается мировой цикл ужесточения денежно — кредитной политики (ДКП): ЦБ России, Украины, Бразилии поднимают ставки, ставка ЦБ Турции уже 19%, Канада сворачивает стимулы, США с 01 04 2021г. ужесточили нормы резервирования.

Апрель и ноябрь статистически — лучшие месяцы на фондовом рынке. Напомню поговорку: «Sell in May and Go Away».

РЫНКИ МОГУТ ОСТАВАТЬСЯ ИРРАЦИОНАЛЬНЫМИ ДОЛЬШЕ, ЧЕМ

ВЫ ОСТАВАТЬСЯ ПЛАТЕЖЕСПОСОБНЫМИ !!!

26 марта у фонда Archegos Capital Management сработали маржин-коллы, что спровоцировало распродажу акций почти на $30 млрд.

Семейный фонд держал деривативы на китайские акции, т.е. было серьезное плечо.

Из — за падения китайских акций в марте, снизился коэффициент достаточности собственных средств.

Goldman Sachs, Morgan Stanley, Nomura потребовали внести дополнительные средства в качестве залога, но фонд не смог этого сделать.

Поэтому были ликвидированы позиции на сумму примерно $30 млрд.

Обычная история, но сумма была крупной.

ViacomCBS, Discovery, Baidu и др. упали в моменте среднем около 30%.

ЭТА ИСТОРИЯ ЕЩЕ РАЗ НАПОМИНАЕТ О ВАЖНОСТИ РИСК МЕНЕДЖМЕНТА И О ТОМ,

КАКОЙ ОБВАЛ МОЖЕТ ПРОИЗОЙТИ, ЕСЛИ БУДЕТ ПРИНУДИТЕЛЬНАЯ ПРОДАЖА НА СОТНИ МЛРД. USD.

Чем больше деривативов, тем круче будет обвал !

Сильнее всего падают именно маржинальные активы !!!

ViacomCBS, Discovery, Baidu и др. упали в моменте среднем около 30%.

Представьте, когда происходит margin call сразу у нескольких крупных фондов:

рынок может улететь вниз на десятки процентов.

Самое сильное движение — это именно движение на закрытии маржинальных позиций.

В 2008г. банкротства Bear Stearns и Lehman Brothers привели к обвалу рынка.

Впереди — новые налоги в США, ожидания повышения ставок.

Вероятно, крушение крупных финансовых структур приведет к следующему обвалу на рынках.

Конечно, заранее не известно, что и когда послужит толчком.

В результате, рынки США могут очиститься от плохих долгов и прийти к справедливой по мультипликаторам оценке.

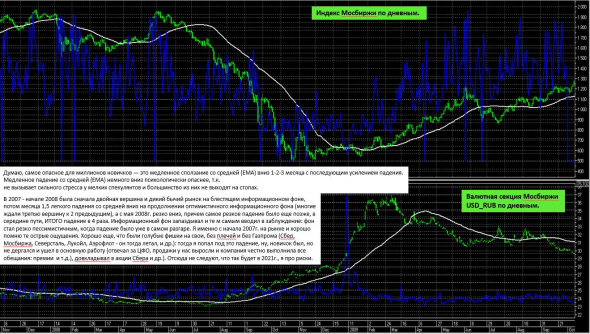

Вспомнил 2008г.

(начал торговать в 2007г., получил высокую прибыль в 2007г. и через год попал под обвал, которого не ожидал).

Индекс ММВБ (Мосбиржи) упал в 5 раз !

Тогда был портфель на свои без плеч только на фондовой секции и были только крупные, индексные компании, голубые фишки:

Лукойл, ГМК Нор.Никель, Сбербанк, Новатек, МТС и др., Газпрома не было, пересидел и докупал

(делал то, что делать нельзя: докупал падающие активы).

Пока рынок в мае — июне сползал вниз, нефть росла и из каждого утюга рекомендовали использовать эту просадку, чтобы срочно все купить и ждать нефти по $200 к концу $2008г., нефть тогда еще росла до $148 за Brent в июне 2008г.

Мой брокер был «Тройка Диалог», с ними тогда было все нормально, в 2012г. Тройку Диалог купил Сбербанк, перешел в Сбербанк автоматом и Сбербанк даже оставил тот же брокерский тариф, который был в Тройка.

Помню, была тогда крупная инвест компания «Кит Финанс», при падении РТС с 2500 до 1600, они закупились на всю, да еще с плечами.

И обанкротились.

Тогда работал на иностранной публичной компании, отвечал за ЦФО,

в 2008г. у нас выросли продажи не смотря ни на что и дистрибьюторы не кинули, т.к. были заинтересованы в продолжении работы,

компания полностью выполнила обязательства (премии, все, как договорились, даже чуть больше).

Тогда полностью ушел в работу, на финансовый рынок обращал мало внимания

(через день посматривал котировки, считал периодически, но много времени на это не тратил).

Не вылезал из командировок, в которых проводил более 50% времени.

Родился сын, жена в декрете, но на все хватало и докупал акции на падении.

Вышел через годы, в хорошем плюсе: за счет того, что докупал,

результат получился такой же, как

если бы просто держал наличные доллары в стеклянной банке.

Взамен, получил интересный и полезный опыт.

САМОЕ ОПАСНОЕ ПАДЕНИЕ — ЭТО МЕДЛЕННОЕ СПОЛЗАНИЕ:

ОНО НЕ ВЫЗЫВАЕТ СТРАХА,

ПРИ УСИЛЕНИИ СТРАХА И ПАДЕНИЯ,

ВЫХОДИТЬ В МИНУС 10 — 15% УЖЕ НЕ КОМФОРТНО.

Повторения не бывает: каждое событие в чем — то похоже, а в чем — то отличается.

В июле 2008г. Brent достигла исторического максимума $148.

Из каждого утюга производители, чиновники, аналитики предсказывали $200 уже скоро.

Газпром тогда стоил $12 (360р.) и Миллер заявлял, что при нефти $200 соответственно вырастет цена на газ и ГП будет стоит $1 трлн.

Тогда GOOGLE и Газпром сравнялись по капитализации.

Аналитики говорили: Газпром — реальный бизнес, реальные запасы газа, можно потрогать, а

какой — то GOOGLE — виртуальная компания и поэтому не надежен и отстанет от ГП по капитализации.

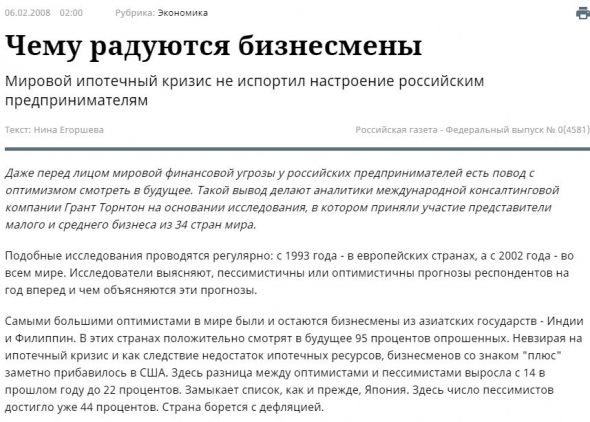

В начале 2008г., как и сейчас, среди аналитиков и в прессе было много оптимизма.

Чтобы понять атмосферу 1 полугодия 2008г., несколько газетных статей.

Вы, наверняка, уже слышали о перегретости рынков: по индикатору Баффета (отношение рыночной капитализации к ВВП) рынки на историческом максимуме.

Весь мир идет в направлении американских индексов.

Не смотря на падение экономик, индексы США значительно выше начала 2020г. (до Пандемии).

Падения фондовых рынков происходят из — за плохих долгов.

Падение марта 2020г. не решило долговых проблем, долги выросли.

25% компаний США и Европы — это компании — зомби (доналоговая прибыль ниже затрат на обслуживание долгов) и эти компании не ушли с рынка потому, что получили кредиты. Как отдавать, если стоимость обслуживания новых долгов станет выше (ставки поднимут — обслуживать новые долги станет дороже).

Если США не будут поднимать ставки, то при около 0 ставках и росте инфляции будут высокая инфляция, бегство от доллары и ФРС придется самим выкупать новые выпуски US Treasures. Чтобы этого не допустить, придется поднимать ставки.

Главные задачи ФРС: здоровый рынок труда и средняя инфляция около 2% (судя по росту товарных рынков за полгода, инфляция будет выше 2%, когда значительная часть населения получит иммунитет от Covid, будут открывать границы и появится отложенный спрос.

Начинается мировой цикл ужесточения денежно — кредитной политики (ДКП): ЦБ России, Украины, Бразилии поднимают ставки, ставка ЦБ Турции уже 19%, Канада сворачивает стимулы, США с 01 04 2021г. ужесточили нормы резервирования.

Апрель и ноябрь статистически — лучшие месяцы на фондовом рынке. Напомню поговорку: «Sell in May and Go Away».

РЫНКИ МОГУТ ОСТАВАТЬСЯ ИРРАЦИОНАЛЬНЫМИ ДОЛЬШЕ, ЧЕМ

ВЫ ОСТАВАТЬСЯ ПЛАТЕЖЕСПОСОБНЫМИ !!!

26 марта у фонда Archegos Capital Management сработали маржин-коллы, что спровоцировало распродажу акций почти на $30 млрд.

Семейный фонд держал деривативы на китайские акции, т.е. было серьезное плечо.

Из — за падения китайских акций в марте, снизился коэффициент достаточности собственных средств.

Goldman Sachs, Morgan Stanley, Nomura потребовали внести дополнительные средства в качестве залога, но фонд не смог этого сделать.

Поэтому были ликвидированы позиции на сумму примерно $30 млрд.

Обычная история, но сумма была крупной.

ViacomCBS, Discovery, Baidu и др. упали в моменте среднем около 30%.

ЭТА ИСТОРИЯ ЕЩЕ РАЗ НАПОМИНАЕТ О ВАЖНОСТИ РИСК МЕНЕДЖМЕНТА И О ТОМ,

КАКОЙ ОБВАЛ МОЖЕТ ПРОИЗОЙТИ, ЕСЛИ БУДЕТ ПРИНУДИТЕЛЬНАЯ ПРОДАЖА НА СОТНИ МЛРД. USD.

Чем больше деривативов, тем круче будет обвал !

Сильнее всего падают именно маржинальные активы !!!

ViacomCBS, Discovery, Baidu и др. упали в моменте среднем около 30%.

Представьте, когда происходит margin call сразу у нескольких крупных фондов:

рынок может улететь вниз на десятки процентов.

Самое сильное движение — это именно движение на закрытии маржинальных позиций.

В 2008г. банкротства Bear Stearns и Lehman Brothers привели к обвалу рынка.

Впереди — новые налоги в США, ожидания повышения ставок.

Вероятно, крушение крупных финансовых структур приведет к следующему обвалу на рынках.

Конечно, заранее не известно, что и когда послужит толчком.

В результате, рынки США могут очиститься от плохих долгов и прийти к справедливой по мультипликаторам оценке.

Вспомнил 2008г.

(начал торговать в 2007г., получил высокую прибыль в 2007г. и через год попал под обвал, которого не ожидал).

Индекс ММВБ (Мосбиржи) упал в 5 раз !

Тогда был портфель на свои без плеч только на фондовой секции и были только крупные, индексные компании, голубые фишки:

Лукойл, ГМК Нор.Никель, Сбербанк, Новатек, МТС и др., Газпрома не было, пересидел и докупал

(делал то, что делать нельзя: докупал падающие активы).

Пока рынок в мае — июне сползал вниз, нефть росла и из каждого утюга рекомендовали использовать эту просадку, чтобы срочно все купить и ждать нефти по $200 к концу $2008г., нефть тогда еще росла до $148 за Brent в июне 2008г.

Мой брокер был «Тройка Диалог», с ними тогда было все нормально, в 2012г. Тройку Диалог купил Сбербанк, перешел в Сбербанк автоматом и Сбербанк даже оставил тот же брокерский тариф, который был в Тройка.

Помню, была тогда крупная инвест компания «Кит Финанс», при падении РТС с 2500 до 1600, они закупились на всю, да еще с плечами.

И обанкротились.

Тогда работал на иностранной публичной компании, отвечал за ЦФО,

в 2008г. у нас выросли продажи не смотря ни на что и дистрибьюторы не кинули, т.к. были заинтересованы в продолжении работы,

компания полностью выполнила обязательства (премии, все, как договорились, даже чуть больше).

Тогда полностью ушел в работу, на финансовый рынок обращал мало внимания

(через день посматривал котировки, считал периодически, но много времени на это не тратил).

Не вылезал из командировок, в которых проводил более 50% времени.

Родился сын, жена в декрете, но на все хватало и докупал акции на падении.

Вышел через годы, в хорошем плюсе: за счет того, что докупал,

результат получился такой же, как

если бы просто держал наличные доллары в стеклянной банке.

Взамен, получил интересный и полезный опыт.

САМОЕ ОПАСНОЕ ПАДЕНИЕ — ЭТО МЕДЛЕННОЕ СПОЛЗАНИЕ:

ОНО НЕ ВЫЗЫВАЕТ СТРАХА,

ПРИ УСИЛЕНИИ СТРАХА И ПАДЕНИЯ,

ВЫХОДИТЬ В МИНУС 10 — 15% УЖЕ НЕ КОМФОРТНО.

Повторения не бывает: каждое событие в чем — то похоже, а в чем — то отличается.

В июле 2008г. Brent достигла исторического максимума $148.

Из каждого утюга производители, чиновники, аналитики предсказывали $200 уже скоро.

Газпром тогда стоил $12 (360р.) и Миллер заявлял, что при нефти $200 соответственно вырастет цена на газ и ГП будет стоит $1 трлн.

Тогда GOOGLE и Газпром сравнялись по капитализации.

Аналитики говорили: Газпром — реальный бизнес, реальные запасы газа, можно потрогать, а

какой — то GOOGLE — виртуальная компания и поэтому не надежен и отстанет от ГП по капитализации.

В начале 2008г., как и сейчас, среди аналитиков и в прессе было много оптимизма. Чтобы понять атмосферу 1 полугодия 2008г., несколько газетных статей.

Статья об обещании Миллера сделать Газпром самой дорогой компанией мира, дороже $1 трлн.В начале ипотечного кризиса, на рынка было море оптимизма.

На таком отличном новостном фоне, после высокой прибыли за 2007г. мне, как новичку на рынке,

было практически не реально не потерять деньги в 2008г.

Сейчас рынки стали динамичнее благодаря торговым роботам.

Сейчас очень много оптимистичных прогнозов от брокеров и крупных инвест домов.

ОБРАТИТЕ ВНИМАНИЕ, ЧТО СТОЯТ РЕКОМЕНДАЦИИ БРОКЕРОВ И КРУПНЫХ ИНВЕСТ ДОМОВ:

ОНИ ИХ ВСЕГДА КОРРЕКТИРУЮТ ЗАДНИМ ЧИСЛОМ.

А КАКАЯ ЦЕННОСТЬ В ПРОГНОЗЕ, КОТОРЫЙ ЗАДНИМ ЧИСЛОМ КОРРЕКТИРУЮТ? НИКАКОЙ ЦЕННОСТИ !

Сейчас рынок РФ не перекуплен и нефть не $148.

Но РФ идет за США.

И, если на рынке на ожиданиях роста ставок, начнется паника, наш рынок можно загнать куда угодно.

На примере ТЕСЛА и др. ВЫ видите, как нереально дорого могут стоить компании.

Бывает, что жизнеспособные компании могут стоить и нереально дешево

(в 2008г. банки во всем мире стоили нереально дешево, например, минимум по Сбер преф. был 7р., даже некоторые американцы вспомнили прогноз Карла Маркса о том, что банки обанкротятся и будут выкуплены государством).

Сейчас выросло целое поколение, даже много управляющих, которые никогда не работали на медвежьем рынке (падение более 30%).

Это не значит, что больше медвежьих рынков не будет.

На перекупленном рынке нужно какое — то событие (заявления от крупных банков о повышении ставок, крупное банкротство и т.п.),

на панике падение 30% и выше — это запросто !!!

Большинство читает различные предупреждения, но, когда нужно будет выйти, ничего не сделает.

Когда человек боится, он ничего не делает: страх парализует.

Каждый раз, когда на финансовых рынках появляются проблемы,

все происходит не так, как в предыдущие разы: есть и сходства, и отличия.

Сейчас ниже ставки (чем в 2008г.) и те кредиты, которыми наверняка ЦБ обеспечит гос. банки, будут дешевле.

Но не настолько дешевле, насколько думает большинство.

Э.Набиуллина сказала про окончания цикла падения ставок и переход к нейтральной ДКП (это ставка ЦБ 5 — 6%).

В марте ЦБ РФ уже подняли ставку с 4,25% до 4,50%.

Доходность RGBI (индекс ОФЗ) уже выше 7%.

Т.е. рост ставок ЦБ в 2021г. рынок уже отыграл.

Личное мнение.

В РФ в 21г. ЦБ РФ будет продолжать повышать ставку

(поддержка рубля, плохо для акций).

Когда будет коррекция, рубль станет нуждаться в поддержке.

В кризис 2008г. для поддержки рубля поднимали ставки.

Думаю, так же будет и пр новом падении рынков.

С 19 июня 2007 г. по 3 февраля 2008 г. действовала ставка 10%

С 4 февраля 2008 г. по 28 апреля 2008 г. действовала ставка 10,25%

С 29 апреля 2008 г. по 9 июня 2008 г. действовала ставка 10,5%

С 10 июня 2008 г. по 13 июля 2008 г. действовала ставка 10,75%

С 14 июля 2008 г. по 11 ноября 2008 г. действовала ставка 11%

С 12 ноября 2008 г. по 30 ноября 2008 г. действовала ставка 12%

С 1 декабря 2008 г. по 23 апреля 2009 г. действовала ставка 13%

Приглашаю на telegram канал https://t.me/OlegTrading

Приглашаю в telegram чат с > 630 реальными трейдерами https://t.me/OlegTradingChat

https://m.youtube.com/c/путешествияитрейдингсОлегомДубинским

zen.yandex.ru/id/606deff4ecfd463c816dc9e8

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- eurrub

- EURUSD

- IMOEX

- NASDAQ

- rgbi

- S&P500

- Si

- акции

- банки

- брокеры

- БСП

- бюджет

- бюджет РФ 2025

- валюта

- вклады

- Владимир Путин

- ВТБ

- Газпром

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- евро

- золото

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- мирные переговоры

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- отчеты МСФО

- офз

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- пошлины США

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- СВО

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- торговые войны

- Трамп

- трейдинг

- тренд

- узкая денежная база

- Украина

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- экономика США

- юань

Спасибо, что внимательно читаете публикации.

у меня там действительно ошибка))

По P/E не был.

По отношению плохих долгов к ВВП был пузырём.

По индексу РТС конечно странная картина — доллар за 12 лет обесценился инфляцией, реальные активы компаний в разы выросли — а индекс все равно намного ниже 2008г. По логике такая диспропорция должна качнуться в другую сторону.

У каждой компании — свои нормативы по оценке дебиторки.

Всё возможно.

я ещё более полугода назад сказл о начале серии технологических катастроф.

но пока только контейнеровоз нефть туда-сюда качнул.

Конечно, периодически случаются.

сирены проверяют весной каждый год. это норма.

подготовки нигде не объявляли.

лагеря? где именно ?

площади? где именно ?

и кто тогда будет покупать смартфоны и платить ипотеку ?

1 про школы, документ для внутреннего пользования.

2 лагеря в пендосии давно. у нас только строят. есть видео постройки.

3 про места для массовых захоронений в подмосковье сам видел на сайте администрации города.

на айфоны и поиеку пох, столько рабов не надо. роботы заменят.

статья длинная,

время написания: 0-06, ночь.

Поэтому не было времени на редактирование,

сконцентрировался на смысле.

Скопировал из 3 статей, добавил новую информацию.

В результате, шрифты и т.п. получились далеко не идеальными.

Спасибо за пожелания.

«Тогда все ждали 3 вершины и фон был позитивный»

Сейчас с точностью да, наоборот все в кеш вышли или шортят. Ниче не рухнет.

Далеконе все в кэше.

Денежная масса М2 и в США, и в РФ растёт примерно на 15% в год.

Пока всё спокойно.

Всё самое интересное происходит неожиданно.

только вот где это посмотреть? Или это по эмоциональному фону на смартлабе? Так это не показатель рынка.

А по операциям на брокерском счете, придется платить налог, теперь налог прогрессивный.

а вы не продавайте.

пусть ваша жена баксы продаст которые ей бабушка подарила на др