Блог компании Иволга Капитал | Результаты и тактика доверительного управления Иволги (17-25% за 12 мес). Настроения участников отечественных рынков апатичны

- 11 ноября 2025, 07:06

- |

__________

Доверительное управлением на стратегии ВДО доступно от 6 млн р., для квалифицированных инвесторов. Комиссия управляющего – 1% от активов в год (во всех приведенных результатах комиссия учтена).

__________

0️⃣ Предпосылки и предположения (предыдущий пост – здесь)

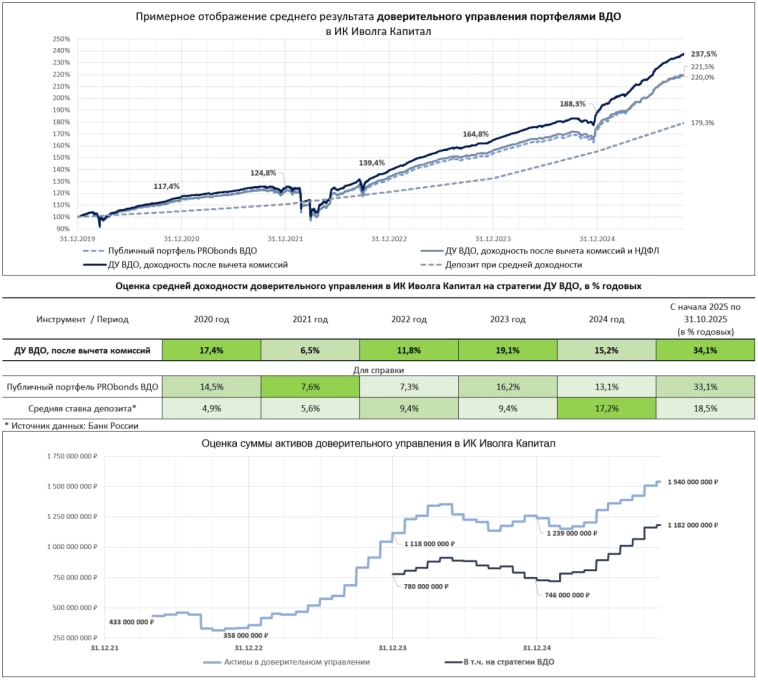

• Средняя полученная доходность всех портфелей доверительного управления в ИК Иволга Капитал – 17-25% годовых после вычета комиссий, до удержания НДФЛ, в зависимости от стратегии. Это за всё время ведения ДУ. С начала 2025 года на нашей центральной стратегии – ВДО – доходность до НДФЛ в среднем около 34% годовых. Сумма активов доверительного управления в октябре увеличилась на 30 млн р., до 1,54 млрд р.

• Частые дефолты в ВДО окончательно стали данностью. Поэтому доходности, особенно в рейтинговых сегментах В – ВВ, удерживаются ближе к 30% (27-29%). Что заметно превышает доходности 1 эшелона облигаций. Влияние ключевой ставки (сейчас 16,5%) на доходности сегмента ВДО минимально за все время его существования.

• Доходности облигаций первого эшелона стабильны или вернулись к снижению после долгой коррекции.

• Рынок акций остается в нисходящем тренде, хотя попытки уйти под декабрьские минимумы успехом до сих пор не увенчались.

• Ставки по депозитам почти перестали снижаться, остановились вблизи 15,5%. Оттока с депозитов на фондовый рынок не происходит.

• Ключевая ставка вновь снижена 24 октября, но незначительно, с 17 до 16,5%. Оснований для ее заметного снижения в будущем мало.

• Рубль остается крепким. Хотя среднесрочный пик укрепления он, предположительно, поставил в начале июля.

• Настроения участников отечественных рынков – от безразличных до апатичных.

1️⃣ ВДО

• Средняя доходность к погашению облигаций в наших портфелях, наконец, снизилась. С октябрьских 27%+ до 25%+. Доходность к погашению самих портфелей, включая деньги, аналогично – с 25% до 23%+ годовых.

• С учетом уже полученных ~34% годовых за 10 мес. 2025 мы почти точно выходим на 30% или более по итогам всего нынешнего года.

• Портфели всё так же «короткие», дюрация незначительно выросла, с 0,5 до 0,7 года. Вес денег продолжил сокращаться, до 20-25% от активов, остальное – облигации со средним кредитным рейтингом BBB-. Главный источник дохода – поток купонных платежей.

• Особое внимание – отслеживанию кредитных рисков и реакции на них.

• Продолжаем хеджировать портфели через проданный фьючерс на индекс ОФЗ. Но этот шорт постепенно сокращается.

2️⃣Акции

• В портфелях Акции / Деньги соотношение акций и рублей в РЕПО с ЦК с апреля остается нейтральным, сейчас около 54/46.

• Возможно, примерно тем же соотношение останется еще продолжительное время.

• На первую декаду ноября портфели Акций / Денег были в плюсе в среднем на 12% за последние 12 месяцев. При просадке Индекса МосБиржи на -6%.

• Предположительно, итог 2025 года окажется ближе к 10%.

3️⃣ Денежный рынок

• Рубли в РЕПО с ЦК, как и ранее, составляют около половины всех активов под нашим управлением. С постепенным, но медленным замещением денег покупками облигаций.

• Сейчас эффективная доходность рублей вблизи 17,5%, напомним, при КС 16,5% и депозите почти 15,5%. Очевидное замедление в снижении ключевой ставки сохраняет конкурентоспособность вложений на рублевом денежном рынке.

Телеграм: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал