Блог компании Иволга Капитал | Портфель ВДО (12,6% за 12 мес.) в сравнении с популярными инвестиционными инструментами

- 04 июня 2024, 06:36

- |

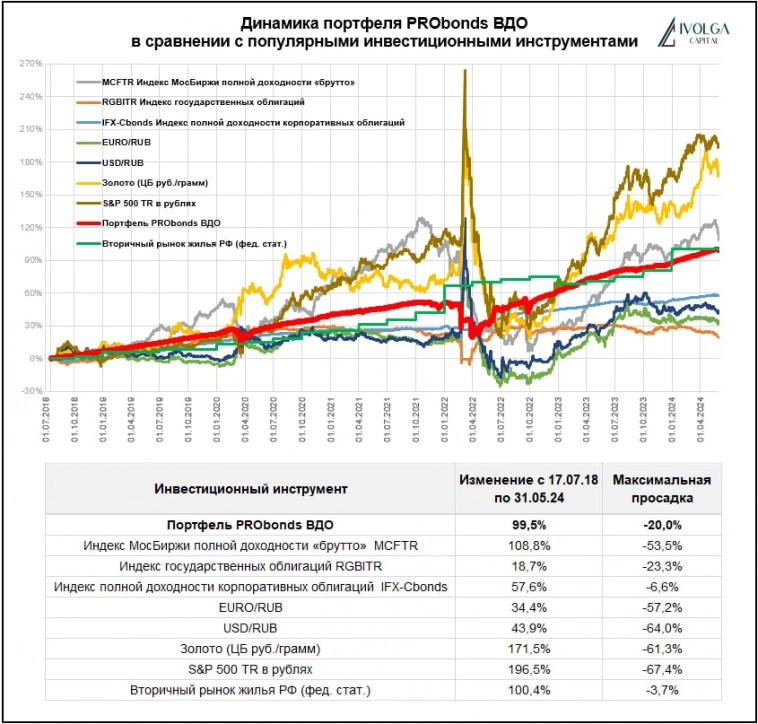

Подходит к концу 6 год нашего сравнения. Всё началось в июле 2018, список инструментов неизменен.

И по итогам мая портфель PRObonds ВДО потерял еще одну строчку в зачете, пропустив вперед рынок недвижимости.

Впрочем, жилье опасным конкурентом на будущее не представляется, его мы, надеемся, вновь и быстро обойдем. А вот рынок российских акций уже в ходе майского падения опасно сократил свой отрыв от портфеля ВДО. И его падение в июне пока что продолжилось. Возможно, портфель ВДО однажды окажется доходнее и здесь.

Почему бы нет? Дорогие деньги скорректировали вниз и акции, и облигации. Чего портфель PRObonds ВДО почти не заметил из-за короткой дюрации и относительно высокой внутренней доходности. За последние 12 месяцев (по состоянию на 3 июня) портфель заработал вроде бы немного, 12,6%. Индекс полной доходности ОФЗ за то же время потерял -9,3%, т.е. плыли мы строго против течения. Средняя ставка депозита за эти 12 месяцев – ровно 12%. В общем, портфель в порядке.

При этом ожидаемая / внутренняя доходность портфеля сейчас – 19,9%. И если сместить его активы в пользу облигаций (на сегодня почти ½ — деньги), доходность может подняться к 21-22%.

Если не терять настроения и результата, падение фондового рынка создает обстановку возможностей. Мы нынешнюю обстановку, несмотря на все ее риски, так и воспринимаем.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Спасибо, за обзор, Андрей !

Полностью согласен с фразой:

«Если не терять настроения и результата, падение фондового рынка создает обстановку возможностей. Мы нынешнюю обстановку, несмотря на все ее риски, так и воспринимаем.»

И конечно, сохранять эмоциональное спокойствие :-)