SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

PGIL

Полюс выбрал удачный момент для продажи акций - Промсвязьбанк

- 04 апреля 2019, 12:09

- |

Керимов продал 3,84% Полюса за $390 млн в рамках SPO с дисконтом 6,6%, free float вырос до 20,5%

Цена размещения в рамках SPO ПАО Полюс составила $38 за GDR ($76 за акцию), сообщила компания. Цена продажи GDR соответствует дисконту в 6,6% к цене закрытия торгов на LSE в среду ($40,7). Исходя из курса ЦБ РФ на 4 апреля, цена размещения для обыкновенных акций равна 4 тыс. 952,5 рубля. Для локальных акций дисконт чуть больше — 6,9% к цене закрытия торгов на Московской бирже в среду (5 тыс. 320 рублей). Объем размещения по итогам формирования книги заявок был увеличен: PGIL Саида Керимова продала 5,13 млн акций (3,84% капитала), изначально планировалось 4,67 млн акций (3,5%). Продающий акционер получит около $390 млн. Free float Полюса по итогам SPO вырос до 20,5%, а пакет С.Керимова сократился до 78,6%.

Цена размещения в рамках SPO ПАО Полюс составила $38 за GDR ($76 за акцию), сообщила компания. Цена продажи GDR соответствует дисконту в 6,6% к цене закрытия торгов на LSE в среду ($40,7). Исходя из курса ЦБ РФ на 4 апреля, цена размещения для обыкновенных акций равна 4 тыс. 952,5 рубля. Для локальных акций дисконт чуть больше — 6,9% к цене закрытия торгов на Московской бирже в среду (5 тыс. 320 рублей). Объем размещения по итогам формирования книги заявок был увеличен: PGIL Саида Керимова продала 5,13 млн акций (3,84% капитала), изначально планировалось 4,67 млн акций (3,5%). Продающий акционер получит около $390 млн. Free float Полюса по итогам SPO вырос до 20,5%, а пакет С.Керимова сократился до 78,6%.

Продажа акций Полюса с дисконтом к рынку будет иметь негативные последствия на динамику котировок акций компании. В тоже время данный эффект, при прочих равных условиях, будет краткосрочным. В целом, момент, выбранный для продажи Полюса, является удачным. Бумаги компании находятся на локальных максимумах.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Полюс - Керимов продал 3,84% акций за $390 млн в рамках SPO с дисконтом

- 04 апреля 2019, 09:42

- |

ПАО «Полюс» — цена размещения в рамках SPO составила $38 за GDR ($76 за акцию).

Объем размещения по итогам формирования книги заявок был увеличен:

PGIL Саида Керимова продала 5,13 млн акций (3,84% капитала), изначально планировалось 4,67 млн акций (3,5%).

Керимов получит около $390 млн.

Free float «Полюса» по итогам SPO вырос до 20,5%, а пакет Керимова сократился до 78,6%.

В среду вечером организаторы сообщили инвесторам, что заявки по цене ниже $38 рискуют остаться неудовлетворенными.

https://www.interfax.ru/business/657008

Долговая нагрузка Полюса снизится, если средства от продажи акций будут использованы для погашения кредитов

- 16 мая 2017, 16:59

- |

PGIL обсуждает продажу 15% Полюса стратегическому инвестору

PGIL, материнская компания ПАО Полюс, обсуждает продажу 15% акций последнего консорциуму китайских инвесторов во главе с сообщил Коммерсант. Предполагается, что инвестор приобретет 10% и получит колл-опцион еще на 5% на год с 10-процентной премией к цене первого пакета. Общая сумма сделки оценивается в 1,4 млрд долл.

PGIL, материнская компания ПАО Полюс, обсуждает продажу 15% акций последнего консорциуму китайских инвесторов во главе с сообщил Коммерсант. Предполагается, что инвестор приобретет 10% и получит колл-опцион еще на 5% на год с 10-процентной премией к цене первого пакета. Общая сумма сделки оценивается в 1,4 млрд долл.

Долговая нагрузка компании снижается. Чистый долг Полюса на конец 1 кв. 2017 г. составлял 3,1 млрд долл. За год он снизился на 340 млн долл., а долговая нагрузка (Чистый долг/EBITDA за 12 мес.) с 2,5 до 2,0. Основная часть долга компании приходится на кредит Сбербанка, привлеченный PGIL для выкупа акций. Если средства от продажи акций будут использованы для погашения кредитов, то долговая нагрузка еще снизится, что гарантирует выплату дивидендов (поскольку дивидендная политика компании предусматривает выплату дивидендов в размере 30% от EBITDA, но только в том случае, если Чистый долг/EBITDA не превышает 2,5).Уралсиб

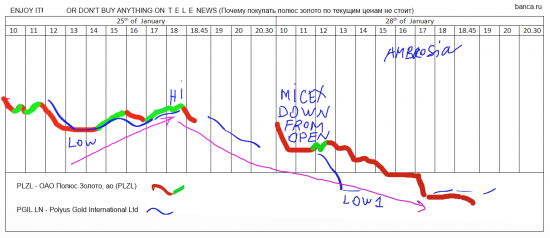

Полюс золото: вероятный сценарий и торговые стратегии

- 25 января 2013, 02:07

- |

Кто его купит?

После сегодняшнего роста решил проанализировать эту бумагу. Для этого и для большей точности произвел расчет двух бумаг, одну на ММВБ, и другую на Лондонской бумажной бирже. которые, как оказалось, неплохо коррелируют между собой.

Цены, используемые в расчетах:

PLZL 1136.9

PGIL 218.50

Время расчета: ночь

Что получилось в итоге, предварительный сценарий:

Что можно сделать? Если сценарий будет отрабатываться, то стоит попробовать пошортить (попродавать вместе с Прохоровым) с 18 часов 25 января, ну а там, потом… уже, как обычно, по индикаторам и фибоначчи.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал