тактика

Нужно ли покупать упавшие акции и продавать выросшие

- 25 апреля 2024, 16:15

- |

На фондовом рынке бытует мнение, что выросшие в цене акции нужно продавать — ведь дальше им расти некуда. А упавшие бумаги, наоборот, следует покупать — в надежде на их разворот к росту. Мы решили проверить эту гипотезу: составляем и анализируем портфели акций-лидеров и аутсайдеров.

Какие акции входят в портфели

Для анализа мы берём акции, которые входят сейчас в Индекс МосБиржи, и изучаем их динамику с 2019 года — то есть, более чем за 5 лет. Составляем из них два портфеля — лидеров и аутсайдеров. В каждом портфеле по 10 акций, состав меняется каждый месяц.

Как отбираем кандидатов в портфель:

- Считаем динамику всех акций от начала до конца базового месяца. Для февральского портфеля базой будет январь, для мартовского — февраль, и так далее.

- Топ-10 наиболее выросших акций попадают в портфель лидеров, а топ-10 наиболее отстающих — в аутсайдеры.

- Эти акции покупаются в портфели по цене открытия в начале месяца, а в конце месяца все они продаются по цене закрытия. В следующем месяце состав портфелей выбирается заново.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Инвестиции в будущее. Портфель акций роста

- 24 апреля 2024, 18:15

- |

Самая крупная прибыль на рынке приходит к тем, кто раньше других успел купить пока ещё небольшую, но перспективную компанию. Соберём портфель из бумаг, которые имеют высокие шансы взлететь в будущем.

Где искать акции роста

На российском рынке есть примеры взлёта акций в 10–12 раз всего за пять лет. Это эквивалентно 60% годовых, что в разы превышает среднюю доходность рынка акций, а тем более вкладов, золота или недвижимости.

В большинстве случаев такой рост напрямую связан с сильными показателями самого бизнеса. У компаний сопоставимо растут продажи (выручка), размер чистой прибыли, клиентская база и денежные потоки.

При внимательном изучении на рынке всегда можно найти компании, которые имеют шансы повторить такой взлёт. Нужно отбирать самые динамичные, с высокой рентабельностью и щедрыми капитальными затратами.

Попасть на 100% точно в компанию, которая обгонит рынок, невозможно. Её росту может в будущем что-то помешать. Поэтому разумно иметь целый портфель акций роста, тем самым повышая шансы на успех.

( Читать дальше )

В каком направлении брокеры ведут на убой своих хомяков и куда идти нам? Weekly #68

- 23 апреля 2024, 20:28

- |

Постараюсь коротко, по делу, без воды. Пишите пожалуйста комментарии, полезен ли данный формат.

В относительно “мирное время” с 2009 по 2021 год средняя доходность 10-летних ОФЗ была 8,8% годовых, обычно, превышая дивидендную доходность рынка акций. Дивдоходность рынка только сейчас подобралась к 10% годовых, но в моменте, длинные ОФЗ дают доходность 13,5%.

Означает ли что рынок дорогой? Средняя разница между ОФЗ и официальной инфляцией составляла в этот период 2пп, то есть реальная доходность ОФЗ составляла 2% годовых.

( Читать дальше )

Растущие акции. Где ловить сильный тренд

- 16 апреля 2024, 13:50

- |

Российский рынок растёт уже пятый месяц подряд, но далеко не все акции движутся вверх стабильно и уверенно. Назовём несколько бумаг с сильным трендом и убедительной динамикой.

Признаки сильного роста

Смотрим наиболее ликвидные акции Мосбиржи (из топ-50 по объёму торгов), которые выглядят лучше всех с точки зрения технического анализа. Тренд должен подтверждаться индикаторами и динамикой сделок.

Во-первых, цена акции держится выше трёх скользящих средних: за 20 дней (на короткой дистанции), 50 дней (средней) и 200 дней (долгой).

Во-вторых, нет локального перегрева ни по RSI, ни по MACD — осцилляторы холодные или умеренно тёплые.

В-третьих, относительный объём за последнюю неделю — самый высокий на рынке, то есть эти акции покупают на суммы выше средней.

Растущие акции в апреле

Идея в том, чтобы найти на рынке такие акции, которые не дают откатов вниз на протяжении нескольких месяцев подряд, рост в них не вызван краткосрочным ажиотажем, и покупатели предпочитают другим бумагам именно их.

( Читать дальше )

Голубые фишки. Топ-3 фаворитов и аутсайдеров в апреле

- 15 апреля 2024, 15:41

- |

Фондовый рынок уверенно прибавляет. За месяц, с середины марта, прирост уже превысил 4%, а в сумме с начала года Индекс МосБиржи вырос более чем на 10%. Отберём потенциальных лидеров роста и падения среди тяжеловесов.

Какой результат за месяц

В мартовском обзоре в топ-3 потенциальных лидеров попали: Яндекс, НЛМК и Мосбиржа. С того момента они заметно прибавили в цене: 14, 12 и 10% — все трое заметно лучше широкого рынка.

Потенциальными аутсайдерами месяц назад были названы Polymetal, ВК, ФСК-Россети. Их результат действительно оказался одним из худших. Polymetal и ВК принесли убыток более 7%, а ФСК-Россети выросла менее чем на 2%, отстав от рынка.

Назовём новых лидеров и аутсайдеров месяца среди голубых фишек, на этот раз для покупки и продажи на следующий месяц: с середины апреля по середину мая. Будем пользоваться теми же базовыми критериями:

- Акции уже растут, опережая Индекс МосБиржи.

- Они всё ещё дёшевы по основным мультипликаторам.

- У них высокий потенциал, согласно консенсус-прогнозу.

( Читать дальше )

Бычий рынок — уже больше года. Когда коррекция?

- 12 апреля 2024, 15:29

- |

Уже больше года Индекса МосБиржи растёт, а коррекции бывают лишь небольшими, менее 10%. Наше исследование показывает, что сейчас — один из самых длительных периодов так называемого бычьего рынка. Изучаем, когда рост может закончиться, и разбираемся, как инвесторам подготовиться к падению.

Что такое коррекция

Периоды, когда биржевой актив начинает двигаться в противоположную сторону от тренда, называют коррекцией. Например, тренд растущий, но акции начинают снижаться, — или наоборот.

Если движение не останавливается и изменение цены доходит до 20%, принято считать, что это уже не коррекция, а смена тренда.

Чаще всего, говоря про коррекцию, имеют в виду движение вниз, когда тренд растущий, — именно такие случаи мы и описываем в нашем исследовании.

Статистика: какими бывают коррекции

- Общее число коррекций. Индекс МосБиржи рассчитывается с ноября 1997 года. За 27 лет мы нашли 51 случай, когда индекс достигал локального максимума и падал более чем на 10%. Мы рассмотрели все коррекции, в том числе те, которые приводили к смене тренда.

( Читать дальше )

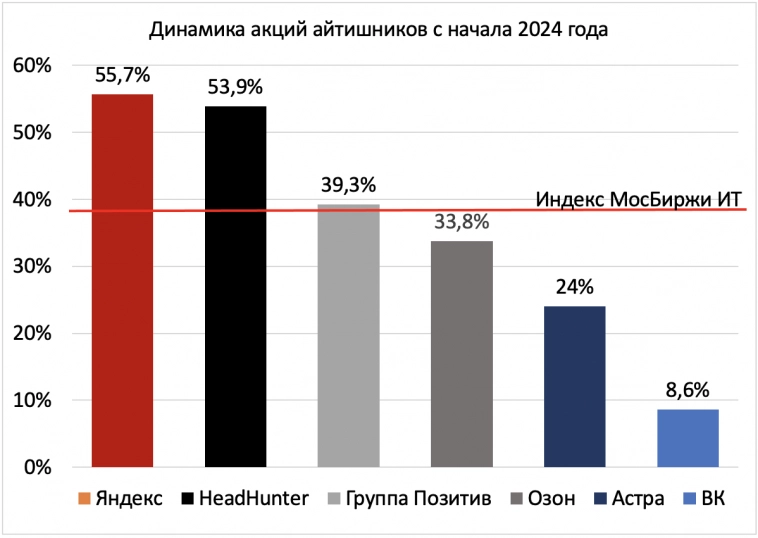

Продолжится ли ралли ИТ-сектора

- 10 апреля 2024, 15:33

- |

В ИТ-секторе выделяются два ключевых драйвера роста: положительные финансовые результаты при выгодных рыночных условиях и редомициляция с возможностью возврата к выплате дивидендов. Разобрались, акции каких компаний лучше купить на долгосрочную перспективу.

Как росли представители ИТ-сектора

Яндекс (+55,7%)

Ошеломительный рост обеспечила изначальная фундаментальная недооценка акций компании из-за неопределённости вокруг разделения бизнеса. Заявления СМИ и самой компании о продвижении сделки одно за другим приводили к росту котировок.

Читать подробнее: Яндекс: раскрыты дополнительные детали сделки. Что об этом думают аналитики

Уход зарубежных игроков ускоряет рост выручки Яндекса от онлайн-рекламы, а оффлайн-бизнес компании поддерживает доминирующие позиции компании. По итогам 2023 года выручка компании выросла на 53%, а скорректированная EBITDA — на 92%. Фундаментально компания остаётся привлекательной, особенно если редомициляция пройдёт успешно.

( Читать дальше )

Идеальный баланс. Топ-7 акций с доходностью выше риска

- 08 апреля 2024, 11:34

- |

Задача любого инвестора — заработать как можно больше, рискуя при этом как можно меньше. Покажем на примерах, как можно добиться этого, инвестируя в российские акции.

Коэффициент Шарпа

Классический способ измерить риск актива — посчитать его волатильность. Чем она выше, тем с большей амплитудой может колебаться цена и с большей вероятностью приносить случайные убытки.

Однако проблема в том, что акции с высоким риском, например, в IT-секторе, зачастую более доходны, чем те, у которых риски ниже среднего или близки к нулю.

В поиске идеального баланса между риском и доходностью один из отцов портфельной теории Уильям Шарп придумал простой и наглядный коэффициент, который соотносит один показатель с другим.

Sharpe Ratio = (Rp – Rf) / SDp

Rp — доходность акции за некий срок

Rf — безрисковая доходность за тот же срок

SDp — волатильность акции за тот же срок.

Доходность выше риска

Финансовый смысл формулы, приведённой выше, довольно прост: чем больше доходности в процентах акция приносит на единицу риска, который тоже измеряется в процентах, тем лучше.

( Читать дальше )

Какие акции ускоряют ваш портфель

- 04 апреля 2024, 16:53

- |

На растущем рынке не всегда очевидно, какие акции растут на волне со всеми остальными, а какие дают доходность сверх динамики индекса. Подберём бумаги, которые выгодно выделяются на общем фоне.

Альфа против беты

В управлении портфелем есть два близких по смыслу показателя: коэффициенты альфа и бета. Оба измеряют относительную доходность активов, но под разным углом.

Бета — это мера систематического риска, от размера которой зависит динамика акции относительно индекса. У подвижных фишек она выше, поэтому они реагируют на рост индексов сильнее (но и на падение тоже).

Альфа — это сверхдоходность за вычетом беты, то есть динамика акции с поправкой на систематический риск. Акции с положительной, а тем более высокой альфой имеют встроенную «премию» к доходности рынка.

Акции с высокой альфой

С точки зрения инвестора, идеально иметь как можно больше акций с положительной альфой. Только в этом случае портфель будет обгонять основные индексы и на росте, и на коррекциях рынка.

( Читать дальше )

Топ-10 популярных акций на начало апреля

- 02 апреля 2024, 17:53

- |

Ключевой показатель спроса на акции — это рост числа сделок. Если цена бумаги двигается вверх на фоне роста объёма торгов, то это верный признак позитивного тренда. Посмотрим, какие акции сейчас пользуются спросом.

Относительный объём

Интерес к отдельным бумагам может меняться в разы всего за пару дней. Поэтому сам факт роста или падения объёма может быть мало информативен: после большого всплеска активности часто идет откат.

На помощь приходит такой показатель, как относительный объём. Он показывает, какой оборот в рублях есть конкретно сейчас (на последней сессии) относительного среднего значения за несколько дней.

Это упрощает поиск акций, которые стабильно держат спрос: если инвесторы скупают бумагу на фоне роста её цены и при этом объём покупок выше среднего, то с высокой вероятностью покупатели быстро не уйдут.

Что популярно на широком рынке

Нас интересуют бумаги, которые оказались на пике спроса в период последнего растущего импульса на рынке акций, когда Индекс МосБиржи быстро поднялся более чем на 100 пунктов (+4%), то есть за неделю с небольшим.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал