мировые финансовые рынки

Российские активы - одни из самых быстро растущих в мире

- 24 апреля 2024, 16:59

- |

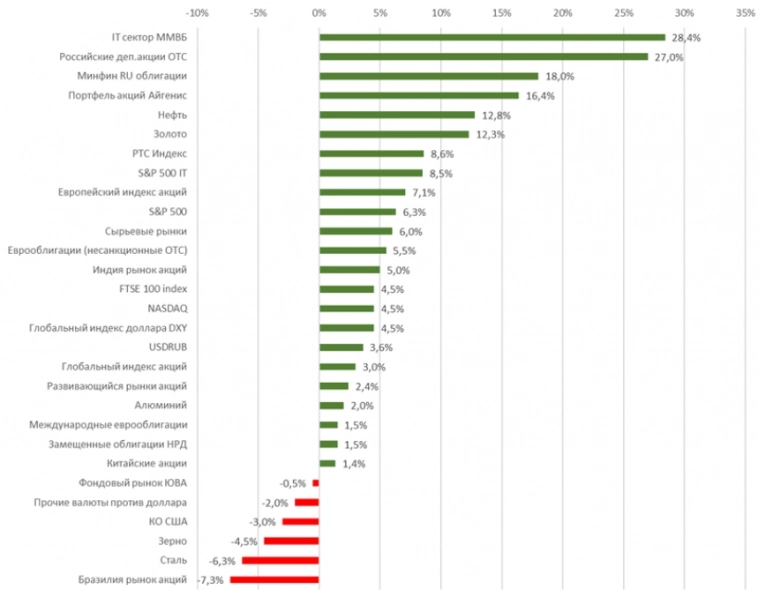

Далее приводим динамику глобальных активов с начала года.

Модельный портфель ИК «Айгенис» в перерасчете на доллар США идет на уровне с S&P 500 IT. Если не брать в расчеты Bitcoin (58% с начала года), рост цен на какао (156% с начала года) и прочие экзотические активы, среди лидеров по росту доходности с начала 2024 года – российские активы на ММВБ, и на внешних onshore и offshore OTC-рынках.

Источник: Данные МосБиржи, публичные данные

Динамика по секторам ММВБ

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

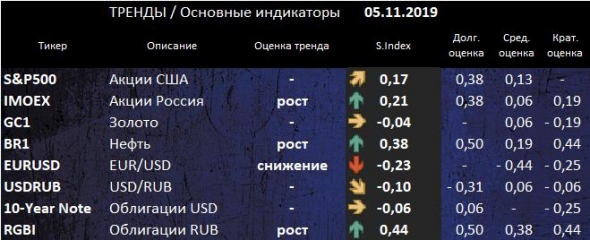

Разворот рынков назад в реальность. ТРЕНДЫ. Основные индикаторы

- 20 ноября 2019, 12:42

- |

Защитные активы разворачиваются вверх, а рисковые вниз так как беспокойства о проблемах заключения торговой сделки до 15 декабря нарастают

Также негатива рисковым активам придаёт распродажа нефти. Внимание к динамике нефтяных цен сегодня вечером на публикации данных по запасам. Облигации в долларах развернулись вверх, вслед за ними стабилизировались и рублёвые облигации. Но давление на рублёвые облигации может оказать намечающееся ослабление рубля и общий уход от риска на мировых рынках.

( Читать дальше )

Успешный старт сезона отчетности – индексы бьют рекорды

- 17 июля 2017, 12:48

- |

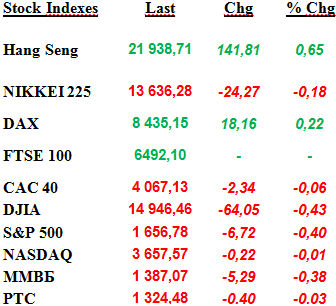

Сессия за сессией американский фондовый рынок демонстрирует уверенный рост и обновляет рекорды. По итогам торгов в пятницу индекс Dow Jones прибавил 0.39%, зафиксировав третье рекордное закрытие подряд; S&P500 вырос на 0,47%, установив новый исторический максимум на уровне 2463 пункта; Nasdaq Composite подорожал на 0,61%, показав шестой день роста и вплотную приблизившись к своему рекордному максимуму. В секторальном разрезе лучшую динамику показала недвижимости (фонд XLRE +1,00%) и акции технологических компаний (XLK +0,89%). Фактором поддержки для рынка стал позитивный старт сезона квартальной отчетности. В пятницу свои результаты представили ведущие банки США.

JPMorgan Chase (JPM), банк номер один в США, отчитался о чистой прибыли в размере $1,71 на акцию, намного превзойдя консенсус-прогноз $1,58 на акцию. Показатель вырос на 10% по сравнению с аналогичным периодом прошлого года. Это лучший годовой результат за всю историю банковской индустрии. Выручка выросла на 5% г/г до отметки $26,405 млрд, оказавшись выше самых смелых ожиданий аналитиков Wall Street (прогноз составлял $24,843). Чуть хуже ожиданий оказались доходы от рыночных операций (трейдинг), которые во втором квартале снизились на 14%. Кроме того, банк понизил годовой прогноз по чистому процентному доходу.

( Читать дальше )

Мягкий тон Йеллен и покупки в секторе технологий

- 13 июля 2017, 15:07

- |

Сессия четверга прошла весьма успешно для рынка акций США. По итогам дня индекс Dow Jones прибавил 0,57%, S&P500 повысился на 0,73%, Nasdaq Composite подорожал на 1,1%, продлив полосу роста до четырех сессий кряду. Как мы видим, именно технологические компании снова тянут рынок к рекордным отметкам. Среди лидеров отрасли лучшую динамику показали бумаги Facebook (+2,34%), набравшие почти 7% за 4 сессии и обновившие абсолютный максимум; и Netflix (2,86%), отчетности которой вчера был посвящен наш специальный анонс. Безусловно, стоит отметить динамику компаний Nvidia (+4,25%) и AMD (+2,88%), рост которых связан, во-первых, с позитивными ожиданиями рынка в отношении квартальных отчетов; во-вторых, с медиа-хайпом по поводу майнинга криптовалют. Недавно обе компании объявили о работе над созданием специальных версий своих топовых видеокарт, предназначенных специально для добычи валют. Нет сомнений, что бумаги Nvidia в ближайшее время обновят исторический максимум на отметке 168,50 — то есть, потенциал их роста превышает 3,7%. Что касается AMD, растущий тренд в эмитенте тоже не вызывает сомнений, и потенциал роста превышает 9%. Однако стоит иметь в виду новостной риск в виде квартального отчета, который будет опубликован 20 июля.

( Читать дальше )

Онлайн-вебинар "Новогоднее ралли на рынках"

- 27 декабря 2016, 13:35

- |

Уважаемые трейдеры!

Спешим Вас пригласить на онлайн-вебинар «Новогоднее ралли на рынках», который состоится сегодня в 19:00.

В ходе вебинара мы поговорим о том, как себя ведут финансовые рынки во время Рождественских и Новогодних каникул.

В ходе вебинара проводится разбор событий и движений на мировых финансовых рынках предновогодней и новогодней недель посредством технического и фундаментального анализов с выявлением выводов и тактических действий трейдера в данной ситуации.

Посетив вебинар Вы узнаете:

— Как грамотно интерпретировать выход фундаментальных данных и важных событий.

— Каким образом определять наиболее интересные с точки зрения будущего движения финансовые инструменты.

— Методы необходимые для определения ключевых технических уровней, уровней тейк-профит и стоп-лосс ордеров, а также их перемещения для защиты прибыли.

— Как принимается решения на открытие и закрытие торговых позиций.

Пройти регистрацию можно по ссылке.

Ежедневный аналитический обзор рынка

- 27 августа 2013, 17:05

- |

( Читать дальше )

Мировые финрынки 22 мая: кто больше всех дает в долг, от чего не отступится Германия и разоблачение Великобритании

- 22 мая 2012, 17:53

- |

Fitch понизил долгосрочный рейтинг Японии до А+. Как сообщается в релизе, это произошло из-за высоких долговых соотношений страны и растущего общего долга.

Интересно, что рейтинг понижен крупнейшему кредитору мира. Согласно сегодняшним данным минфина, Япония больше всех давала в долг за последний 21 год, чистые активы частного и общественного сектора (чистые активы = активы – обязательства) составили в конце 2011 года 253.0 триллиона йен, на втором месте Китай с 137,9 триллионами йен, третьей пришла Германия с 93,9 трлиллиноами

( Читать дальше )

Мировые финрынки 21 мая: результаты размещений

- 21 мая 2012, 14:44

- |

Выступал Испанский Министр Экономики Де Гуиндос

— Испанские банки на самом деле лучше, чем кажется

— Мы обсужим БАнкию и дрпугие испанские банки в Парламенте в среду

— Банкиа нуждается в 7-7,5 млрд доп обеспечения

— Не ожидает большого количества дефолтов по ипотеке, рынок остается спокойным

— Банковские аудиторы будут назначены сегодня позднее

В то же время, испанские облигации остаются волатильны

Германия разместила облигации на сумму 2,91 млрд евро.

Доходность составила 0.026% (ранее 0.074%) покрытие составило 2.1 (ранее 2.3)

По верхней границе плана (3 млрд евро). Очередной рекорд по низкой доходности

Голландия разместила облигации на сумму 2,29 млрд евро с дюрацией 3-6 месяца

Это больше чем цель до 2-х миллиардов

( Читать дальше )

Мировые финрынки 17 мая: банковская паника

- 17 мая 2012, 15:47

- |

Вчера был шум из-за того, что с греческих депозитов было выведено 700 млн евро. И что? Сегодня El Mundo сообщили, что с депозитов одной только проблемной испанской Банкии был выкачан 1 МИЛЛИАРД ЕВРО! И это с прошлой среды, за 1 неделю! Вам не напоминает все типичную банковскую панику? Банкиа пока не как не прокомментировала эти новости, зато фондовый рынок прокомментировал, акции банка сегодня показали приличный результат в — 16%

Вчера был шум из-за того, что с греческих депозитов было выведено 700 млн евро. И что? Сегодня El Mundo сообщили, что с депозитов одной только проблемной испанской Банкии был выкачан 1 МИЛЛИАРД ЕВРО! И это с прошлой среды, за 1 неделю! Вам не напоминает все типичную банковскую панику? Банкиа пока не как не прокомментировала эти новости, зато фондовый рынок прокомментировал, акции банка сегодня показали приличный результат в — 16%( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал