SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

акции США

Космос или IPO BABA (Alibaba Group Holding Limited) или поклонникам китайской продукции посвящается!

- 19 сентября 2014, 21:07

- |

Только записал десятиминутный график IPO известной конторы Alibaba Group Holding Limited. Записал с экрана на сервисе онлайн графиков, так как мой териминал

зависал (нас тех. поддержка известила с утра об этом), к тому же так качественно можно посмотреть.

Пояснения для особо одарённых:

шкала в долларах США, это минутный график и это не фьючерс на РТС. ))))

Наслаждайтесь....

www.dropbox.com/s/488w7zd4j54nmda/BABA_10min.mp4?dl=0

зависал (нас тех. поддержка известила с утра об этом), к тому же так качественно можно посмотреть.

Пояснения для особо одарённых:

шкала в долларах США, это минутный график и это не фьючерс на РТС. ))))

Наслаждайтесь....

www.dropbox.com/s/488w7zd4j54nmda/BABA_10min.mp4?dl=0

- комментировать

- Комментарии ( 5 )

Две дорогие акции, которые могут сделать вас богатыми

- 10 июня 2014, 19:12

- |

Nicolas Pardini для Seekingalpha.com

О чём речь:

- Большинство акций с высоким коэффициентом цена/прибыль в технологическом пузыре нашего времени имеют слабые перспективы жизнеспособности и роста.

- Макроэкономическая ситуация ведёт к росту ниш, которые занимают Tyler Technologies и Barracuda Networks.

- В случае Tyler это автоматизация государственных услуг.

- В случае Barracuda это информационная безопасность для среднего бизнеса.

( Читать дальше )

В мае S&P рос, когда все-все-все сливали акции...

- 09 июня 2014, 11:02

- |

Все так запутанно и мистически странно… Может, это происки бесов? Фондовый рынок в мае как бы рос — мы это видели. Однако согласно отчету GS Майские распродажи наблюдались по всем форматам активов — фонды взаимного инвестирования, ETF и пенсионные фонды. Все они продавали акции. За последние 5 недель, например, фонды взаимного инвестирования потеряли $12 млрд, которые были выведены инвесторами именно из американских акций. При этом в этот же период те же фонды взаимного инвестирования получили приток на уровне $7 млрд, но уже в международные акции и $11 млрд в фонды бондов.

Интересно, что не только данные GS, но и данные других компаний — скажем, Lipper – показали аналогичную картину (есть расхождения в цифрах, но суть та же) — все продавали американские акции и переходили в менее рисковые активы.

Кто же тогда покупал? Наверно, сами корпорации… себя и покупали. Некоторые вообще считают, что S&P и вовсе бы не рос если б не байбэки...

Интересно, что не только данные GS, но и данные других компаний — скажем, Lipper – показали аналогичную картину (есть расхождения в цифрах, но суть та же) — все продавали американские акции и переходили в менее рисковые активы.

Кто же тогда покупал? Наверно, сами корпорации… себя и покупали. Некоторые вообще считают, что S&P и вовсе бы не рос если б не байбэки...

Практика по налогах на прибыль и дивидендов для нерезидентов США.

- 08 мая 2014, 12:50

- |

дивидендов для нерезидентов США." title="Практика по налогах на прибыль и дивидендов для нерезидентов США." /> дивидендов для нерезидентов США." title="Практика по налогах на прибыль и дивидендов для нерезидентов США." /> |

Не смотря на то, где вы откроете счет для торговли на американских площадках в РФ или в США, на практике работают следующие правила.

При открытии счета вы заполняете у брокера для IRS форму W8. Тем самым вы заявляете, что не являетесь резидентом США и налоги с прибыли соответственно будете платить самостоятельно в России.

Отечественные брокеры не является налоговыми агентоми, если вы торгуете на американских площадках через них и платить налог с прибыли так же за вас не будут. Это мне подтвердили и в Финаме и в Открытие. Т.е. это ваша обязанность задекларировать свои доходы и сделать соответствующие платежи.

( Читать дальше )

Кто самый крупный держатель американских акций?

- 10 апреля 2014, 13:12

- |

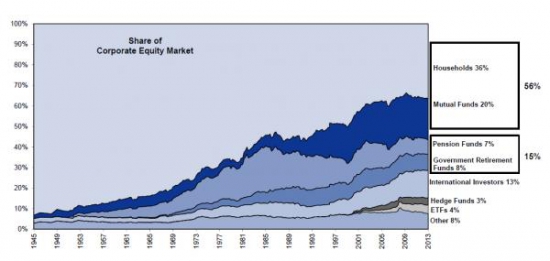

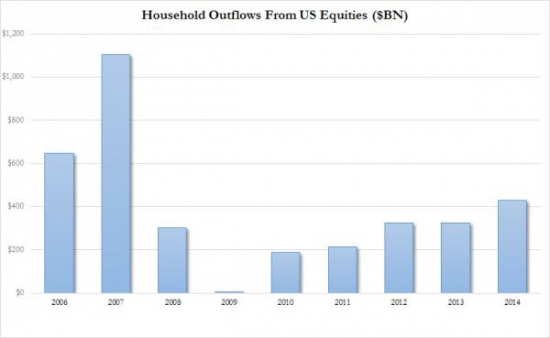

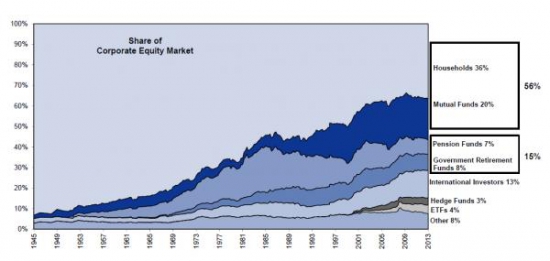

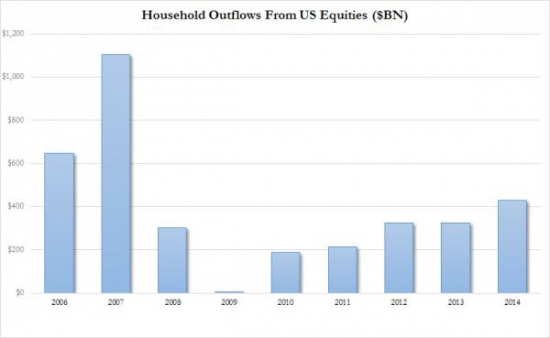

Забавно, но не хедж-фонды и не другие локальные или глобальные институциональные инвесторы, а американские домохозяйства — 36%. Согласно версии Goldman Sachs, домохозяйства вот-вот (до конца 2014-го уж точно) выведут с рынка $430 млрд, продав акции.

И это будет крупнейший отток за последнюю декаду. Почему американцы, собственно, должны вывести весь этот кэш? Очень просто. Они остро нуждаются в ликвидности...

( Читать дальше )

И это будет крупнейший отток за последнюю декаду. Почему американцы, собственно, должны вывести весь этот кэш? Очень просто. Они остро нуждаются в ликвидности...

( Читать дальше )

4 способa свободного скачивания суточной и пошаговой информации с фондовых бирж США

- 30 марта 2014, 19:38

- |

Нашел на Хабре интересную статью, 4 способa свободного скачивания суточной и пошаговой информации с фондовых бирж США.

Возможно будет кому-то интересно и полезно.

Не буду делать перепост, кому интересно смотрите оригинал.

Возможно будет кому-то интересно и полезно.

Не буду делать перепост, кому интересно смотрите оригинал.

Акции General Motors скидывают

- 13 ноября 2013, 16:09

- |

Министерство финансов США в октябре продало на рынке акций General Motors на 1,2 миллиарда долларов. Об этом 13 ноября сообщило агентство Bloomberg. Количество проданных акций не уточняется. В сентябре власти США отметили, что все еще владеют 7,3 процента долей в GM. Глава GM Дэн Акерсон отметил, что правительство США может полностью избавиться от акций компании до конца года.

Самое ожидаемое — затащили наверх и скинули

Самое ожидаемое — затащили наверх и скинули

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал