SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Круто

Недвижимость, ждем обвала

- 12 августа 2014, 11:31

- |

В связи с санкциями, российским банкам не дают западные кредиторы длинных дешевых денег, соответственно российские кредиторы ипотечным заемщикам решили повысить ставки по ипотечным кредитам. Но правительство заявила о ручном сдерживании тарифов. Соответственно можно ожидать того, что количество предложений по кредитам уменьшится. Но так как рынок недвижимости переживает не лучшие годы (цены застопорились), а доля ипотечных сделок составляет примерно 30%, то стоит ожидать, что будет спад спроса, а следовательно и спад цен. Еще поговариват, что через год возможен обвал цен, связанный с цикличностью рынка, который происходит с периодом 7 лет. Так что, ожидаем падения цен.

- комментировать

- ★4

- Комментарии ( 24 )

Ликбез по bid-ask спреду - котэ и бапки

- 12 августа 2014, 10:02

- |

Понимаете ли вы что такое bid-ask спред?

Возьмём такой неликвид как котята. Вы едете на птичий рынок с намерением продать их по 600. Приезжаете а там стоит бапка с картонкой «куплю котят по 650». если у вас нету времени ждать, то вы просто продадите бапке котят и будете думать что выгадали 50 пунктов с котенка.

А что если у бабки спустило колесо. и вы приехали на рынок раньше? Вы тогда выставите оффер «продам котят по 600». Приедет бабка и купит их дешевле на 50 чем хотела, и будет думать что выгадала.

Однако, если у вас есть время ждать и бабка уже на месте, то увидев бид 650, вы можете поставить оффер 700, образовав с бабкой спред. и тогда все зависит от того кто придет третьим: продавец или покупатель, у которого нету времени. Таким образом, выставив лимитную заявку на продажу, вы получаете шанс продать на 100 дороже чем изначально хотели. Однако вместе с шансом вы получаете

( Читать дальше )

Возьмём такой неликвид как котята. Вы едете на птичий рынок с намерением продать их по 600. Приезжаете а там стоит бапка с картонкой «куплю котят по 650». если у вас нету времени ждать, то вы просто продадите бапке котят и будете думать что выгадали 50 пунктов с котенка.

А что если у бабки спустило колесо. и вы приехали на рынок раньше? Вы тогда выставите оффер «продам котят по 600». Приедет бабка и купит их дешевле на 50 чем хотела, и будет думать что выгадала.

Однако, если у вас есть время ждать и бабка уже на месте, то увидев бид 650, вы можете поставить оффер 700, образовав с бабкой спред. и тогда все зависит от того кто придет третьим: продавец или покупатель, у которого нету времени. Таким образом, выставив лимитную заявку на продажу, вы получаете шанс продать на 100 дороже чем изначально хотели. Однако вместе с шансом вы получаете

( Читать дальше )

Про смерть и прочие риски

- 02 августа 2014, 17:30

- |

Тут давеча в полемике со мной Александр Шадрин выразил опасение, что доверять деньги частному управляющему (даже если их и разрешат) будет опасно по той причине, что частник может взять и… умереть. Отдал ему деньги, а он хлоп и отдал концы. Ну, что тут скажешь. Всё так и есть, рисков полным-полно. Входишь в сделку, а дальше тебя поджидают:

Технические риски:

— отключение электричества

— отказ оборудования клиента

— отказ оборудования брокера

— отказ оборудования биржи

— отказ флеш-ключей

— недоступность провайдера

— недоступность брокера

— недоступность биржи

— ...

Программные риски:

— невозможность загрузки операционной системы

— невозможность загрузки торговой системы (QUIK etc)

( Читать дальше )

Технические риски:

— отключение электричества

— отказ оборудования клиента

— отказ оборудования брокера

— отказ оборудования биржи

— отказ флеш-ключей

— недоступность провайдера

— недоступность брокера

— недоступность биржи

— ...

Программные риски:

— невозможность загрузки операционной системы

— невозможность загрузки торговой системы (QUIK etc)

( Читать дальше )

Чего не следует делать, если ваши доходы резко увеличились?

- 28 июля 2014, 23:55

- |

Когда наши доходы резко увеличиваются – это повод для радости. Однако если неправильно относиться к доходу, который резко увеличился, то через некоторое время можно столкнуться с катастрофическим дефицитом свободных денег.

Достаточно соблюдать несколько правил, чтобы этого избежать.

1. Не покупайте лишние вещи импульсивно, под «настроение», просто потому, что вы можете себе их позволить.

Обзаводитесь только теми вещами, которые вы запланировали в спокойном состоянии духа. Тогда они будут долго радовать вас своей практичностью.

2. Желательно некоторое время жить на «старую сумму», а к «новым деньгам» привыкать постепенно, ответственно.

Для этого разделите сумму дохода на две части: сумму, которая приходила к вам до повышения доходов и ту, что прибавилась. Все необходимые траты: на проезд, питание, коммунальные услуги, выплаты по кредиту делайте из «старой» суммы. А с «добавкой» желательно поступить так:

( Читать дальше )

Статистика для Смарт-Лаба или как быть успешным

- 22 июля 2014, 16:28

- |

Нашел интересную статистику.Абсолютно с неи согласен… Выбирайте себе окружение

«Мы становимся похожими на тех людей, с которыми общаемся. Выбирайте свое окружение — какими мы ни были бы уникальными, оно все равно влияет на нас».

«Мы становимся похожими на тех людей, с которыми общаемся. Выбирайте свое окружение — какими мы ни были бы уникальными, оно все равно влияет на нас».

Про волатильность

- 28 июня 2014, 21:44

- |

Объясню во-первых, почему волатильность — это крайне важно для тех кто делает деньги на бирже.

Для спикуля чем больше вола, тем больше движухи, тем больше денег можно заработать.

Чем больше волатильность на глобальных рынках — тем больше они скоррелированы между собой, тем лучше работают «поводыри».

Чем больше волатильность, тем проще зарабатывать коэффициент альфа, хотя бы потому, что повышается дисперсия колебаний акций, что позволяет умелым портфельным управляющим извлекать из этого пользу.

основные выводы примерно следующие (то есть на что надеятся спикулям):

Теперь другие чарты.

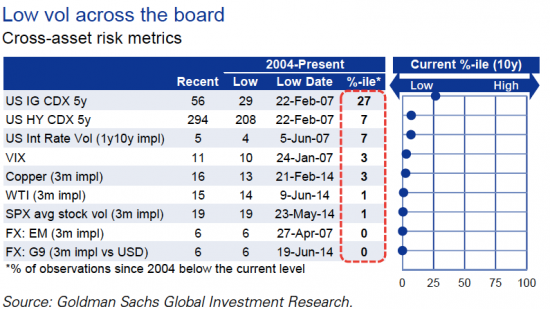

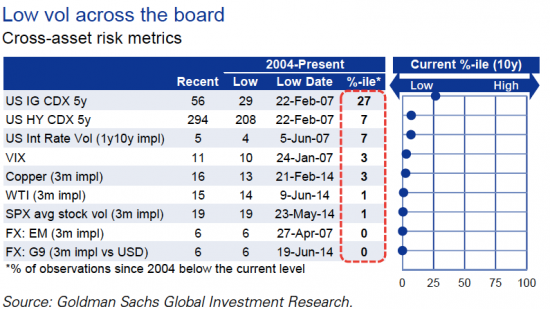

Волатильность за 10 лет — по многим активам минимальная

Это в какой перцентили текущая волатильность по тому или иному глобальному рынку находится относительно последних 10 лет

Ну то есть сколько % времени за последние 10 лет вола была ниже, чем сейчас на данном рынке.

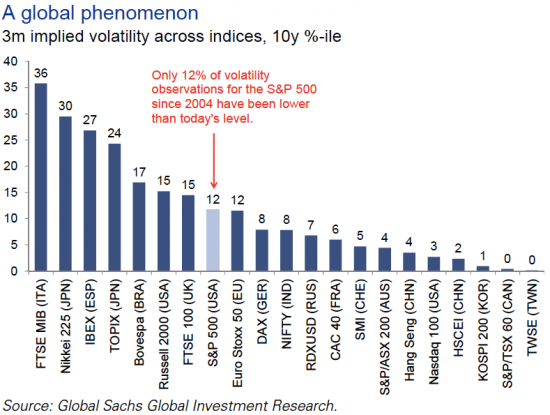

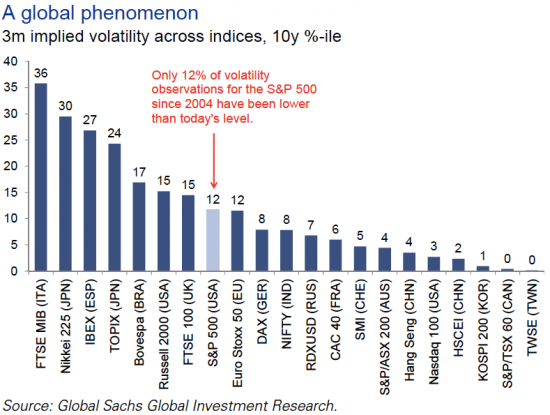

По графику видно, что только 7% времени 3-мес. воатильность российского рынка (RDX) была ниже, чем текущая!

Глобальная вола в абсолютном выражении:

( Читать дальше )

Для спикуля чем больше вола, тем больше движухи, тем больше денег можно заработать.

Чем больше волатильность на глобальных рынках — тем больше они скоррелированы между собой, тем лучше работают «поводыри».

Чем больше волатильность, тем проще зарабатывать коэффициент альфа, хотя бы потому, что повышается дисперсия колебаний акций, что позволяет умелым портфельным управляющим извлекать из этого пользу.

основные выводы примерно следующие (то есть на что надеятся спикулям):

- в период низкой волатильности народ начинает брать большой риск в т.ч. кредитное плечо, поэтому это рано или поздно заканчивается плачевно, но прежде чем долбанет, может копиться еще достаточно долго

- много надежды на то, что вола начнет расти после того как центральные банки начнут повышать ставки (обычно пузыри взрываются на после ужесточения монетарной политики)

- ну или случайное неожиданное геополитическое риск-событие

- вола по основным валютным парам минимальная за всю историю — торговать ими практически бессмысленно (только это мало кто понимает из тех кто торгует на форексе)!

Теперь другие чарты.

Волатильность за 10 лет — по многим активам минимальная

Это в какой перцентили текущая волатильность по тому или иному глобальному рынку находится относительно последних 10 лет

Ну то есть сколько % времени за последние 10 лет вола была ниже, чем сейчас на данном рынке.

По графику видно, что только 7% времени 3-мес. воатильность российского рынка (RDX) была ниже, чем текущая!

Глобальная вола в абсолютном выражении:

( Читать дальше )

Фьючерсы на ОФЗ

- 20 июня 2014, 18:20

- |

Добрый вечер!

Занимаюсь фьючерсами на ОФЗ. Попробую рассказать в двух словах, что это за инструмент.

Позже, по возможности более подробно опишу инструмент, приведу примеры использования и различные стратегии. А пока самая основная информация. Вдруг кто не знает)

Фьючерсы ОФЗ – единственный инструмент биржевого рынка, позволяющий брать частному инвестору плечо на облигациях.

Фьючерсы ОФЗ = покупка/продажа облигаций правительства РФ – облигаций федерального займа (ОФЗ) – с 60 – 20 плечом.

Цена фьючерса меняется за счет изменения длинных (длинных – от одного года) процентных ставок.

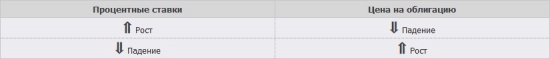

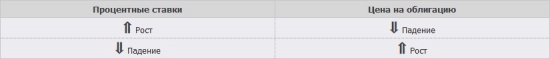

Движения цены по облигации и изменения процентных ставок взаимно обратны:

( Читать дальше )

Занимаюсь фьючерсами на ОФЗ. Попробую рассказать в двух словах, что это за инструмент.

Позже, по возможности более подробно опишу инструмент, приведу примеры использования и различные стратегии. А пока самая основная информация. Вдруг кто не знает)

Фьючерсы ОФЗ – единственный инструмент биржевого рынка, позволяющий брать частному инвестору плечо на облигациях.

Фьючерсы ОФЗ = покупка/продажа облигаций правительства РФ – облигаций федерального займа (ОФЗ) – с 60 – 20 плечом.

Цена фьючерса меняется за счет изменения длинных (длинных – от одного года) процентных ставок.

Движения цены по облигации и изменения процентных ставок взаимно обратны:

( Читать дальше )

Кто систематически обувает букмекерские конторы?

- 17 июня 2014, 21:22

- |

Я смотрю сегодня таки стала актуальна тема ставок http://smart-lab.ru/blog/188962.php . Вы спрашиваете, можно ли заработать на спортивных ставках в долгосрочной перспективе? Ответ — можно! Уже как с 2000 года открыта биржа ставок betfair.com (с недавнего времени к сайту закрыли доступ из России так, что пользуйтесь анонимайзерами для входа или тором), где торгуются коэффициенты на исходы события также как на фондовой бирже и я просто удивлен, что на трейдерском ресурсе за многие годы не освещалась тема бирж ставок.

На данный момент существует несколько бирж ставок и самая большая и ликвидная из них (она же и самая трейдабельная) это betfair. На ней действуют такие же законы спроса и предложения как и на фондовой бирже. Только оценивается не актив, а исход события в зависимости от внешних факторов и желания делать ставки за и против исхода участников рынка. Биржи ставок наверно единственное место, где вы можете выступить в роли букмекерской конторы и быть контрагентом обычных людей, которые хотят сделать ставку. Да же букмекерские конторы последнее десятилетие не просто принимают ставки, а хеджируются с помощью биржи. Так же в процессе торговли участвуют и арбитражеры, со спекулянтами. Сегодня на betfair большинство инструментов событий торгуются в стиле s&p500 с огромной ликвидностью. Причем биржи ставок это единственное место (не считаем Тель-Авив) где вы можете сесть в выходные вечерком, если есть настроение, и немного поторговать, без октрытия брокерского счета в несколько тысяч баксов.

( Читать дальше )

На данный момент существует несколько бирж ставок и самая большая и ликвидная из них (она же и самая трейдабельная) это betfair. На ней действуют такие же законы спроса и предложения как и на фондовой бирже. Только оценивается не актив, а исход события в зависимости от внешних факторов и желания делать ставки за и против исхода участников рынка. Биржи ставок наверно единственное место, где вы можете выступить в роли букмекерской конторы и быть контрагентом обычных людей, которые хотят сделать ставку. Да же букмекерские конторы последнее десятилетие не просто принимают ставки, а хеджируются с помощью биржи. Так же в процессе торговли участвуют и арбитражеры, со спекулянтами. Сегодня на betfair большинство инструментов событий торгуются в стиле s&p500 с огромной ликвидностью. Причем биржи ставок это единственное место (не считаем Тель-Авив) где вы можете сесть в выходные вечерком, если есть настроение, и немного поторговать, без октрытия брокерского счета в несколько тысяч баксов.

( Читать дальше )

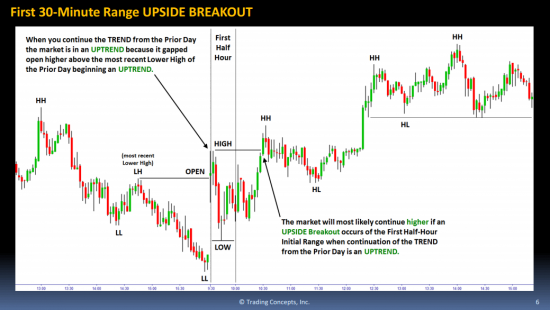

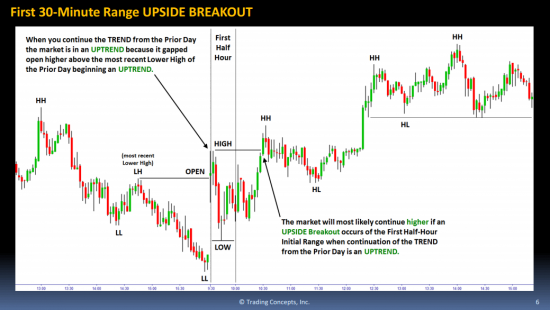

Стратегия "брейкаут первых 30 минут"

- 16 июня 2014, 19:15

- |

Давным давным давно, один мой бот торговал на РИ пробойную стратегию первых двух часов тороговли. Т.е. с 10 до 12 робот не делал ничего, в полдень выставлял маркеры хая и лоя первой половины дня, и при их пробитии заходил в сторону пробоя. Черт, как всегда, спрятался в мелочах, как-то стопах, тейкпрофитах, сопровождении позиции и фильтрации дня. После того, как бот высосал всю ликвидность с рынка ФОРТС и для того, чтобы иметь возможность брать прибыль дальше надо было становиться маркетмейкером и продавать контракты самому себе — алгоритм был отправлен в секретный музей трейдинга.

И тут на днях, конкретно сегодня, некий хрен знает кто, присылает мне файло, в котором описана очень похожая стратегия для торговли сиплым фучем.

Соответственно, в прилагаемом файле описаны и все приправы к стратегии.

( Читать дальше )

И тут на днях, конкретно сегодня, некий хрен знает кто, присылает мне файло, в котором описана очень похожая стратегия для торговли сиплым фучем.

Соответственно, в прилагаемом файле описаны и все приправы к стратегии.

( Читать дальше )

Почувствуй себя идиотом

- 16 июня 2014, 03:17

- |

Действительно интересный человек. Увлеченный. Он ищет во всем происходящем причину и находит.

В то время как многие просто проглотили бы то что им хотят внушить.

Думаю это самое главное качество для того, кто хочет стать трейдером.

Трейдер должен разбираться в рынке. Понимать происходящие движения.

Разбирать каждую свою сделку и найти причину того или иного результата.

Будь то прибыльная сделка, с которой у Вас хорошее настроение и Вы расположены к отдыху или убыточная.

О которой не хочется вспоминать и возвращаться к ней.

Этот человек может гораздо большее.

Если Вы хотя бы отдаленно обладаете его качествами, то путь в 1 % трейдеров Вам открыт.

Жак Фреско стал свидетелем множества исторических событий.

Таких как великая депрессия, вторая мировая война. Он рассказывает как начал образовываться гос. долг США, с которым до сих пор не могут справиться, а только переодически поднимают потолок.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал