tezis |Результат по ИИС за 2020 год и 3 года.

- 29 декабря 2020, 11:41

- |

Счет в этом году не пополнялся. Вообще думаю, как быть с ним дальше. Вроде и три года закончились и вычеты получены. Но так как они получены, то при закрытии счета меня ждет уплата налога, который оказывается выше, чем полученные за три года вычеты. При открытии ИИС я рассчитывал на 10-15% в год.

В начале года подумаю о будущем счета. А действует ли льгота на владение акцией больше трех лет на счете ИИС? Если да — то нужно просто держать дальше и снимать дивы. Все акции, которые находятся в портфеле на 2021 год мне нравятся. Выходить в кеш и держать на вкладе под 3% считаю сейчас не интересно. Посмотрим, что будет к концу 21 года.

Основные действия по ИИС в этом году:

— Проданы целиком Детский мир, ТКС и большая часть Яндекса ( частично откуплен вновь), частично продажа Системы.

— Покупка внутри года и продажа Mail.ru без прибыли.

— Покупка и продажа Распадской.

— Покупка в конце года ММК под дивиденды и возвращение в индекс.

под 30 операций на счете.

Доходность за 2020: 55 %

Доходность за 3 года: 197 %

- комментировать

- Комментарии ( 27 )

tezis |Система - еще одна акция выросла на 100% в моем портфеле.

- 12 ноября 2020, 09:13

- |

Брал еще в 18 году. Как обычно, мне не хватало смелости и ума предполагать такой рост, какой по факту произойдет к 20-му году, но по 8-9 рублей Система была привлекательна. Наличие таких крепких активов вроде МТС, Озон, Медси, Сегежы и др. не могли не стоить каких-то денег. И вот теперь рынок поверил. С одной стороны (в отличии от Яндекса, где мне был не совсем понятен резкий рост стоимости акций) тут впереди ipo Озона и возможно Сегежи или Степи, т.е. вроде рост сильный, и как обычно рука чешется зафиксироваться, но в случае реализации всех позитивных событий весьма вероятен рост как минимум до 40 рублей.

Вернусь сюда через годик посмотреть, был ли я прав )

tezis |Биржа приносит деньги. Шестой год инвестирования с положительным результатом.

- 27 декабря 2019, 12:29

- |

Безусловно, год для долгосрочных инвесторов в акции выдался хорошим. Индекс ММВБ неоднократно переписывал максимумы,

дивиденды во многих бумагах повысились. Удалось поучаствовать в росте таких бумаг, как Газпром, Система, Яндекс, даже ФСК с МТС, много лет находящиеся в портфеле показали отличный рост + к див.доходности.

Продавать пришлось в основном металлургов. Причем выйти из ММК, Мечел пр, частично Распадской и Русала в первой половине года оказалось хорошей идеей.

Хотел запечатлить на память рост Газпрома в портфеле на 100%, но получилось только 99% на пике года у 270 рублей.

Мы не будем путать бычий рынок со своей гениальностью, но порадоваться инвесторы, получившие хороший результат могут.

Сперва цифры.

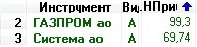

Портфель ИИС существует уже три года, состав отражен на диаграмме:

( Читать дальше )

tezis |Итоги 18 года по портфелю акций.

- 29 декабря 2018, 10:26

- |

Но в в итоге все равно это уже пятый подряд год с положительным результатом.

Единственное отличие, что я впервые перестал пополнять свой основной счет, а все регулярные пополнения происходят теперь на счет ИИС.

В связи с этим разделяю итоги на два счета.

В портфелях только акции.

Основной счет показал в этом году скромные, но все равно приятные +8,1 %. (первый год когда не пополнял, а даже снял немного средств)

Счет ИИС в этом году + 9,75 %

ИИС за два года существования +45,85%

Состав портфеля ИИС выглядит следующим образом.

Тут ничего не продавал.

А по основному счету наибольшие убытки приносят Магнит и Мечел.

Закрыл с убытком Аэрофлот для уменьшения НДФЛ. В итоге получил убыток и при этом снял немного средств без НДФЛ, вознаградив себя за старания :)

( Читать дальше )

tezis |Как правильно считать дивидендный % по акциям в портфеле?

- 07 августа 2018, 12:29

- |

Я редко занимаюсь спекуляциями, в основном держу позиции по акциям больше нескольких лет. Решил проанализировать денежный дивидендный поток на счет от эмитентов. И у меня возникло недопонимание, как же правильно считать доходность?

Вот что я имею ввиду – для примера можно взять бумаги Алросы, Мечела или НЛМК.

В точных цифрах могут быть неточности, не перепроверяю. Данные беру с сайта Доход.

НЛМК куплены в 16 году по 80 рублей — Див.Доходность за 16 год = 6.59 руб. или 8,24%

(https://www.dohod.ru/ik/analytics/dividend/nlmk )

Но с тех пор и стоимость акций выросла и выплаты.

На сегодняшний день стоимость акций – 162 рубля – Див.Доходность за 18 год = 14,22 руб или 8,78 %.

Но ведь к моей цене покупки это 17,78%. Правильно ли считать ДД 17,78% ведь и стоимость изменилась и два года прошло? Фактически же я получаю 17% на те деньги, которые вложил два года назад. Тут конечно нужны специализированные экономические знания: )

( Читать дальше )

tezis |к 11 декабря доход портфеля перевалил за 100%

- 14 декабря 2016, 11:06

- |

Год еще не закончился, а доходность порфтеля превысила 100% на 11 декабря 2016г. Сейчас еще немного больше.

Это можно зафиксировать и отметить чашечкой кофе!

Основной вклад в эти успехи внесли энергетики и угольщики. Без шортов и плечей. Цели ставились куда более консервативные, и конечно без удачи не обошлось, как и всегда в жизни, однако приятный успех!

Единственный минус — НДФЛ по итогам года выходит приличный для меня. даже неприличный. вероятно, больше моей з.п. закрывать позиции не очень хочется, но частично все таки из бумаг придется выйти. а ведь почти все обещают высокие дивиденды в следующие годы. и ведь цель всего портфеля — достичь размера, способного обеспечивать дивидендами хотя бы часть годовых расходов.

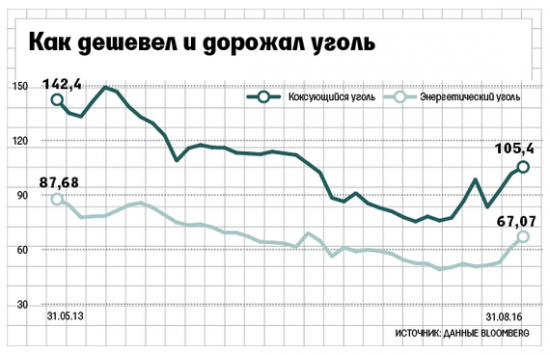

tezis |Как дорожает уголь

- 12 августа 2016, 10:53

- |

Промышленности развивающихся стран понадобился и уголек.

Статья в Ведомостях о стоимости сырья.

«Основными российскими бенефициарами роста цен на энергетический уголь будут СУЭК, УГМК, СДС, En+ и «Мечел»»

Можно добавить сюда и Распадскую, о которой не говорится в статье.

Надо обратить внимание, что цены на графиках, естественно в $$. Можно прикинуть, что стоимость в рублях при выходе цены на уровень 13 года, будет в 3 раза выше.

tezis |Индекс ММВБ энергетики

- 28 июля 2016, 13:50

- |

Оглядываясь назад в прошлый год (середина 2015 г.), можно вспомнить, как многие уже тогда начали задаваться вопросом, отображенным на графике. Также задумывался и я.

В 14-15 году энергетика уже остановила свою пятилетку падения и утаптывала площадку на дне.

Сколько не говори, про фундаментальные показатели и финансовую отчетность, а графики все же любят уровни. И оттолкнувшись от уровней 2008 года, индекс энергетики пошел вверх.

И сейчас выглядит вот так (на 50% выше). Похоже, что потенциально индекс настроен подниматься выше, и до максимумов еще очень далеко. Хотя, конечно, занять этот процесс может несколько, а может и много лет.

( Читать дальше )

tezis |План мероприятий ("дорожная карта") " Совершенствование корпоративного управления " от 25 июня 2016 г.

- 05 июля 2016, 11:21

- |

government.ru/media/files/yMY77jeQG3Jp7AVRJ8zTPZ9ThA6GOI4y.pdf

tezis |Время подвести итоги полугодия по портфелю акций.

- 04 июля 2016, 17:28

- |

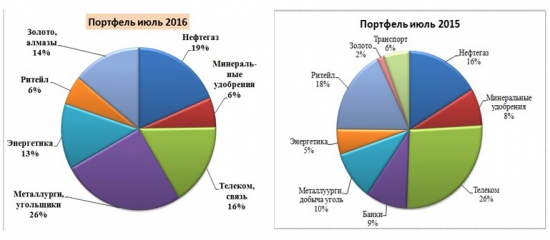

Диаграмма показывает распределение (в процентах) средств в портфеле по отраслям инвестиций.

Видно, что за год произошли существенные изменения. Во-первых, сократилось число эмитентов с 21 до 14. В конце года я распрощался с некоторыми эмитентами, продав ДВМП, ТГК-1, Аэрофлот, Сбербанк, Татнефть, Возрождение и пр. Сейчас я думаю, что 10-12 бумаг – оптимальное количество в портфеле.

На данный момент у меня нет банковских бумаг, сократилось кол-во ритейла (кроме Мвидео), продал транспортников, успел купил и продать акции Русагро, докупал Распадскую и т.д.

Четверть портфеля уже занимают металлурги, откровенно говоря, больше наращивать их долю не собираюсь. Пока не построил диаграмму, это не было так вызывающе очевидно.

Энергетика приросла, за счет ФСК. Алроса также уже показала хороший результат.

Из неудач – падение МТС в последние недели в связи со странными законами Яровой и стоящий на месте Мечел. Если бы тому и другому удалось подпрыгнуть – результат мог бы быть лучше. Не поверил в ИнтерРао, а идея там выстрелила. Также сожалею, что не купил Мосбиржу по привлекательной цене. Хотелось бы ее иметь в портфеле.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс