tezis

Как правильно считать дивидендный % по акциям в портфеле?

- 07 августа 2018, 12:29

- |

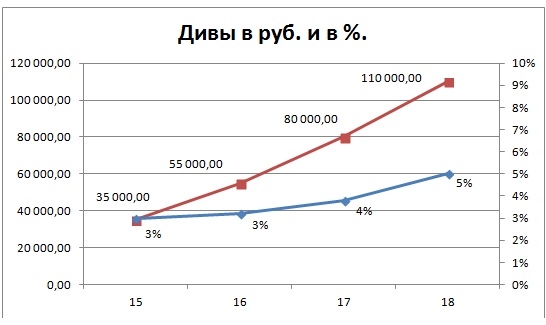

Я редко занимаюсь спекуляциями, в основном держу позиции по акциям больше нескольких лет. Решил проанализировать денежный дивидендный поток на счет от эмитентов. И у меня возникло недопонимание, как же правильно считать доходность?

Вот что я имею ввиду – для примера можно взять бумаги Алросы, Мечела или НЛМК.

В точных цифрах могут быть неточности, не перепроверяю. Данные беру с сайта Доход.

НЛМК куплены в 16 году по 80 рублей — Див.Доходность за 16 год = 6.59 руб. или 8,24%

(https://www.dohod.ru/ik/analytics/dividend/nlmk )

Но с тех пор и стоимость акций выросла и выплаты.

На сегодняшний день стоимость акций – 162 рубля – Див.Доходность за 18 год = 14,22 руб или 8,78 %.

Но ведь к моей цене покупки это 17,78%. Правильно ли считать ДД 17,78% ведь и стоимость изменилась и два года прошло? Фактически же я получаю 17% на те деньги, которые вложил два года назад. Тут конечно нужны специализированные экономические знания: )

Та же ситуация с Алросой и Мечелом по 70 рублей, увеличилась и стоимость бумаги и сумма дивидендов.

Получается, что в денежном выражении сумма поступлений увеличивается каждый год, а в процентном – смотря как считать, если от цены покупки – тоже увеличивает, а от стоимости на сегодняшний день – нет.

Стоит ли держать акцию ДД которой к текущей стоимости или будущая уже не такая привлекательная или сравнивать ее с ценой покупки и держать?

теги блога Константин Манулов

- Brent

- mmvb

- MSCI Russia

- mvid

- RASP

- ROST

- rtkm

- SNGSP

- VZRZ

- акции

- АФК Система

- вклады

- Возрождение

- Вся кремлевская рать

- второй эшелон

- выкуп

- выкуп акций

- газ

- Газпром

- газпромнефть

- греф

- деньги

- депозиты

- дивиденды

- Дорожная карта

- ивестиции

- иис

- Инвестиции

- инвестор

- итоги

- итоги 2018

- итоги полугодия

- книга

- Книги

- лензолото

- лукойл

- мвидео

- мечел

- ммвб

- ММВБ Акции

- ММВБ акции

- мостотрест

- МРСК Холдинг

- нефтегазовый сектор

- новатэк

- ОГК-2

- Полюс Золото

- портфель

- порфтель

- посткапитализм

- профит

- распадская

- результат

- рецензия

- рецензия на книгу

- сбербанк

- система

- смартлаб конкурс

- ставки

- татнефть

- уголь

- финансовая пирамида

- Фосагро

- цб

- чтпз

- энергетика

- яндекс

Своб ДД вы конечно должны считать по средней цене покупки.

ДД по текущему году компании считается по цене закрытия на дату отсечки.