Блог им. svoiinvestor |Чистая прибыль банковского сектора в январе 2024 г. составила — 354 млрд, но в увеличившемся заработке есть свои нюансы

- 25 февраля 2024, 11:44

- |

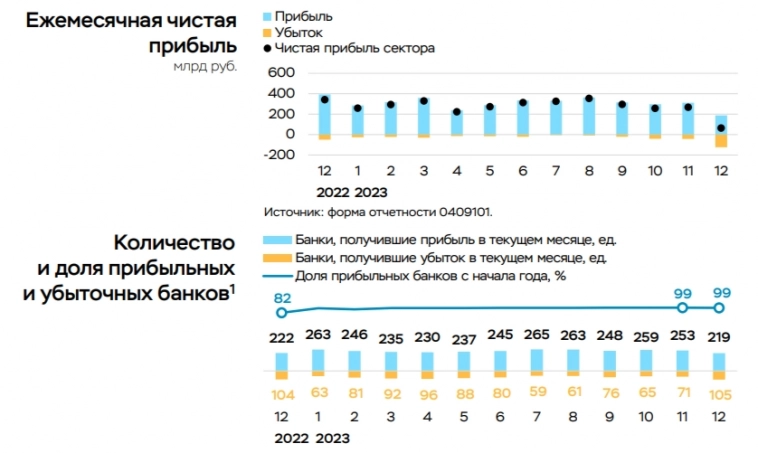

💳 По данным ЦБ, в январе 2024 г. прибыль банков составила 354₽ млрд (ROE — 29,6% в годовом выражении), это в 5,5 раза выше, чем месяцем ранее — 64₽ млрд (в декабре на балансе банков была отражена чистая прибыль в размере 176₽ млрд, но она была завышена за счёт дивидендов, полученных от российского дочернего банка — ~112₽ млрд, банк Открытие). Самое интересное, что банковский сектор заработал на ~40% выше итога января 2023 г. (258₽ млрд), но доходность на капитал (показатель, который учитывает рост балансов банков) в январе 2024 г. выросла не так значительно по сравнению с январём 2023 г. (до 29,6 с 26% в годовом выражении). В заработке в 354₽ млрд есть свои нюансы, давайте разбираться:

🟣 Основную прибыль в размере ~300₽ млрд (76₽ млрд в декабре) поддержало в первую очередь восстановление резервов по корпоративным кредитам у ряда банков (35₽ млрд по сравнению с доформированием резервов почти на 100₽ млрд в декабре), а также низкие операционные расходы — 211₽ млрд (352₽ млрд в декабре).

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Блог им. svoiinvestor |В январе 2024 г. спрос на кредитование продолжил снижаться. Вопрос остаётся по ипотеке с господдержкой, необходимы стабильные темпы снижения

- 23 февраля 2024, 16:58

- |

Ⓜ️ По данным ЦБ, в январе 2024 г. повышенный спрос в кредитовании продолжил снижаться — 236₽ млрд (0,7% м/м и 27% г/г, месяцем ранее 73₽ млрд, но такой резкий перепад в цифрах в декабре связан с корректировкой на крупную сделку по продаже кредитов в размере ~250₽ млрд). Для января характерно снижение выдач из-за длинных праздников, но всё же, если отбросить 9 дней выходных из месяца, то получится, что выдача опустилась ниже 400₽ млрд, а это уже весомый звоночек регулятору, что меры начинают действовать (конечно, для подтверждения тренда необходимо дождаться данных за февраль-март в будущем). Поэтому стоит учитывать лаг по сделкам и ДКП, после стабильных темпов снижения ЦБ задумается о ключевой ставке.

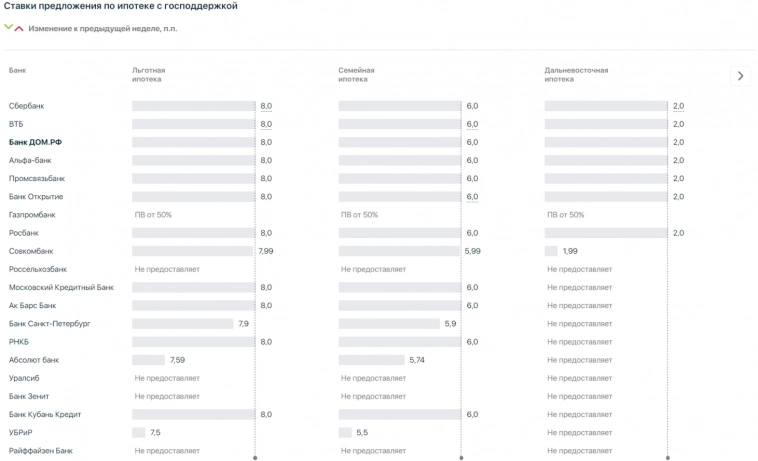

🏠 По предварительным данным ипотека в январе замедлилась до 0,6% (+2,9% в декабре). Для января характерно снижение ипотечных выдач из-за длинных праздников, однако в 2024 г. замедление связано ещё с ужесточением условий по ипотеке с господдержкой (ипотека становится более адресной: первоначальный взнос был повышен с 20 до 30%, размер льготного ипотечного кредита для всех регионов теперь составляет — 6₽ млн).

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора за 2023 г. — 3,3 трлн, провал по прибыли в декабре указывает на то, что ужесточение ДКП начало работать

- 02 февраля 2024, 16:44

- |

💳 По данным ЦБ, в декабре прибыль банков составила 64₽ млрд (ROE — 5,5% в годовом выражении), это в 4 раза ниже, чем месяцем ранее — 268₽ млрд. За 2023 г. банковский сектор заработал — 3,3₽ трлн, рекордный результат, предыдущий рекорд был поставлен в 2021 г. — 2,4₽ трлн. Как вы понимаете темпы заработка банковского сектора снижаются, ибо спрос в потребительском кредитовании остывает из-за поднятия ключевой ставки и ужесточения макропруденциальных лимитов/надбавок. Всплеск спроса в ипотеке с господдержкой (выдача рыночной ипотеки снизилась на 30%, а с господдержкой возросла на 17,5% в декабре) связан с корректировкой параметров льготных ипотечных программ (30% взнос по льготной ипотеке, размер льготного ипотечного кредита для всех регионов составляет — 6₽ млн), потребители старались взять ипотеку по старым условиям. Данные параметры явно отразятся на прибыли банков в будущем, подождём отчётов за I-II квартал 2024 г. Теперь же перейдём к интересным моментам из отчёта:

( Читать дальше )

Блог им. svoiinvestor |В декабре спрос на кредитование продолжил снижаться, но корректировка льготной ипотеки подстегнула спрос у населения

- 31 января 2024, 10:02

- |

Ⓜ️ По данным ЦБ, в декабре повышенный спрос в кредитовании продолжил снижаться — 73₽ млрд (0,2% м/м и 23% г/г, месяцем ранее 531₽ млрд), такой резкий перепад в цифрах связан с корректировкой на крупную сделку по продаже кредитов в размере ~250₽ млрд (потребительские ссуды). Если отбросить в сторону данную корректировку, то выдачи приходят в некую норму и опускаются ниже 400₽ млрд. Чтобы зафиксировать окончательное охлаждение в кредитовании необходимо дождаться результатов I-II квартала 2024 г. (учитывайте лаг по сделкам и ДКП), после этого ЦБ сможет задуматься о снижении ключевой ставки.

🏠 Главным же драйвером в кредитовании остаётся — ипотека, по предварительным данным, в декабре ипотека выросла на 2,9% (+2,8% в ноябре). По итогам года ипотечный портфель вырос на 34,5% — это на 70% выше результата за 2022 г. Если рассматривать конкретные цифры, то выдача ипотеки с господдержкой возросла — 655₽ млрд (540₽ млрд в ноябре), выдача же рыночной ипотеки продолжило своё снижение — 131₽ млрд (-30% м/м).

( Читать дальше )

Блог им. svoiinvestor |Сбербанк отчитался за 2023 г. — рекордный год для компании. Будущие дивиденды греют душу частным инвесторам

- 18 января 2024, 13:47

- |

🏦 Сбер опубликовал сокращённые результаты по РПБУ за 12 месяцев 2023 года. За полноценный год компания заработала рекордную сумму — 1,493₽ трлн чистой прибыли, планка в 1,5₽ трлн почти покорилась (в рекордном 2021 году за весь год было заработано 1,251₽ трлн чистой прибыли). Данный результат был достигнут на фоне ужесточения ДКП, хотя стоит признать, что в последние месяцы меры регулятора начали работать и снижение чистой прибыли можно зафиксировать. Выдача ипотеки уже не на тех уровнях — 467₽ млрд (в предыдущие месяцы — 451₽ млрд, 475₽ млрд, 564₽ млрд), всплеск выдачи в декабре связан с корректировкой параметров льготных ипотечных программ, льготная ипотека становится более адресной (упор сделан на малозаселённые регионы, первоначальный взнос повышен на чувствительные 30%, а объём кредита для столиц уменьшен с 12₽ млн до 6₽ млн, результаты новых увидим в I-II квартале). Выдача же потребительских кредитов чувствительно снижается — 173₽ млрд (в предыдущие месяцы — 248₽ млрд, 248₽ млрд, 260₽ млрд), на данное положение повлияло повышение макропруденциальных лимитов/надбавок и увеличение ключевой ставки, регулятору удалось охладить кредитование, но главная цель ещё не достигнута (ипотека). Перейдём же к основным показателям компании за декабрь:

( Читать дальше )

Блог им. svoiinvestor |Из-за ужесточения льготной ипотеке банки и застройщики начали распри, всем хочется ускользающей от них прибыли

- 17 января 2024, 10:16

- |

🏗 Правительство наконец-то признало, что на рынке недвижимости образовалась проблема, а спред между первичным и вторичным жильём сейчас увесистый. Данные меры были анонсированы 15 декабря прошлого года, но уже тогда можно было догадаться об охлаждении спроса в льготной ипотеке, а значит, и о падении прибыли банков/застройщиков. Вот основные корректировки параметров льготных ипотечных программ:

✔️ По Дальневосточной и Арктической ипотеке с 6 до 9₽ млн увеличен предельный размер кредита.

✔️ До 30% повышен взнос по льготной ипотеке (раньше было 20%), которая выдаётся по ставке 8% годовых на покупку жилья в новостройках, строительство частного дома или приобретение земельного участка для его строительства.

✔️ Максимальный размер льготного ипотечного кредита для всех регионов, включая столичные, теперь составляет 6₽ млн (раньше 12₽ млн).

Как вы можете убедиться льготная ипотека становиться более адресной (упор сделан на малозаселённые регионы, первоначальный взнос повышен на чувствительные 30%, а объём кредита для столиц уменьшен с 12₽ млн до 6₽ млн).

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора за 11 месяцев 2023г — 3,2 трлн, в ноябре чистая прибыль немного подросла из-за валютной переоценки

- 26 декабря 2023, 22:09

- |

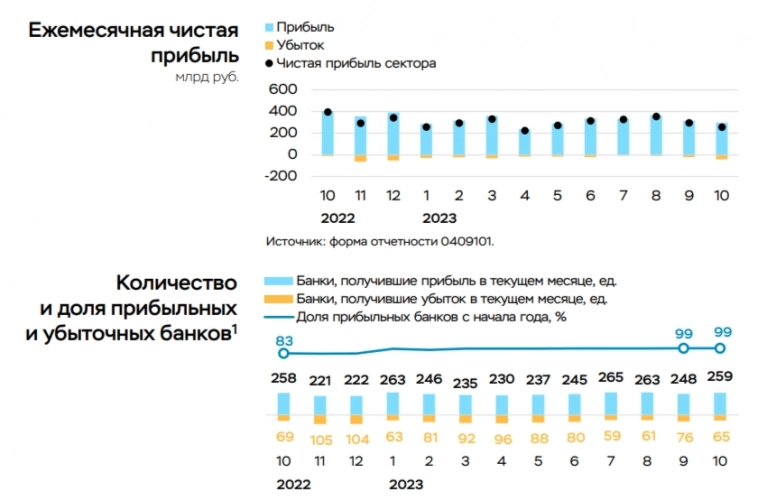

💳 По данным ЦБ, в ноябре прибыль банков составила 268₽ млрд (ROE — 23,1% в годовом выражении), это на 4,5% выше, чем месяцем ранее — 256₽ млрд. С начала года банковский сектор заработал — 3,2₽ трлн, отличный результат на фоне 2022 года, но всё же данной прибылью поделятся не многие с акционерами, а значит стоит ожидать неплохие дивиденды, только от некоторых эмитентов. Темпы заработка банковского сектора снижаются, ибо спрос в потребительском кредитовании остывает из-за поднятия ключевой ставки и ужесточения макропруденциальных лимитов/надбавок. Единственным помощником банков является льготная ипотека (выдача рыночной ипотеки снизилась на 19%, а льготной осталась на том же уровне в ноябре), но уже в этом месяце были скорректированы параметры льготных ипотечных программ (30% взнос по льготной ипотеке, размер льготного ипотечного кредита для всех регионов составляет — 6₽ млн), что явно отразиться на прибыли банков в будущем. Теперь же перейдём к интересным моментам из отчёта:

( Читать дальше )

Блог им. svoiinvestor |В ноябре спрос на кредитование продолжил снижаться, но льготная ипотека всё равно остаётся головной болью регулятора

- 25 декабря 2023, 19:32

- |

Ⓜ️ По данным ЦБ, в ноябре повышенный спрос в кредитовании продолжил снижаться — 518₽ млрд (1,6% м/м и 24,3% г/г, месяцем ранее 712₽ млрд), темпы выдачи приходят в некую норму (темпы упали до июльских значений 529₽ млрд). Необходимо учитывать лаг по сделкам, а также влияние ДКП, именно I-II квартал 2024 года даст ответы на многие вопросы и покажет по мнению ЦБ, что траектория роста полностью согласуется с целями регулятора по охлаждению кредитного спроса, соответственно, и инфляции.

🏠 Главным же драйвером в кредитовании остаётся — ипотека, по предварительным данным, в ноябре ипотека незначительно замедлилась до 2,8% (+2,9% в октябре). С начала года прирост составил 30,6%, что выше аналогичного показателя 2021 года (23,7%), где был поставлен предыдущий рекорд по кредитованию. Если рассматривать конкретные цифры, то выдача ипотеки с господдержкой почти не снизилась — 540₽ млрд (541₽ млрд в октябре), выдача же рыночной ипотеки снизилась на 19% из-за ужесточения ДКП.

( Читать дальше )

Блог им. svoiinvestor |ВТБ отчитался за 11м. 2023г. — прибыль снижается относительно прошлых кварталов, ужесточение ДКП влияет на заработки банка

- 23 декабря 2023, 14:15

- |

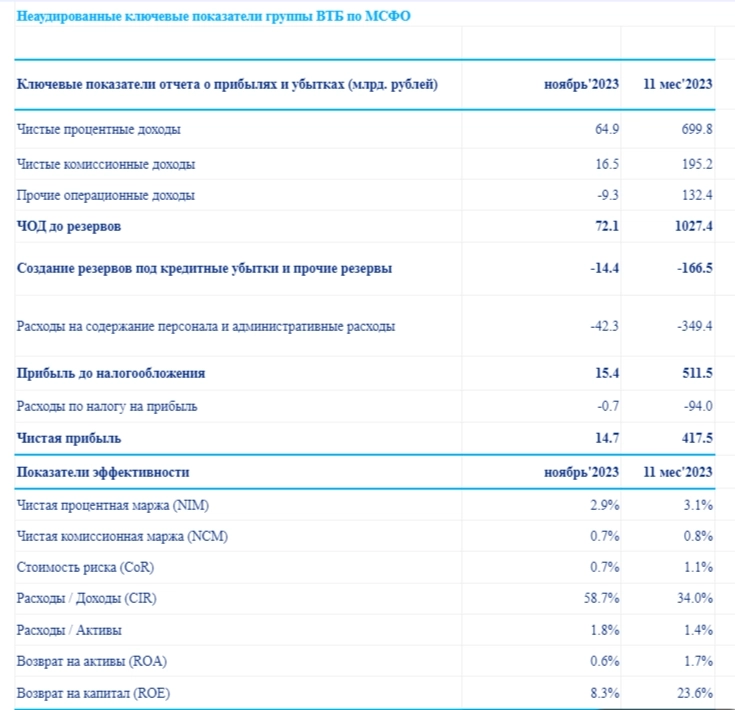

🏦 Банк ВТБ опубликовал неаудированные консолидированные финансовые результаты по МСФО за 11 месяцев 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). Банковский сектор уже на сегодняшний день находиться под давлением, прибыль снижается из-за повышения ключевой ставки, ужесточения макропруденциальных лимитов/надбавок, укрепления ₽ и к этому ещё добавились новые меры по льготной ипотеке (кредиты становится брать сложнее из-за ставки, много отказов из-за надбавок, плюс нет заработка на валюте, льготная ипотека себя проявит уже в следующем году из-за лага). ВТБ же заработал чистой прибыли за ноябрь — 14,7₽ млрд, это на 45% ниже, чем в прошлом квартале, как по мне, довольно чувствительное снижение, учитывая, что по меркам это второй банк в стране. При этом банк преодолел долгожданные 400₽ млрд ещё в прошлом месяце, которые он планировал заработать за год, но после III квартала пересмотрел план — 420₽ млрд за год (за 11 месяцев 2023 года было заработано — 417,5₽ млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4₽ млрд, констатируем обновление рекорда). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

Блог им. svoiinvestor |Параметры льготных ипотечных программ скорректированы — правительство наконец-то обратило внимание на главный драйвер кредитования

- 20 декабря 2023, 07:37

- |

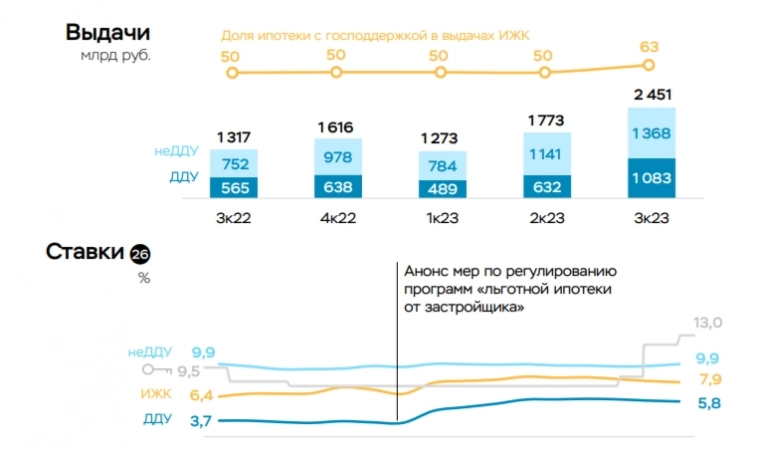

Центральный банк зафиксировал рекордные темпы выдачи в кредитовании, именно 3 квартал стал полным откровением для финансового сектора, темпы роста ипотеки достигли крайне высоких показателей — 10,8% (предыдущий максимум за последние пять лет — 8,7% в 4 кв. 2020 г.). Именно выдача кредитов по льготной ипотеке обеспечила такой прирост параметров, например, кредитование на вторичном рынке ипотеки в 3 кв. снижалось. Ажиотаж вокруг ипотечного кредитования был обусловлен несколькими параметрами: опасений дальнейшего роста цен на жильё на фоне волатильности курса ₽, роста инфляционных ожиданий, а также из-за повышения первоначального взноса до 20%. Банки же старались успеть выдать кредиты до ужесточения макропруденциальных лимитов с 01.10.2023. В том же сегменте потребительских ссуд был явный спрос, помимо закрытия повседневных желаний заёмщиками, многие брали кредит для первоначального взноса на ипотеку — повышение ставки и ужесточение макропруденциальных лимитов/надбавок данную затею искоренили. Как итог: инфляционная спираль за счёт кредитного спроса начала раскручиваться и это уже явно должно было повлиять на действие наших регуляторов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс